每经记者|王砚丹 每经编辑|何剑岭

中国资本市场经过30年发展,无论是市场规模、体系结构、发展质量和开放水平等方面都取得了长足进步。站在当前阶段,资本市场也正在发生深刻的结构性变化。

面对即将到来的2022年,资本市场还将发生哪些变化?A股投资需要注意哪些问题?《每日经济新闻》记者(以下简称NBD)专访了国金证券资深策略分析师艾熊峰。他指出,与市场情绪低点的2018年底相比,当前A股整体估值中枢在上移,但预期增速也在不断提高,PEG由2018年底的0.7上升至当前的0.9,整体而言A股估值水平并不高。纵观全行业景气变化,能源转型、制造升级和创新药崛起是2022年高景气最为确定的三大方向。

提振经济新窗口已开启

NBD:即将到来的2022年,您认为A股市场在政策面上还有哪些变化值得期待?

艾熊峰:2021年以来,稳健的货币政策偏中性,财政基本没有增量支出,年底中央经济工作会议确立了货币政策调整的窗口。从10月央行新闻发布会后市场降准预期的落空,到11月三季度央行货币政策执行报告不提流动性大闸门的遐想,再到高层重提“适时降准”,随后全面降准0.5个百分点,政策边际宽松提振经济的新窗口已经开启。

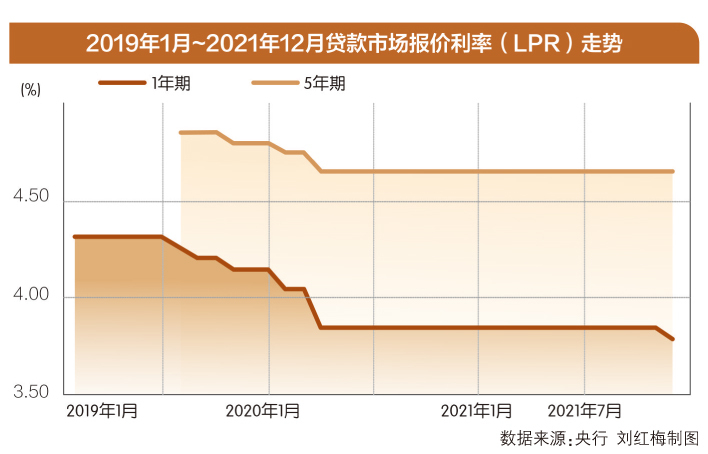

在货币政策方面,中央经济工作会议通稿中,增加了“保持流动性合理充裕”,去掉了“保持货币供应量和社会融资规模增速同名义经济增速基本匹配,保持宏观杠杆率基本稳定”的表述。12月20日央行授权全国银行间同业拆借中心公布,1年期LPR下调5个基点至3.8%;5年期以上LPR为4.65%,维持前值不变。作为利率市场重要风向标,此前LPR已连续19个月“按兵不动”,此次下降或将带动实体经济融资成本下降,释放出逆周期调控力度加大的信号。财政政策方面,明确提出可适度超前开展基础设施投资。

从投资的角度来看,北交所的定位是服务创新型中小企业,而近期《“十四五”促进中小企业发展规划》中提出,力争到2025年,推动形成一百万家创新型中小企业、十万家“专精特新”中小企业、一万家专精特新“小巨人”企业。专精特新企业具有较大的投资价值,其往往为某细分行业的龙头之一,在细分行业中具备较强的竞争力,成长性也往往相对较高,而在工信部专精特新“小巨人”的名单中,北交所当前82家公司中有16家专精特新“小巨人”企业。因此我们推荐在政策导向下,从专精特新“小巨人”中挖掘投资机会。

同时,北交所的设立也利好券商板块。北交所试点注册制,上市满一年后符合条件的北交所上市公司可以转板到科创板和创业板,券商的经纪业务和投行业务将会得到较大的扩张,能够抢占北交所这块宝地的券商将具有一定的投资价值。

高景气度的三大方向

NBD:您认为目前A股总体估值处于怎样的位置?哪些板块或行业仍具有吸引力?

艾熊峰:从A股主要指数预期估值和业绩增速的匹配度来看,与市场情绪低点的2018年底相比,当前A股整体估值中枢在上移,但预期增速也在不断提高,PEG由2018年底的0.7上升至当前的0.9,整体而言A股估值水平并不贵。

NBD:您认为,2022年有哪些投资主线值得我们关注?

艾熊峰:纵观全行业景气变化,能源转型、制造升级和创新药崛起是2022年高景气最为确定的三大方向。

首先,“双碳”目标之下能源转型在持续加速,其中风光电等可再生能源产业链和电动汽车产业链延续高增长的确定性较高,从产业链纵深延伸的角度来看,光伏组件、逆变器、储能和新能源材料等细分领域景气度或将持续提升。此外,背靠电动汽车和智能汽车产业链的功率半导体、热管理、连接器和车载电子与通信等行业或保持高速增长。

其次,伴随高质量发展转型,制造升级将持续加速,其中智能制造是最明确的方向。相关高端设备、零部件、工控自动化等领域长期高增长的确定性较高。

最后,近年来国产创新药在加快崛起,围绕创新药产业链,原料药与中间体、CXO和国产创新药出海等或均受益于产业链景气延展。

在新能源产业链方面,新能源产业链中,光伏板块存在较大的预期差,市场主要担心产业链上游涨价会影响下游电站的装机需求。前期产业链通过涨价试探至边际需求成本承受力极限、并僵持一段时间后,年底硅片和组件降价,需求-价格的负反馈效应如期而至,硅片降价促进产业链新平衡。2022年随着硅料产能释放,上游价格下降驱动产业链利润向中下游转移,光伏组件和逆变器或迎来戴维斯双击。同时,在能源转型的浪潮中,储能是必不可少的关键环节,其发展也会进一步驱动再生能源渗透率的提升。储能领域中边际增量最大的或在电化学储能,特别是在风电和光伏等新能源领域,储能的广泛应用是新能源转型的必由之路。当前我国电化学储能装机量进入加速扩张阶段,产业链相关行业或持续受益。

在电动与智能汽车产业链方面,随着新能源汽车渗透率持续提升,叠加前期汽车缺芯导致产量受限,当前汽车库存处在历史新低,随着供应链的恢复,汽车补库需求或支撑相关产业链景气。特别是在电动汽车和智能汽车渗透率不断提升的阶段,渗透率和国产化率双提升的背景下,从单车价值的角度来看,功率半导体、热管理、连接器和车载电子与通信的市场空间进一步打开。

在智能制造产业链方面,《“十四五”智能制造发展规划》征求意见稿明确提出:到2025年,规模以上制造业企业基本普及数字化,重点行业骨干企业初步实现智能转型。到2035年,规模以上制造业企业全面普及数字化,骨干企业基本实现智能转型。智能制造装备、零部件、工控自动化等领域或持续迎来政策支持。

在创新药产业链方面,我国创新药仍处在初步发展阶段,但随着部分国产创新药持续在海外获批,国产创新药崛起或进入黄金时代。从国内各阶段临床实验的创新药数量来看,过去两年临床一期和临床四期的创新药数量加速增长。围绕创新药产业链,原料药和中间体、CXO和国产创新药出海值得重点关注。

三个风险点需投资者谨慎

NBD:近年来,机构投资者在A股市场逐渐成为主流。您认为2022年A股投资者结构是否还将继续发生变化?

艾熊峰:散户仍是A股市场中成交占比最大的主体,机构投资者成为A股市场的主流还需要一定时间。之前大家比较关注持续高成交量是哪些市场主体贡献的,目前市场还没有确切的数据,但有观点认为量化基金贡献了一半交易额,这明显夸大其词了。上交所历史数据显示散户交易量占比超过80%(2018年后数据不再公布)。

清华大学张晓燕等在最新工作论文中根据上交所交易账户明细数据计算2016年1月~2019年上半年散户平均成交占比达81%,而散户持股市值占比仅为22%。此外,机构投资者持股市值占比为17%,成交占比也为17%。由此可见,长期以来A股市场中散户交易占比持续在80%以上,尽管2020年散户大规模流入公募基金市场,但成交占比预计降幅有限。在机构投资者中,北向资金单边交易占比在5%左右,公募基金成交占比乐观情景假设下预计在10%左右。

NBD:我们知道,市场最害怕的是“黑天鹅”或者“灰犀牛”事件。目前来看,您认为市场有可能出现哪些潜在风险需要投资者警惕?

艾熊峰:2022年可能有三大风险因素需要投资者警惕,当然,它们不一定会发生,只是投资者应保持谨慎。

第一,2022年上半年上市公司业绩增速持续下行已经是市场一致预期,不会成为主导市场的核心因素。但2022年4月年报和季报窗口,要关注企业盈利低于预期的潜在风险。

第二,2022年下半年经济能否企稳回升,仍存较大不确定性。即使回升,幅度有多大也很难预判。

第三,美联储结束Taper后大概率转向加息,国内宽松货币政策空间收窄。当前市场预期美联储2022年或将加息2~3次,其中首次加息大概率发生在下半年(最早或在6月),而其中对市场影响最大的阶段是欲加未加的时候,这大概率发生在2022年二季度末和三季度初某个阶段,彼时全球风险资产或加大波动。2022年四季度随着加息等不确定因素落地,权益类资产或被重新定价。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。