◎华航唯实主要从事工业软件及智能制造系统集成产品的研发、生产和销售,产品主要应用于职业教育和工业领域。

◎华航唯实在招股书中提示了供应商集中度较高的风险、收入季节性变化的风险等。其中前者指2018~2020年,公司对第一大供应商ABB的采购金额占发行人各期原材料采购总额的比例分别为42.01%、51.54%及44.91%。

◎2017年5月1日,公司前身华航有限决定新增注册资本,由夏智武认缴,增资价格为1.1元/注册资本,3个月后,华航有限再次增资,同时,同意股东夏智武将其持有的出资人民币分别转让,对应价格飙升为23.60元/注册资本。

每经记者|张海妮 刘春山 每经编辑|文多

7月1日,北京华航唯实机器人科技股份有限公司(以下简称华航唯实)再次提交IPO申报材料,而公司上次提交申报材料是在2018年11月。

相比上次,华航唯实不仅将保荐券商从华西证券换成了国泰君安,拟上市板块也从创业板换成了深市主板。此外,公司募投资金增加了不少,募投项目也增加了一个项目——补充流动性。

图片来源:证监会官网截图

北京华航唯实机器人科技有限公司(以下简称华航有限)成立于2013年6月,在2017年10月25日整体变更设立为华航唯实。华航唯实主要从事工业软件及智能制造系统集成产品的研发、生产和销售,产品主要应用于职业教育和工业领域。自成立以来,公司主营业务及主要产品未发生重大变化。

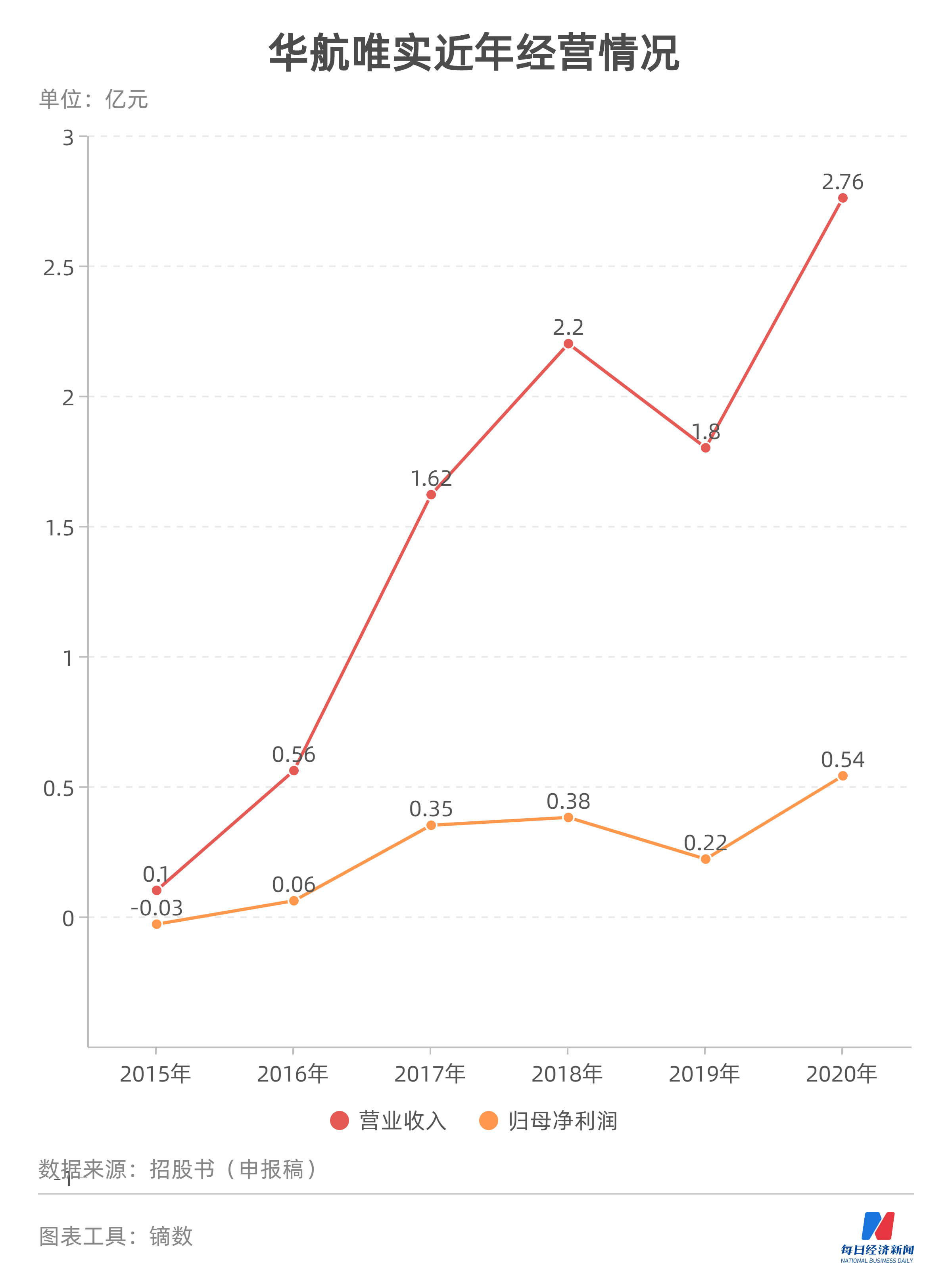

2018~2020年,公司营业收入分别为22022.58万元、17972.60万元和27603.72万元,归母净利润分别为3825.02万元、2189.41万元和5414.19万元。

华航唯实智能制造系统集成产品的主要原材料为机器人本体,ABB、KUKA、FANUC、安川电机等国外机器人本体厂商凭借其技术优势占据着全球工业机器人本体市场的大部分市场份额。2018~2020年,公司对第一大供应商ABB的采购金额分别为3708.67万元、4043.88万元及6186.33万元,占发行人各期原材料采购总额的比例分别为42.01%、51.54%及44.91%。

其实,自2015年算起,ABB集团方面已经连续6年成为华航唯实第一大供应商。

也因为这样,华航唯实称,由于公司向ABB集团方面的采购占比较高,如果ABB集团方面减少向公司供应产品乃至停止向公司供应,公司短期内可能难以在相同条件下寻找到替代供应商,生产经营情况可能因此受到不利影响。

此外,华航唯实的收入主要集中在下半年。2018~2020年,公司下半年主营业务收入占全年主营业务收入之比分别为67.98%、66.93%和90.68%。

对公司下半年收入占比较高的原因,华航唯实解释称:公司在职业教育领域的系统集成产品,面向的终端客户为全国的职业院校。而受政府采购招投标制度以及学校学期制等因素影响,客户对产品的采购和验收在下半年较多。此外,2020年上半年的新冠疫情对职业院校的采购和验收工作产生了较大影响,当年度营业收入在下半年度集中的情形更为显著。因此,2020年下半年公司收入较高,存在季节性波动风险。

华航唯实本次发行前总股本为8150万股,本次拟公开发行股票数量不超过2717万股,本次发行均为新股,不安排股东公开发售股份,本次公开发行股份占发行后总股本的比例不低于25%。

《每日经济新闻》记者注意到,此次申报,华航唯实不仅将保荐券商从华西证券换成了国泰君安,拟上市板块也从深市创业板换成了深市主板。

本次发行前,华航唯实的实际控制人夏智武通过直接持股和间接持股的方式合计控制公司88%的股份。

资本市场最大的吸引力就是其令人瞠目结舌的造富能力。这不,公司还没上市,夏智武先已享受了一波——4个月时间,当初1.1元/注册资本的增资,就以23.60元/注册资本的价格转让了出去,翻手间增值20倍。

2017年5月1日,华航有限召开股东会并形成决议,同意华航有限注册资本增加人民币930万元,新增注册资本由股东夏智武认缴。本次增资的价格为1.1元/注册资本,本次增资的定价依据系参考华航有限2016年末的每股净资产。

3个月后的2017年8月16日,华航有限召开股东会并形成决议,同意华航有限注册资本增加人民币356.3812万元,其中,新增股东赛富动势、海尔赛富、潇湘君泰、杨维华及吴金叶分别认缴人民币146.1968万元、63.5638万元、70.3440万元、42.3759万元及33.9007万元。同时,同意股东夏智武将其持有的出资人民币104.8803万元、35.1720万元、21.1879万元及16.9503万元分别转让给赛富动势、潇湘君泰、杨维华及吴金叶;股东北京中航唯实科技有限公司放弃本次股权转让的优先受让权。本次增资及股权转让的价格均为23.60元/注册资本,本次增资的定价依据系各方协商定价。

2017年9月19日,华航有限召开股东会并形成决议,同意股东夏智武将其持有出资人民币123.3138万元转让给股东潇湘君泰。本次股权转让的价格为23.60元/注册资本,本次增资的定价依据与前次增资及股权转让的定价依据相同。

此外,相比2018年11月版招股书(申报稿),华航唯实的募投项目数量及金额均有了变化。其中,募投项目由3个变成了4个,增加的是拟补充流动性5000万元。另外3个项目虽然名称未变,但各项目的投资额均有所增加,“机器人系统集成设备生产基地建设项目”“研发中心建设项目”的项目总投资额分别由1.36亿元、0.53亿元增加至1.69亿元、1.21亿元,二者的建设期也均由2年延长至3年。

图片来源:招股书(申报稿,2018年11月版)

图片来源:招股书(申报稿,2021年7月版)

公司收入主要集中在下半年,公司是否考虑过降低现金流风险的措施?夏智武增资资金在4个月时间里转手间增值20倍,是否具备充分合理性?《每日经济新闻》记者于8月30日下午向华航唯实招股书(申报稿)上披露的证券部电子邮箱发送了采访邮件,但截至发稿未获回复。

备注:文中部分简称对应公司全称

赛富动势:深圳市福田赛富动势股权投资基金合伙企业(有限合伙)

海尔赛富:青岛海尔赛富智慧家庭创业投资中心(有限合伙)

潇湘君泰:长沙潇湘君泰机器人合伙企业(有限合伙)

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。