每经记者|张寿林 每经编辑|易启江

国际货币基金组织(IMF)最新数据显示,全球各央行持有人民币外汇储备额度在今年一季度末已达2874.64亿美元,自2018年第三季度以来,指标水平加速提升。

国际货币基金组织统计局官员Serkan Arslanalp在今年5月指出,各央行持有美元外汇储备份额,在2020年末已降低到59%,这是过去25年来新低。一些分析认为,这部分地反映了美元在全球经济地位的衰落。假如这个变动足够大,将影响全球货币和债券市场。

日前,中国人民大学发布的《人民币国际化报告2021》显示,目前已有70多家境外央行类机构进入我国银行间债券市场,超过75个国家和地区的货币当局将人民币纳入外汇储备,接近全球国家和地区总数的1/3,反映了各货币当局对人民币国际化地位的预期日渐高涨。

更有国际独立智库货币金融机构官方论坛(OMFIF)最新调查表明,全球约30%的央行计划在未来24个月内增持人民币储备,长期内,70%的央行考虑增持。

已有75个国家和地区将人民币纳入外汇储备

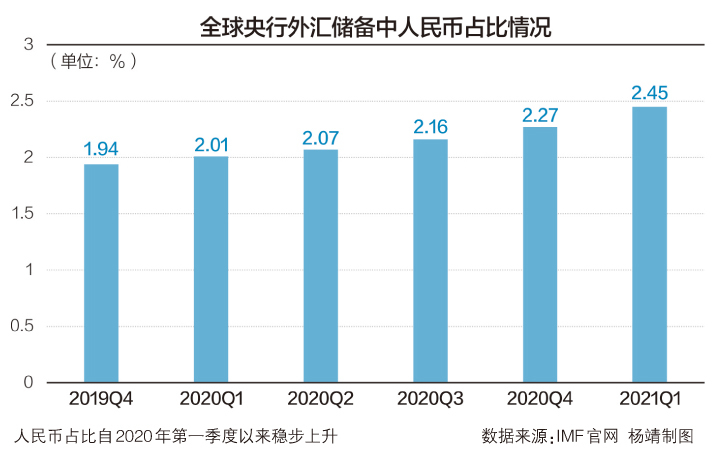

根据IMF数据,截至2021年第一季度,全球货币当局持有人民币外汇储备额度达2874.64亿美元。从各央行外汇储备结构来看,人民币占比达到2.45%,维持第5位。自2020年第一季度以来,占比稳步上升。

结合中国人民大学国际货币研究所(IMI)日前发布的《人民币国际化报告2021——双循环新发展格局与货币国际化》来看,人民币全球外汇储备规模从2016年的902.9亿美元增至2020年的2675.2亿美元,实现了连续十个季度增长。目前已有75个国家和地区将人民币纳入外汇储备。人民币全球外汇储备份额的提升,充分体现了人民币资产在安全性、开放性与便利性方面的吸引力。

在此情形下,越来越多的央行看好人民币。国际独立智库货币金融机构官方论坛最新调查则显示,全球约30%的央行计划在未来24个月内增持人民币储备,而去年的比例只有10%。此外,70%的央行将在更长期考虑增加人民币储备。该调查结果发布于《年度全球公共投资者报告2021》。

2008年以来,中国人民银行已经与39个国家和地区的中央银行或货币当局签署了双边本币互换协议,覆盖全球主要发达经济体和新兴经济体,以及主要离岸人民币市场所在地。截至2020年底,人民币货币互换的有效协议为30份,总金额为3.6万亿元人民币。

2020年末,人民币国际化指数(RII)达到5.02,同比大幅增长54.20%。

IMI在报告中分析,RII大幅增长得益于以下几个方面——

第一,人民币国际贸易计价结算职能继续巩固:2020年,经常项目下跨境贸易人民币结算金额达到6.77万亿元,同比增长12.09%,占我国对外货物和服务进出口总额的18.44%;全球范围内,国际贸易的人民币结算份额为2.91%,较上年提高了18.40%。

第二,人民币金融交易职能显著增强:在全球直接投资持续低迷之际,人民币直接投资规模达到3.81万亿元,同比增长37.05%,创下近五年内最快增速;2020年底,由直接投资、国际信贷、国际债券与票据等共同决定的人民币国际金融计价交易综合占比达到9.89%,同比增长84.23%,成为RII攀升的主要动力。

第三,人民币国际储备职能进一步显现:2020年第四季度,全球官方外汇储备中的人民币资产份额达到2.25%,同比增长14.80%;人民币在特别提款权(SDR)中的相对份额为10.83%,较上一年度小幅回升,与初始权重基本持平。

2011年以来,RII已经从0.02上升至5.02。同一时期,主要货币国际化指数的变动情况为,美元从49.52到51.27,欧元从29.84到26.17,日元从3.34到4.91,英镑从4.00到4.15。

越来越多跨国公司开始选择使用人民币

人民币国际化是市场驱动下水到渠成的过程。近年来,人民币跨境使用保持快速增长,特别是2020年以来在新冠疫情冲击全球贸易、金融及经济的背景下,人民币跨境使用仍保持韧性并呈现增长。

人民大学国际货币研究所统计,2020年,境外机构和个人持有境内人民币金融资产余额增至8.98万亿元,较上年末增长40.11%,延续了2016年以来的增长势头,且增势迅猛。在非居民所持人民币资产中,规模最大的是股票,其次是债券、存款及贷款。2020年以来,境外投资者整体增持中国债券和股票的趋势最为明显。

全球各界对人民币国际货币地位的预期创下新高。央行2020年调查的结果显示,受访境内外工商企业对人民币国际地位的预期较上年有了进一步的提升。未来十年,认为人民币的国际地位不弱于日元和英镑的境内外工商企业合计占受访境内外工商企业的80%,这一比例较2018年的调查结果提升了3个百分点,是2016年以来的四连升,并创下2013年首次市场调查以来的新高。

IMI最新指出,2020年,越来越多的跨国公司选择使用人民币,经常项下跨境贸易人民币结算业务累计发生6.77万亿元,较2019年增加7300亿元,同比增长13%,高于贸易进出口的增速;跨境贸易人民币结算占中国货物及服务贸易总额的19.55%,较2019年底增加了2.14个百分点。

IMI在2020年人民币国际化报告中分析,主权信用货币国际化的本质在于货币职能向世界范围延伸,为此该国应当有商品、服务、资本等的大规模跨境流动。高水平的双循环格局有助于加强上述流动。

高水平的内循环可提供雄厚的实体经济和金融市场基础、安全稳定的发展环境和强有力的科技竞争力,从而奠定货币国际化的基础条件。高水平的外循环构成货币国际化的实现手段,包括对外贸易、跨国投资、国际金融交易、国际金融服务、国际间经济政策协调等多种渠道。由此可见,双循环新发展格局可以为人民币成功晋级国际货币第一梯队创造条件。

构建国内大循环与国际大循环相互促进的经济发展格局,可以大大增加人民币国际使用的场景和黏性,让广大居民和非居民使用和持有人民币成为一种习惯。

“双循环”新发展格局将助推人民币国际化

中国人民大学财政金融学院副院长、IMI副所长王芳指出,理论分析和历史经验表明,高水平的经济内、外双循环才能支撑起主权信用货币的高水平国际使用。加快形成双循环新发展格局,将为人民币国际化再上新台阶创造重大历史机遇。构建双循环新发展格局,是关系我国现代化建设全局的战略部署,将推动经济高质量发展,全方位增强人民币硬实力与软实力。构建双循环新发展格局,要瞄准问题,抓住关键,重点突破。

首先,畅通国内大循环要选准生产端和市场端突破口,抓住提升供给创造需求能力和提高国家治理水平两个关键问题,释放国内大市场的潜力与魅力,保障人民币资产盈利性和安全性。

其次,畅通国际大循环要以立足中国本土的高水平开放为突破,保障人民币供给充裕和使用便利。通过多种形式贸易创新重塑中资企业和机构的国际经济合作与竞争新优势,提高话语权。

最后,充分发挥“一带一路”和离岸人民币市场对于国内国际双循环相互促进的积极作用,基于制度规则和市场使用加速形成人民币国际化的网络效应。

交通银行行长刘珺评价,立足当下,需要从一些新的角度重新思考如何继续推进人民币国际化更上一层楼。

第一,综合国力是主权货币国际化之锚,当前我们分析货币的国际化,依然需要抓住综合国力这个锚。在全球化的下半场,科技是衡量综合国力的关键变量,其正成为推动货币国际化的主要驱动力。但科技这一驱动力在助力人民币国际化方面仍较为薄弱。

第二,在数字经济时代,人民币国际化既面临重大机遇,也面临新的挑战。一方面,国家对科技创新和数字经济发展的高度重视、数字经济的蓬勃发展,以及我国独立自主的跨境支付系统日益完善,为人民币国际化带来了机遇。同时,我们也面临着以数字美元为代表的各类主权数字货币以及以比特币为代表的大量虚拟货币的挑战。

第三,相较于其他主权数字货币,数字人民币有着独特优势,未来在跨境领域中的应用将成为促进人民币国际化的新支点。其具有技术相对成熟、试点范围广且场景丰富、兼容性强且安全性高三大独特优势。

第四,ESG(环境、社会、公司治理)将成为新时期人民币国际化的重要理念,应加快新能源体系下的人民币碳金融市场建设,以此促进人民币国际化。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。