◎对于选择投资标的的逻辑,赵永生表示,在投资方向上,正心谷非常聚焦于少数几个领域,而且是偏向新的赛道,比如新消费、新科技,新医疗等,所以基本上投的都是代表下一个时代,代表中国经济未来发展方向的这些优秀企业。比如说新消费,就是年轻人用什么就投什么。

每经记者|刘玲 每经编辑|张海妮

图片来源:正心谷供图

4月9日,联易融科技(09959,HK)在港交所挂牌交易。发行价为17.58港元/股的联易融,早盘高开近10%,报19.32港元/股,打破了今年三月以来的港股破发潮。

联易融被称为“供应链金融科技SaaS第一股”,在港股市场有一定的稀缺性。根据灼识咨询数据,按2020年处理的交易量计算,联易融是中国最大的供应链金融科技解决方案提供商,市场份额为20.6%,超过大家熟知的京东金融、蚂蚁金融等。

不仅如此,联易融的股东阵营也让其上市受到关注。招股书显示,腾讯持有联易融18.89%的股权,为公司单一最大股东;知名投资机构正心谷则五年连续押注四轮投资,成为参与联易融轮次最多的机构投资者,目前持股比例达11.92%。

在联易融上市之际,《每日经济新闻》记者专访了正心谷董事总经理赵永生,复盘五年来正心谷在供应链金融赛道all in联易融的投资历程,深入了解这家将“研究”奉为圭臬的机构挑选投资标的的逻辑,以及对中国投资行业发展现状的看法等等。

招股书显示,联易融于2016年2月在深圳成立,其创始人宋群在银行、金融行业履历颇丰,曾担任华润银行行长,还曾先后就职于汇丰、摩根、高盛、腾讯等公司。

据赵永生回忆,2016年夏天的某个下午,刚开始创业的宋群来到正心谷寻求战略投资,他们在正心谷二楼的茶室里聊了半个下午。当时宋群就拿了简单的几页材料,基本涵盖了联易融的长期愿景和商业模式,就是专注于供应链领域小微企业的融资服务,以及其独特的竞争优势——围绕核心企业。

“其实,在2016年左右,供应链金融行业并不受资本的青睐。当时互联网金融领域曾掀起一股创业热潮,资本扎堆消费信贷、P2P以及区块链和数字货币等领域。”赵永生告诉《每日经济新闻》记者。

消费信贷、P2P等领域金融属性较强,突破性较大,并且业务处在模糊地带,就连许多知名投资机构和上市公司都参与了。而联易融所在的传统供应链金融行业被称为是“干苦活”的,经营模式是通过基于交易量收取解决方案的服务费用,即按交易额百分比收取佣金。

此外,供应链金融企业在基础设施和技术架构方面的前期投入较大。根据灼识咨询估计,自主研发具有AI和大数据技术能力的供应链金融系统通常需要三四千万元的前期成本,以及每年500万~1500万元的维护升级费用。

“我们发现当时金融领域的供给端和需求端是严重错配的。”赵永生说。

首先,在To C端,需求存在“小额化、分散化、随机化、年轻化”等趋势,互联网模式很容易服务,严重过剩。2013年~2018年左右的金融创新浪潮,到了几乎疯狂的程度,P2P最多的时候超过6000家,规模超过1万亿,正心谷当时判断,未来大概率在消费金融赛道会出现大量的风险甚至系统性风险。

然后,在To B端,几乎没有创业团队对供应链金融感兴趣,大量中小企业面临融资难的情况,但传统金融机构想做却无能为力,因为没有合作伙伴提供技术和云平台支持。

基于这样的产业判断,正心谷决定专注于供应链领域的投资机会。而联易融的商业模式,核心就是以线上化、数据化、场景化的创新业务模式服务核心企业及其供应链生态圈,这是传统银行服务难以覆盖,需要通过合作伙伴共同解决小微企业融资难的领域。

“联易融是真真切切(地)解决了小微企业融资的问题,可以把小微企业的融资成本从十个多点,降到现在可能平均才三四个点,我们觉得这个意义很大。”赵永生说,“这符合正心谷的价值观,用投资让世界更美好”。

于是,基于对联易融团队、商业模式以及宏观产业背景的调研与判断,正心谷在A轮就战略投资了联易融。

《每日经济新闻》记者了解到,2016年至今,正心谷5年一共参与了4轮联易融的融资,是联易融投资轮次最多的机构,并且每次都是顶格参与。

在参与的这4轮融资中,赵永生认为最重要的一笔,便是2016年底,正心谷独家投资的A+轮。

“当时是在2016年11月丽江举行的正心谷基金年会上,我和宋群约在酒店一起吃早餐,在早餐的餐巾纸上,一致敲定了正心谷追加投资联易融的条款,正心谷不仅参与股权(投资),还在流动性上给予积极支持。”

实际上,在2016年夏天A轮进入后,通过观察和调研,正心谷在一个原先看起来竞争混沌和模式似乎简单的市场中,看到了联易融商业模式的独特性和前瞻性。于是,在2017年,正心谷继续共同领投B轮;2018年,继续押注C轮。在这个过程中,正心谷未曾转让过老股。

赵永生向《每日经济新闻》记者坦言,五年押注四轮投资,正心谷在供应链金融赛道可以说是all in了联易融。持续跟进的逻辑和决心,便来源于正心谷投资价值观和深度产业研究。

“我们看过十来家做供应链领域的创业公司,不同于传统的供应链金融和保理融资的做法,联易融自出生就致力于用互联网手段,用科技为供应链上的中小微企业,为金融机构参与供应链业务进行赋能。”赵永生说。

在赵永生看来,联易融有两大优势:

第一是线上化。联易融将核心企业与供应商合作的一整套材料和流程线上化、数字化,包括合同、发票信息归集和处理系统,实时动态分析和监控,用科技减少信息不对称,为生态系统的相关方之间建立信任。

第二是SaaS化。联易融的核心产品是为核心企业和金融机构分别搭建软件,提供一整套供应链金融科技解决方案,包括核心企业云、金融机构云和新兴解决方案等。

“商业模式中,联易融的主要任务是搭建平台,为核心企业和想参与的金融机构提供服务,几乎不承担信用风险,业务很轻。”赵永生说。因此,联易融的毛利率也较高,据其招股书,2018年至2020年联易融毛利率分别达到50.6%、51.9%和61.3%。

除了在融资方面的支持外,正心谷还帮助联易融实现了战略转型:由原来的单一金融服务的平台,到2019年开始慢慢转向供应链科技的SaaS,开始为金融机构建设金融机构云,为核心企业建设核心企业云,就是本地化部署。

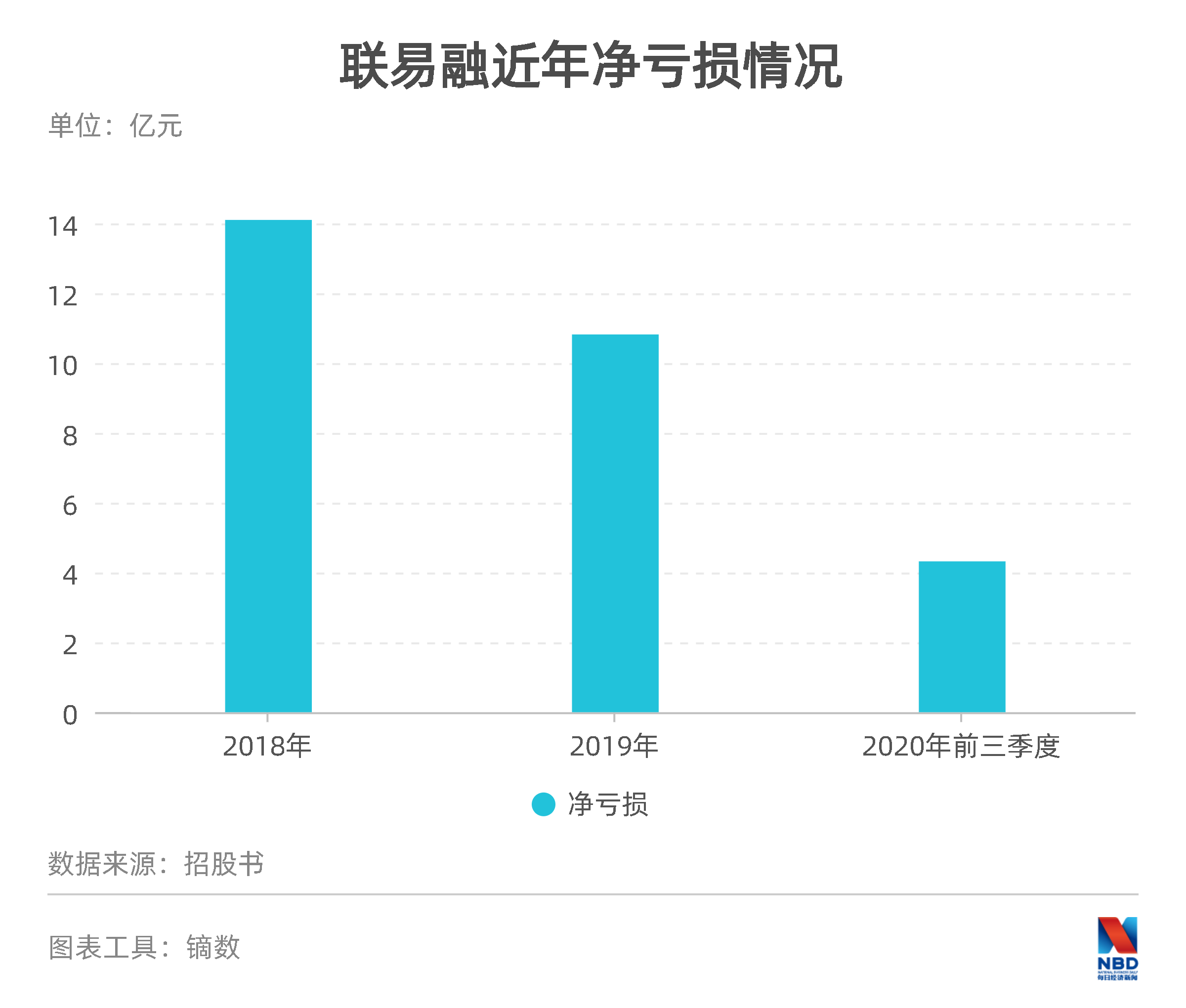

目前来看,和其他“烧钱”的创业公司一样,联易融也仍处于亏损状态。据其招股书,2018年、2019年与2020年前三季度,联易融的净亏损分别为14.1亿元、10.82亿元和4.32亿元,合计亏损达29.24亿元。

不过,对于联易融未来的发展前景,赵永生表示,“很看好”,“国内供应链领域的市场规模非常大,每年超过30万亿元,联易融目前的比例还非常小。此外,联易融也开始做跨境云,中国每年的进出口金额非常大,有需要服务的企业和金融机构也非常多”。

赵永生提到,正心谷通过自下而上的调研,发现联易融的客户留存率非常高,客户的使用体验与业内口碑也不错。据招股说明书数据,2020年,联易融供应链金融科技解决方案客户留存率达到99%。

“我们都知道,在企业服务行业,留存率是个非常重要的指标,这意味着品牌依赖度和消费者忠诚度都比较高。这背后反映的是公司的业务创新能力和技术迭代能力,服务客户的落地解决能力,以及公司管理和销售团队的服务能力。”赵永生说。

在赵永生看来,过去几年,以美国为例,Zoom、Snowflake、Salesforce等一批企业服务巨头涌现。而未来十年,中国的企业服务市场才刚刚开始,像供应链金融这样的细分领域和行业,一定会出现百亿美元和千亿美元体量的公司。

如今,联易融成功在港股上市,成为了“供应链金融科技SaaS第一股”,迈出了成为“大公司”的第一步。回顾陪伴联易融成长的五年,赵永生感慨道:“我们一直坚守这个领域,从来没有过战略偏移。在一个基本上没有创业者感兴趣的领域里,做成了这么大的公司。”

实际上,除了联易融之外,正心谷2016年开始押注的B站也是如此,都是正心谷长期价值投资的样本。回顾2020年,正心谷一举斩获逸仙电商(完美日记)、泡泡玛特、君实生物、中控技术、诺诚健华、康方生物、八亿时空等11家IPO公司。

对于选择投资标的的逻辑,赵永生表示,在投资方向上,正心谷非常聚焦于少数几个领域,而且是偏向新的赛道,比如新消费、新科技,新医疗等,所以基本上投的都是代表下一个时代,代表中国经济未来发展方向的这些优秀企业。比如说新消费,就是年轻人用什么就投什么。

另外,就是对行业的深度研究以及长期坚守。“正心谷成立了将近6年,这个过程中我们一直是做深度研究,对一个行业深度研究之后,就会(对)这个产业、相关公司的发展变化有一个比较清晰的预判。”赵永生告诉记者。

最后,对于后疫情时代中国的投资前景,赵永生认为,将是机遇和挑战并存。

“疫情使得大部分的行业基本上都出现了供需不平衡的情况,比如像很多的科技制造业,包括面板、半导体等。因此,中国优势的产业在国际的竞争力会大大提高,这是机遇。”赵永生说。

同时,未来可能也会面临一定的挑战。赵永生称,首先,是一级市场面临的估值过高的问题,二级市场出现估值倒挂。另外,目前资金在少数赛道中的拥挤程度比较严重,所以需要对一些项目进一步筛选,去伪存真,真正坚守投资的内在价值为驱动、坚持深度研究的投资方法,而不是跟风。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。