每经编辑|卢祥勇

2009年买一只基金,8.5万,放在那里一直不动,能赚多少钱?131万,收益率高达1544.40%。

这位投资者用亲身经历告诉大家,基金投资赚钱的一个关键点在于一个字:捂。

12年收益率1544.40%

近日,有网友在豆瓣发帖,分享了朋友母亲的投资经历,底仓8.5万,如今已经变成了139万。

这可不是段子,而是真实发生的投资案例。这位网友称,去年11月,朋友向其分享了她母亲的基金投资经历,最近再次向其更新了收益数据。

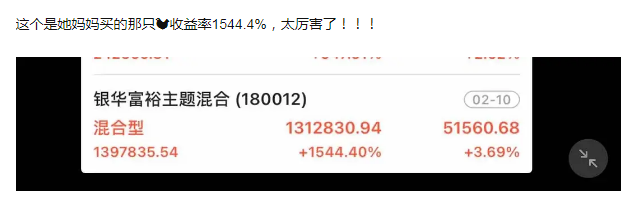

根据网友晒出的账户截图,这只基金是银华富裕主题混合,成立于2006年11月16日,截至今年2月10日,账户收益率1544.40%,大赚131.28万元。

这位母亲大概在2009年时买入,迄今接近12年时间。截至今年2月23日,银华富裕主题混合成立以来收益率1362.14%,近三年收益率156.98%,近一年收益90.64%。

从网友描述中,这位母亲可以说是一位老基民了。这只基金中间就一直放在那里没有补过,“她妈妈买了也没有忘,只是她特别能拿得住,她妈妈有很多基金都是持有很多年的。”

假如这位母亲是2009年6月30日买入,如果仅持有3个月,到9月底就是亏损的,到2009年年底才会盈利20%。只有长拿基金至今,才能分享到如此高的收益率。而且据业内人士推测,这位母亲可能还使用了红利再投资的方法,使得持仓单价更低。

基金投资秘诀:捂

2020年,基金出现了强大的赚钱效应,年内收益达到甚至超过100%的基金出现了惊人的110只。“基金”频频登上热搜俨然流量担当,"炒股不如买基金"的声音也不绝于耳。

根据中国银河证券基金研究中心的数据,去年一年公募基金的利润总额达到了1.98万亿元,逼近2万亿元。可能有的基民朋友对这个数字没什么概念。银河证券此前还发过一个数据,从1998年到2019年上半年,公募基金的累计利润为2.77万亿元。也就是说,仅仅今年一年的利润总额就占到了过去20几年的71.48%,真可谓是赚钱效应大爆发。

公募基金的赚钱效应更强,基民们赚到的钱理论上来说也应该更多。

不过事实好像并非如此。

1月底每日经济新闻在微博上发布了一个基金投票。投票话题是:“你买的基金是赚了还是亏了”,有15万人参与。记者由此观察发现,只有不到一半人选择“赚了”,有3.1万人表示自己“亏了”,剩下的参与者分别选择了“还没赎回,都不算”以及“没买基金”。

“基金赚钱,基民亏钱”似乎一直是行业里的一个“魔咒”。原因是多方面的,部分微博网友评论也给出了解释。例如有人说:“本来赚的上周全亏了。”还有人说:“买基金亏了快8000我就再也没买过了。”这就反映出持有基金的期限太短,都以“周”来计,体现出背后的择时问题,多半是买在了一个高点上。

其实追涨杀跌是很多基民的日常操作,投资者认购基金的热情也与市场行情高度相关。牛市跟风买,熊市又不敢买了反而还会割肉离场。

“追涨杀跌”是海内外个人投资者回报难以匹敌基金总回报的重要原因。很多投资者们试图通过选择最优交易时机和最佳投资标的来获得高额收益回报,然而市场涨涨跌跌,追逐短期快速回报的投资者大多难以做到在牛市及时把握时机入场,而在熊市尽可能减少损失,甚至常常把美好愿景中的“高卖低买”操作成了“追涨杀跌”。

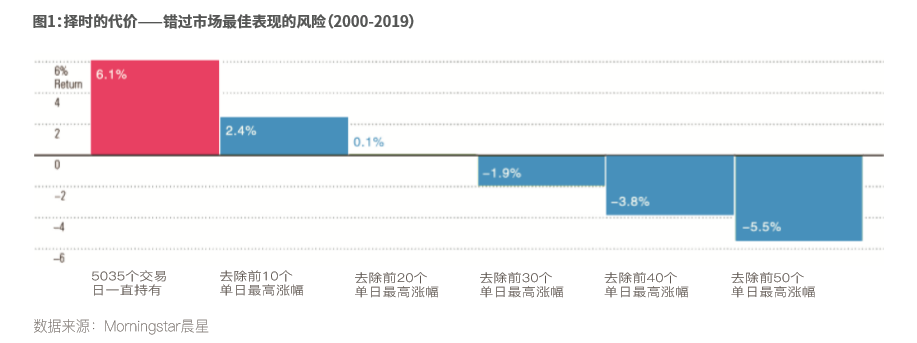

今年2月,晨星发布的报告显示,在2000年-2019年长达20年的时间内共有5035个交易日,如果投资者一直持有基金,可以获得6.1%的年化收益率。但仅仅去掉10个单日涨幅最高的交易日后,年化收益率就会迅速降低到2.4%,也就是损失了一半以上的收益率;如果去掉涨幅最高的前20个交易日,那么投资者年化回报只剩下可怜的0.1%。频繁的买卖带来高额的交易成本与昂贵的机会成本。

图片来源:晨星微信公众号

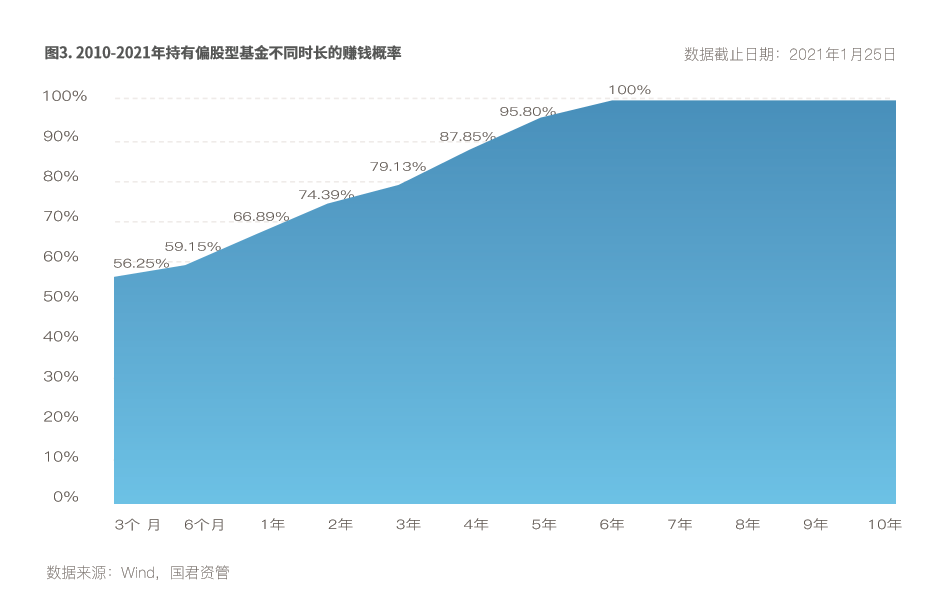

上述报告中,晨星还选取了2010年12月27日至2021年12月25日的偏股型基金收盘价,并分别以3个月、6个月……10年为持有期,计算其盈亏情况。我们可以看到,持有期3个月的偏股型基金在卖出当天总收益为正的情况于总交易日中仅占56.25%,换句话说,持有期为3个月时,基民赚钱的概率不足60%。而同时显而易见的是,随着持有期的增加,基民赚钱的概率稳步上升,当持有期为6年及以上时,赚钱概率为100%,几乎稳赚不赔。

图片来源:晨星微信公众号

所以,个人应对时间回报率波动大的最有效方式其实就是选定优质标的,并稳住心态,长期持有。

(本文内容或者数据仅供参考,不构成投资建议。投资者据此操作,风险自担。)

编辑|卢祥勇 王嘉琦 杜恒峰

校对|李净翰

每日经济新闻综合自每经App、上海证券报、晨星公众号

截至2月24日08:24,全球新冠肺炎确诊112073782例,死亡2483456例。关注全球新冠肺炎疫情动态,请点击↓↓

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。