每经编辑|彭水萍

日前,创业板上市委公告,张小泉股份有限公司IPO2月2日上会。如果成功过会,A股将迎来“刀剪第一股”。

招股书显示,2019年,公司剪具的销量为2706.14万把,刀具销量为509.94万把,套刀剪组合178.81万件,其他生活家居用品426.63万件。照此计算,公司2019年一天卖出约7.4万把剪刀。

一把剪具在2020年上半年的单位材料成本为3.31元,一把刀具的成本仅5.99元。一把刀剪成本不足6元,却撑起了近5亿元营收,毛利率近4成,张小泉股份获诸多江浙投资大佬看好,纷纷入股。

招股书显示,公司是一家集设计、研发、生产、销售和服务于一体的现代生活五金用品制造企业,主要产品包括剪具、刀具、套刀剪组合和其他生活家居用品,销售模式为经销为主,直销和代销为辅。

“张小泉”是商务部认定的第一批中华老字号,其产品标识被工商总局认定为我国刀剪行业驰名商标、首届中华老字号品牌价值100强。

根据“张小泉”官网介绍,公元1600年,张思佳在安徽徽州黟县开了一间剪刀店铺,号“张大隆”。1610年前后,“张大隆”迁至杭州大井巷,为避冒牌,“张小泉”于1628年从其父手中接管店务之日,毅然将“张大隆”改成自己的名字“张小泉”。

图片来源:公司官网

400年后的今天,“张小泉”提交了招股书,摩拳擦掌准备进军资本市场,冲刺“A股刀剪第一股”。

公司表示,本次公开发行新股数量不超过3900万股,占本次发行后总股本比例不低于25%,募集资金将用于公司阳江刀剪智能制造中心项目、企业管理信息化改造项目及补充流动资金,共计约4.55亿元。

根据《中国工业统计年鉴》历年数据,我国规模以上刀剪行业主营业务收入从2012年的257.81亿元增长至2017年的409.58亿元,年复合增长率达10%。

根据“张小泉”披露的招股书,2017-2019年及2020年上半年,公司分别实现营收3.41亿元、4.10亿元、4.84亿元和2.51亿元;净利润分别为4884.16万元、4380.85万元、7230.07万元及3281.46万元。

图片来源:张小泉招股书

同期,公司主营业务毛利率分别为36.37%、36.61%、41.25%及41.90%。但公司在招股书中提醒,受到原材料价格波动、人力成本上升等因素的影响,公司主要产品毛利率未来存在波动的风险。

公司存货账面价值分别为6553.08万元、8151.78万元、1.12亿元和1.29亿元,占流动资产的比例分别为32.44%、31.86%、37.51%和44.77%,公司存货金额较大且占流动资产的比例较高,存货主要为库存商品。

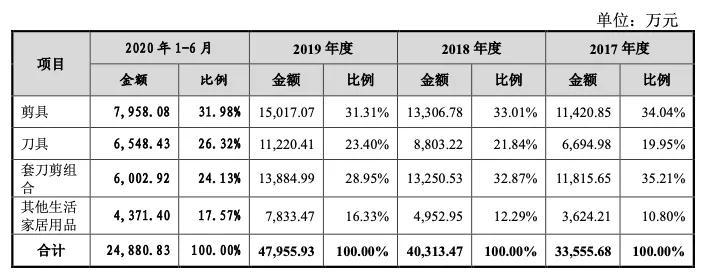

根据招股书,公司主营业务收入可分为剪具、刀具、套刀剪组合和其他生活家居用品。

图片来源:张小泉招股书

其中,剪具营收占比基本稳定,2017年为1.14亿元、占比34.04%,2019年增至1.5亿元、占比31.31%,2020年上半年为7958.08万元、占比31.98%。

刀具营收占比则逐渐扩大,由2017年的0.67亿元增至2019年的1.12亿元,占比由19.95%增至23.40%,2020上半年占比增至26.32%。

套刀剪组合占比逐渐降低,营收由2017年的1.18亿元增至2019年的1.39亿元,占比由35.21%降至28.95%,2020年上半年占比降至24.13%。

其他生活家居用品营收占比也逐渐增长,由2017年的10.80%增至2020年上半年的17.57%。

招股书显示,2019年,公司剪具的销量为2706.14万把,刀具销量为509.94万把,套刀剪组合178.81万件,其他生活家居用品426.63万件。照此计算,公司2019年一天卖出约7.4万把剪刀。

成本方面,2017年-2019年,公司单位材料成本分别为7.58 元、7.59元、7.56元,分别增长 0.15%、-0.38%和-10.45%。其中,一把剪具在2020年上半年的单位材料成本为3.31元,一把刀具的成本仅5.99元。

图片来源:张小泉招股书

在粉丝数85.1万人的张小泉天猫旗舰店上,销量最高的菜刀单价每把79元,月销售额超过1万;薇娅带货的刀具套装单价179元,月销量超过1000。

图片来源:张小泉天猫旗舰店

截至2019年12月23日,公司股本结构如下:

图片来源:张小泉招股书

根据招股书披露,前十大股东中,持股比例最高的是控股股东张小泉集团;第二大股东嵘泉投资为员工持股平台,由48名合伙人共同出资,公司董事张新程、夏乾良、汪永建、监事丁成红及副总经理甘述林为出资份额最高的前五位合伙人,共计持有78.6314%的出资份额。

其他股东还包括杭州市国资委实控的杭实集团、陈爱莲实控的万丰集团全资子公司万丰锦源、王均金旗下均瑶集团、郭广昌实控的复星集团旗下的亚东北辰、申通快递董事长陈德军等知名江浙投资机构及投资人。

图片来源:张小泉招股书

已经上市或准备上市的老字号主要集中在医药、食品饮料等领域,如同仁堂、全聚德、五芳斋、西安冰峰、德州扒鸡等。

据中国证券报,一位制造行业上市公司董秘告诉记者,老字号进入资本市场,通过IPO或者之后的再融资来帮助企业做大、做强、做久,是一个很好的途径。“说明现在中国的资本市场越来越成熟,也在不断改革和完善。好的老字号上市后‘老树发新枝’,可以获得国内以及境外的投资者关注。这些数以亿万计的投资者,又能转化为老字号的消费者,再进入资本市场,使得投资者和消费者相互转化,这对他们的品牌、销售有很大促进作用。”

另一位食品行业上市公司董秘告诉记者,老字号有品牌沉淀优势,也有自己的特色,如果能借助资本市场发扬壮大,那就是锦上添花,而且无论是老字号还是新品牌,都应该在市场中找到自己的定位,“上市越来越容易,但同时,退市也越来越容易,把产品质量做上去,才会得到市场的认可。”

中国食品产业分析师朱丹蓬表示,当前国内很多老字号已经被新生一代的消费者抛弃,最大的问题是企业的体制和机制制约了产品创新层面的迭代升级,这也就意味着老字号企业整个组织架构是否有能力去匹配高度开放的竞争环境,而上市只能解决资本的问题,但无法回答组织架构变革的问题,老字号的创新和复活是一个体系工程。

来源:每日经济新闻综合创业板上市委、中国证券报、公开信息等

封面图片来源:每日经济新闻 资料图

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。