知名财经学者、创投专家,如是资本董事总经理张奥平

如是资本高级投资经理孟竹青

截至2020年11月底,基金业协会公布的最新数据显示,私募股权、创业投资基金管理人为15026家,存续私募股权投资基金29,307只,存续规模9.43万亿元,存续创业投资基金10,022只,存续规模1.57万亿元。受新冠疫情影响,2020年一季度中国股权投资市场一度被冻结,但随着疫情得到有效控制,股权投资市场也逐渐回归常态。总体来看,2020年中国的股权投资市场的募投两端相比2019年只出现了轻微的下滑,受益于全面注册制的推行,A股IPO数量大幅增加,投资机构也迎来了退出高峰。

1、2020年股权投资市场募资端情况?

对于募资端来说,2017年是一个分水岭,2016-2017年,新成立基金数量连续突破万只,并于2017年达到峰值,同时认缴规模也水涨船高,于同年达到8819亿美元,为近五年最高点。

2018年资管新规实施后,监管限制了各类资金的入场通道,VC/PE行业进入募资困难期。从2018到2020年前11月数据来看,整体募资环境不够理想,新成立基金数量及认缴规模双双下跌,其中认缴规模较2018年跌幅高达29%。

2020年的新冠肺炎疫情进一步加剧了机构募资难的困境。当市场上的“热钱”清退,“钱荒”遇上新冠,注定了2020年是VC/PE行业最困难的一年。过度饱和的投资机构,因无钱可投,正在迎来残酷的“去库存”现实。

数据来源:投中信息,如是资本

2、2020年股权投资市场投资端情况?

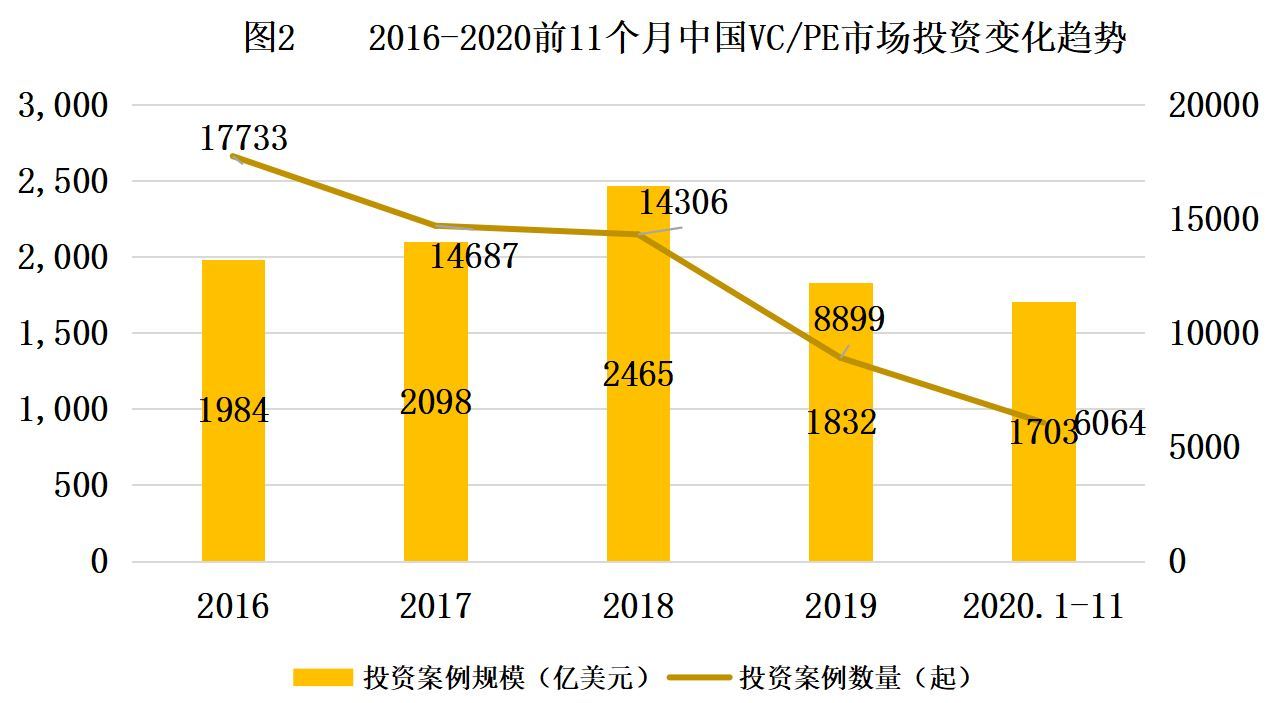

2020年1-11月,中国VC/PE市场投资数量、投资规模较2019全年均有所下降,降幅分别为32%、7%,较2018全年降幅更为显著,分别为58%、31%。

VC/PE机构出手次数创近三年新低,募资难问题加之退出有限,中小机构面临无钱可投的窘境。此外,头部机构纷纷抢夺优质项的投资份额,对于本就处于竞争劣势的中小机构来说,更是另外一种打击。

自2018年以来,中国VC/PE市场大额交易数量连续下滑,其中金额超10亿美元的交易量更是呈直线下降。与2019全年相比,2020年前11月交易额超1亿美元的交易总数下跌12%,导致平均交易规模整体缩水7%。

数据来源:投中信息,如是资本

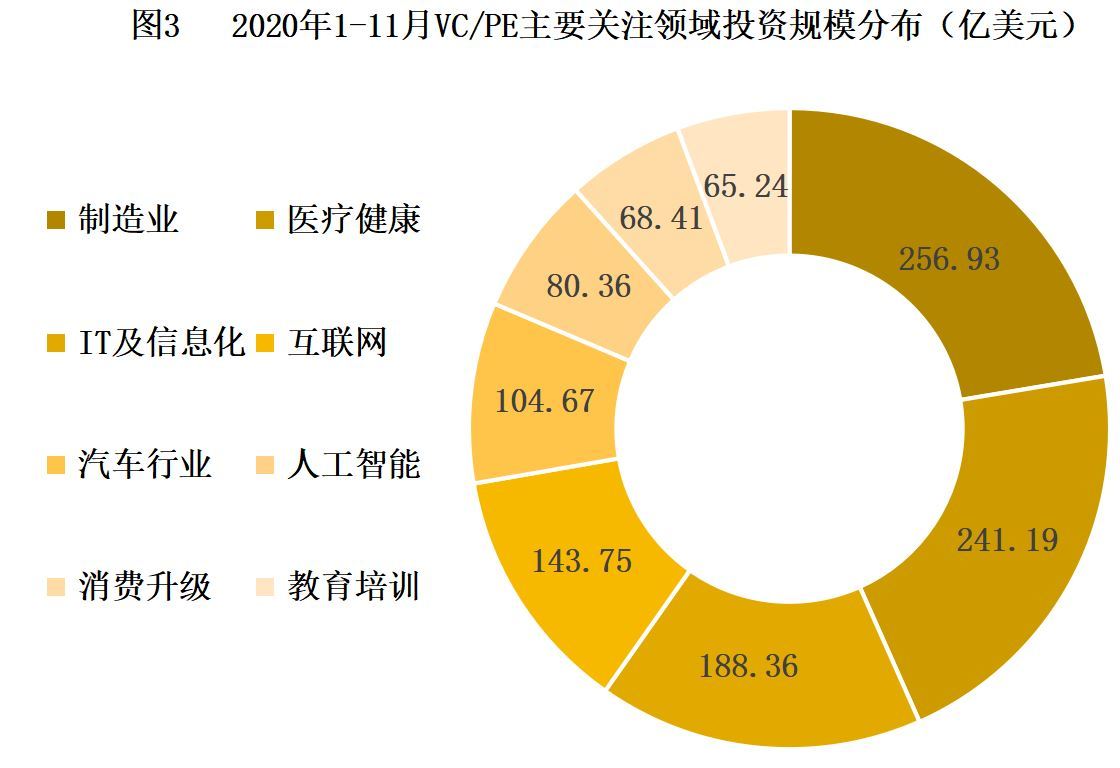

从投资行业来看,新基建、医疗健康、硬科技、新能源为2020年重点投资方向。其中,硬科技是2020年最热的投资赛道,尤其在2019年推出科创板后,退出端得以完善,以人工智能、基因技术、航空航天、脑科学、光子芯片、新材料等为代表的高精尖科技,在过去两年刮起了一股从VC、PE到IPO、并购的股权投资热潮。1-11月中国VC/PE投资市场仅人工智能、半导体芯片两大硬科技赛道就吸金超170亿美元。

医疗健康为仅次于硬科技的重点关注领域,医药研发成为医疗领域最受青睐的细分赛道。新冠肺炎疫情的爆发,叠加医疗健康产业的发展周期,使得医疗健康行业成为全球关注的焦点。1-11月中国VC/PE投资市场医疗健康领域获投规模241.19亿美元,较2019全年增长60%,其中医药研发领域获投规模占据整个医疗投资领域半壁江山。

2020年,受益于特斯拉的强势崛起,新能源汽车行业受到资本更多关注。1-11月中国VC/PE投资市场新能车领域获投超81亿美元,占整体汽车市场投资规模近八成,为整个汽车领域最受关注投资赛道。其中,小鹏汽车、威马汽车、理想、蔚来等造车新势力最受资本青睐。

此外,得益于新基建的提出,5G、特高压、高端制造等在制造类项目中获投规模最高。1-11月中国VC/PE投资市场较去年表现低迷,制造业为VC/PE机构最关注领域,投资规模占整体规模的15%,其中5G、特高压等新基建项自占比最大,中兴通讯、通达股份获投规模超百亿人民币。

数据来源:投中信息,如是资本

3、2020年股权投资市场退出端情况

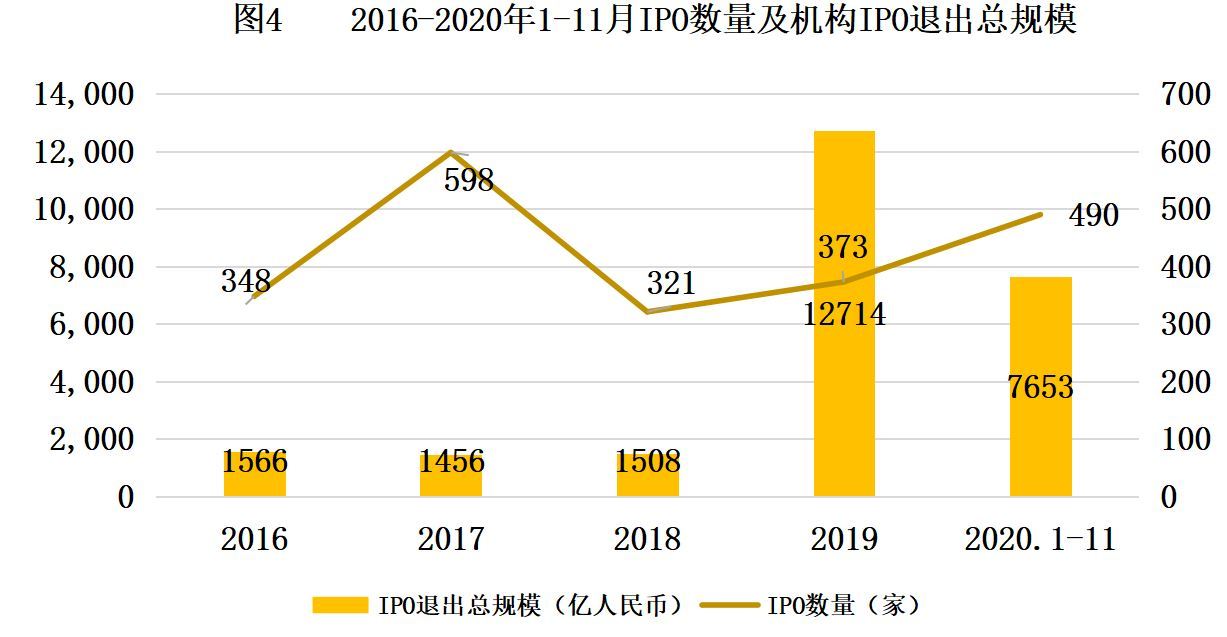

在注册制改革的政策红利驱动下,2020年中国企业IPO数量迎来爆发式增长。从数据来看,IPO数量今年再创新高,同时伴随VC/PE渗透率的增长,机构IPO退出总规模高达7653亿人民币,与2019全年相比涨幅83%(剔除阿里巴巴11月港交所上市,软银持有的8524亿人民币的超高账面回报)。无论从IPO数量还是IPO退出规模来看,2020无疑是VC/PE机构们退出的春天。

数据来源:投中信息,如是资本

数据来源:如是资本

趋势一:模式创新终结,硬科技仍然是2021年的主要投资赛道

随着瑞幸咖啡被强制退市、Wework跌落神坛、ofo小黄车被扫进历史垃圾堆,一个模式创新的时代结束了。而具有较高技术门槛和技术壁垒的硬科技越来越受到资本的关注。硬科技目前没有统一的定义,比较公认的领域包括人工智能、航空航天、生物技术、光电芯片、新一代信息技术、新材料、新能源、智能制造等领域。硬科技覆盖的领域与科创板面向的领域高度契合,科创板设立以来大批硬科技企业上市,PE、VC机构迎来了退出盛宴。

中国提出了“双循环”的发展战略,同时2020年11月3日发布的十四五规划《建议》提出要强化国家战略科技力量,补齐国内产业链短板,重点瞄准人工智能、量子信息、集成电路、生命健康、脑科学、生物育种、空天科技、深地深海等前沿领域,实施一批具有前瞻性、战略性的国家重大科技项目,在国家层面加大对硬科技行业支持力度。可以预见,随着国内制造业向全球领先水平迈进,以及产业链国产替代的实施,真正具有技术壁垒的硬科技行业仍有巨大的发展前景。

但值得注意的是,由于一级市场对于硬科技行业的过渡追捧,导致科技公司的整体估值偏高。又由于大量科技创新企业早期没有业绩支撑,今年有相当一批科技公司上市后表现不佳,甚至跌破发行价,尤其是进入下半年后,科创50指数震荡下行,导致很多投资机构产生了账面亏损。随着科创板IPO的开闸放水,大量的科技公司会持续涌向科创板,二级市场的供给变大,硬科技公司的高估值可能难以为继。未来只有真正具备增长潜力、有扎实业绩支撑的硬科技公司才具有投资价值。

趋势二:大消费领域的投资机会层出不穷

Z世代的崛起无疑是近年来消费领域最大的变量。新的消费群体孕育新的品牌,例如在方便速食领域崛起了自嗨锅,在美妆领域崛起了完美日记和花西子,在茶饮领域崛起了喜茶和元气森林。中国Z世代的年轻人口有2.63亿,相比70后、80后,他们具有更强的消费力,会孕育更加庞大的消费市场,因此市场上仍有新品牌崛起的机会。

例如,我们观察到,虽然美妆领域已经出现了完美日记这样的头部品牌,但是同一个赛道有着多种不同的玩法。美妆集合店就是其中的典型代表,美妆集合店以Z世代为主要消费人群,主打平价消费,店铺集合了“国货彩妆+国际护肤+海外小众”品牌,高颜值简约风的主题门店、沉浸式的消费场景,被外界称为美妆界的“无印良品”。近150㎡的空间内聚集了50多个国内外人气网红品牌,眼影、粉底、口红、眼线笔、腮红、护肤、护甲、化妆工具等商品一应俱全;并且,根据爆款风向,店内品牌会进行快速迭代。目前这一细分赛道已经吸引了众多资本下注,例如新品牌HARMAY话梅已经获得了高瓴资本和黑蚁资本的投资。

在中国即将成为世界第一大消费市场的大背景下,我们坚信中国一定会崛起像可口可乐、麦当劳这样的世界级消费品牌。虽然各个细分赛道已经出现了头部品牌,但是一种消费需求可以有多种满足方式,那些找到好的切入点的新消费品牌仍然具有投资价值。总的来说,我们认为消费领域的底层投资逻辑没有发生根本性的改变,但是未来整个市场的竞争程度会越来越激烈,只有真正拥有好的产品,只有真正抓住Z世代年轻用户的心的消费品牌才能存活,而那些仅仅靠营销取胜,或者只是在短时间内抓住了抖音、小红书等平台红利的消费品牌很可能只是昙花一现。

趋势三:数字化新基建方兴未艾

新冠疫情可谓是2020年最大的黑天鹅。面对疫情影响,同时也为了加快经济实现数字化转型,2020年《政府工作报告》提出要“加强新型基础设施建设,发展新一代信息网络,拓展5G应用,建设数据中心,增加充电桩、换电站等设施,推广新能源汽车,激发新消费需求、助力产业升级。”新基建不同于传统基建,而是更多的侧重数字基建,为数字经济的发展打下基础,本质上是为了推动技术革命和产业变革。

在数字新基建中,5G网络是数字经济的关键支撑,是支撑经济社会数字化、网络化、智能化转型的关键数字基础设施。据工信部统计,截至2020年三季度末,累计开通的5G基站已达到69万个,覆盖300多个城市。全国已有20多个行业拥有5G融合应用,如医疗、港口、钢铁、电网、矿山、制造等。以5G应用为牵引,针对半导体设备与材料、各类办公软件系统、工业软件、5G网络设备/终端产业链关键元器件,未来十年也将迎来国产替代的黄金十年。同时5G网络的普及将会带来超高清视频、VR、云游戏等行业的爆发。

在数字新基建中,数据中心被认为是“基础设施的基础设施”。这主要是因为随着经济范式的变迁,“数据”已经成了一种全新的生产要素。因此数据中心已经成为互联网巨头争夺的新重点。阿里云正式宣布3年再投2000亿,投入到重大核心技术攻坚和面向未来的数据中心建设。腾讯云宣布五年将投入5000亿,用于新基建的进一步布局。伴随着数据成为数字经济时代最重要的战略资源,数据中心产业很可能会成为像工业时代的汽车产业一样拉动经济的发展,并产生大量的投资机会。

未来十年将是数字化新基建的安装期,以物联网、云计算、边缘计算、人工智能等为代表的智能技术群落,将为未来经济发展提供高经济性、高可用性、高可靠性的技术底座。新一代信息技术发展将推动人类社会进入一个全面感知、可靠传输、智能处理、精准决策的万物智联时代。在此过程中毫无疑问将会诞生大量的投资机会。

封面图片来源:摄图网