每经记者|彭斐 梁枭 每经编辑|文多 汤辉

在蛰伏数年后,电解铝市场在疫情期间的再次火爆,多少让市场参与者有些意外。

“虽然比历史高峰还有些差距,但每吨赚两三千没问题。”11月中旬,在与《每日经济新闻》记者交流时,一位大型电解铝企业人士不停地强调市场“给力”。

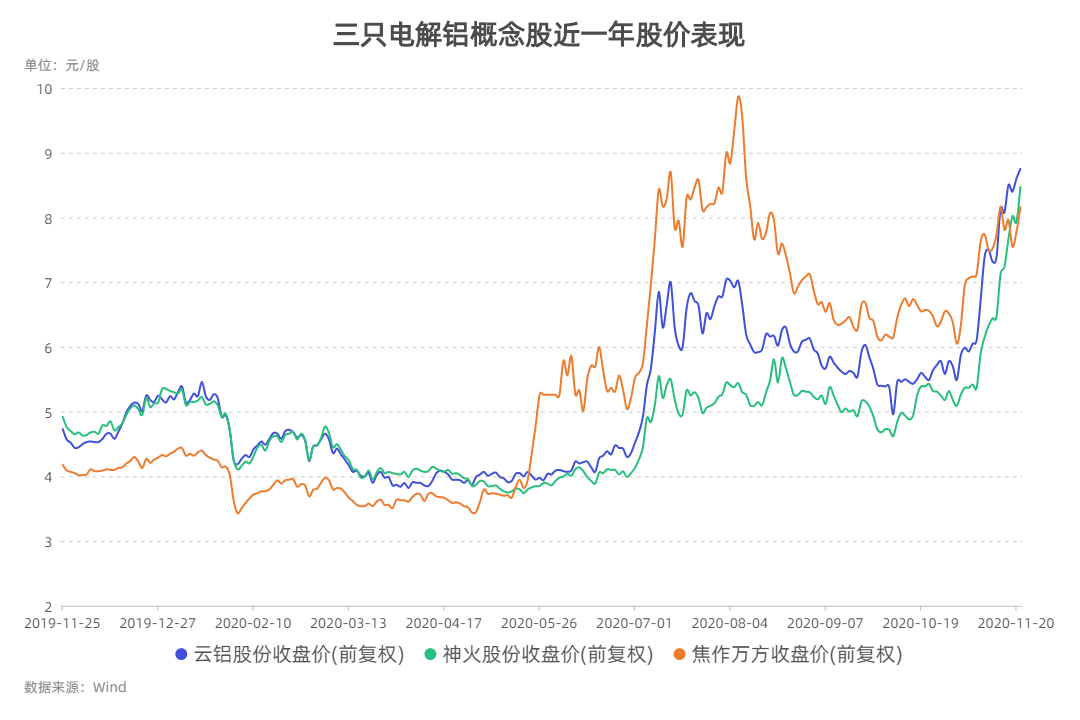

作为一种大宗商品,电解铝暴涨,让见惯了“过山车”行情的业内老手也有些措手不及。今年初,因疫情影响,新项目建设效率下降,市场对电解铝全年行情普遍看衰。不过,铝价在二季度的突然启动,从整体深陷亏损,到利润冲上历史高点,电解铝行业仅用了半年时间。随着10月底三季报公布完毕,包括中国铝业(601600,SH)、云铝股份(000807,SZ)、焦作万方(000612,SZ)等头部企业,受电解铝价格的带动,业绩狂飙,股价飞涨。以云铝股份为例,进入10月后,股价上涨了73.4%,截至11月20日,今年已涨停8次,其中4次发生在三季报公布后的11月。

在券商人士看来,供给侧改革已让电解铝发生结构性变化,供给缺口有望维持,预计电解铝行业的高盈利有望贯穿2021年全年。

然而,《每日经济新闻》记者在调查中也发现,电解铝价格“给力”的同时,持续的低库存、产业链利润分配的不均衡,也让产业链并不稳固,甚至布下隐雷。

疯狂的电解铝:下游企业没订单也赶紧囤货

彩涂板企业很少积压库存。但就在10月份,在外跑订单拉业务的老板,

突然回了一次邹平,在本地订购了200多吨铝板囤货。

即便已经在铝业市场纵横了三十余年,但今年铝的抢手程度,让老冷这个老江湖也有些始料未及。

老冷在邹平一家彩涂板企业担任主管生产的副总,铝板是他们产品最主要的原材料。公司老板的老家虽远在浙江义乌,但为了节省成本,便和众多同行一样,把企业设在了世界最大铝企魏桥创业集团所在的邹平。

对背靠魏桥这棵大树的企业来说,靠近原料产地,进而减少成本,是他们在邹平设厂的初衷。不过,在节省物流成本的同时,产业链下游的加工企业,首先要承受铝价“过山车”带来的惊心动魄。

11月中旬,山东一位市场人士向《每日经济新闻》记者表示:“11月份电解铝现货价格升至每吨1.5万元以上,虽然距2007年前后两万多的历史高点还有距离,但已临近2017年三季度的高位(突破1.6万元/吨)。”

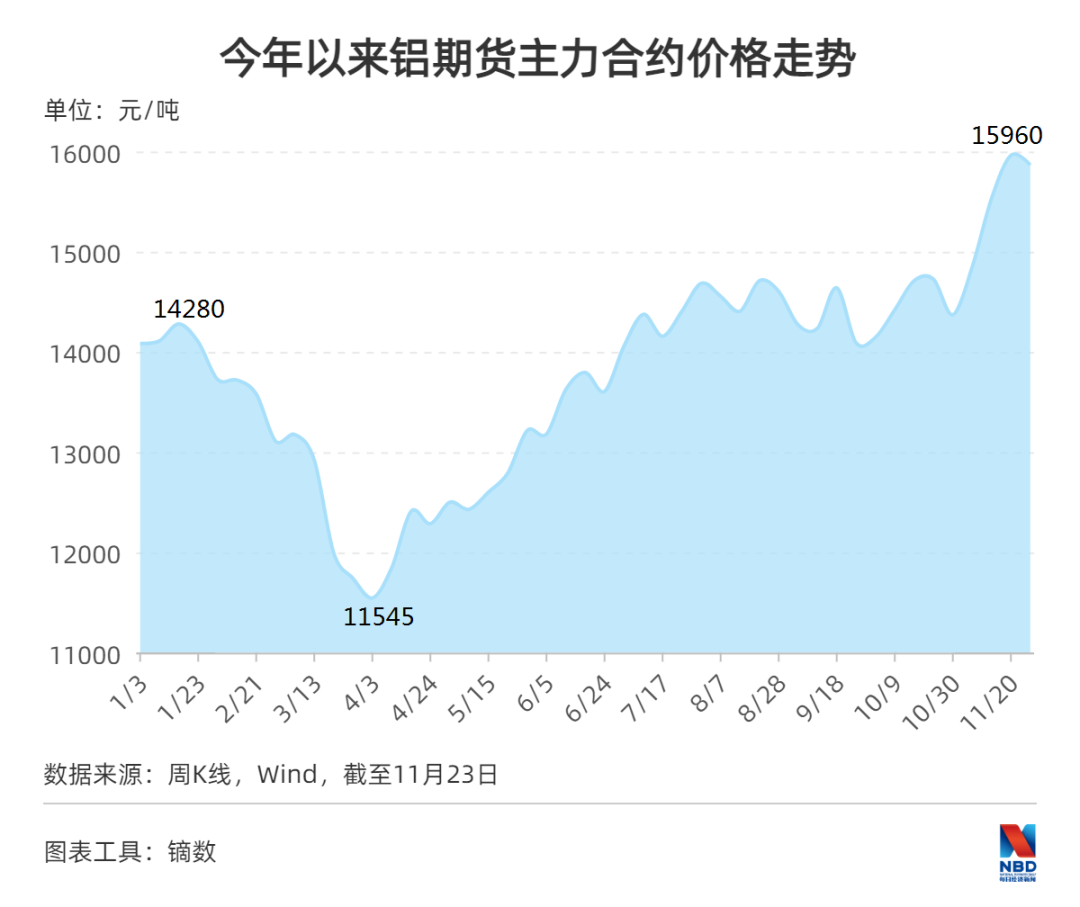

这也与年初的行情,形成巨大反差。今年一季度,全球大宗商品行情下跌,铝价(注:铝价一般就是指电解铝)从14300元/吨一度跳水至11500元/吨,跌幅近20%;氧化铝价格从2610元/吨跌至2350元/吨,跌幅近10%。

“基本是受疫情的影响,尤其是海外疫情的持续发酵,由此引发黑天鹅事件,铝价屡屡刷新下限。”一位期货市场人士如是概括2020年初的铝业市场。

彼时,中国铝业在总结市场时称,一季度市场需求大幅萎缩,国内铝企资金压力陡升,行业亏损面逐渐扩大。来自上海有色网的信息显示,随着铝价急跌至铝厂成本线以下后,3月下旬部分电解铝厂开始计划减产检修。

在疫情影响下,老冷所在公司依赖的出口订单大幅受挫:“外贸基本没有订单,刚建好的生产线,也基本无用武之地。”2020年以来的大部分时间里,老冷成为公司唯一的留守人员,他的老板则亲自上阵,在国内找订单。

在外贸遇冷的环境中,随着国内市场在疫情稳定后需求增加,电解铝突然在二季度获得了向上动力。

华安证券一位研究员向《每日经济新闻》记者称,电解铝产能净增量有限,同时,受新基建、风电、光伏投资需求增加,铝材产品出现新需求,成为铝价上扬的支撑。

“主要还是汽车和光伏这两个行业,他们的需求是完全超乎预期的。”在AZ-China铝业分析师看来,早前曾普遍预测汽车的增长可能为负数,但实际数据却超了大多数人的预期,尤其是汽车轻量化领域。

在需求增长的同时,电解铝价格的涨势从二季度持续至今。据上海有色网11月14日消息,当周铝价冲高摸得年内新高,截至11月13日,华东铝价周度环比上涨540元/吨。国内铝价于10月中低位触得14710元/吨后,月底迅速上涨,11月10日摸高15180元/吨。

出于对后期铝价继续上扬的预判,产业链下游的企业也开始紧急备货。

让老冷没想到的是,因考虑到自然氧化造成损失,彩涂板企业很少积压库存。但就在10月份,在外跑订单拉业务的老板,突然回了一次邹平,在本地订购了200多吨铝板囤货。

“也是没办法,铝价涨那么多,哪家企业都要考虑成本,一旦有了订单,后期也能多赚点。”老冷向《每日经济新闻》记者说,其实,他所在的企业之后的11月初才有了不过20多吨的业务。

上市铝企业绩逆势猛增:疫情下每吨净赚超2000元

半年时间,让业内公司迅速感受到由深亏到大幅盈利的剧变,

现在头部企业一吨电解铝净利润约在2500元/吨

在老冷和他的同行们为成本忧虑的同时,位于产业链上游的电解铝生产企业,却在这波铝价“冲击波”中赚得盆满钵满。

“给力。”11月中旬,聊到当前电解铝价格时,一位大型铝企人士的表态相当简洁。在他看来:“虽然比20000多元一吨的历史高峰还有些差距,但目前每吨赚两千元没问题。”

《每日经济新闻》记者梳理发现,7月初,国内铝价刚刚突破1.4万/吨关口,十几天后,现货市场上1.5万/吨的关口再被冲破。

从3月份的全行业亏损,到单吨利润行至历史高位,短短数月间,铝业市场参与者的心情,坐上了过山车。虽然超乎预期,甚至有些惊心动魄,但铝价短期内的震荡走势,却让业内公司迅速感受到由深亏到大幅盈利的快乐。

中国铝业的三季报显示,公司在第三季度实现归属于上市公司股东的净利润4.16亿元,同比增长3倍,环比增长超80倍。

与中国铝业类似,云铝股份三季度业绩也大幅向上。其中,公司第三季度实现营业收入78.25亿元,同比增长10.30%;归属于上市公司股东的净利润3.27亿元,同比增长148.76%。

另一家上市铝企神火股份(000933,SZ)前三季度业绩虽同比下滑超过80%,但公司第三季度扣非后的净利润达1.57亿元,相比去年的亏损4674万元实现扭亏为盈。

在华安证券一位研究人员看来,电解铝利润改善,原材料氧化铝(注:一条完整的铝产业链包括“铝土矿—氧化铝—电解铝—铝加工”)成本下降是主要原因。近几年,电价相对稳定,而氧化铝产能过剩导致的氧化铝价格下跌,明显提升了电解铝行业整体的盈利能力。

中国铝业在半年报中提到,2020年上半年,新冠肺炎疫情全球蔓延,驱使各国陷入封锁,引发全球经济衰退,导致氧化铝价格大幅下降。

“海外的过剩太严重,我们计算的数据显示,海外氧化铝单月过剩量能有四五十万吨。”张猛向《每日经济新闻》记者表示,因为海外的电解铝增量有限,这部分氧化铝只能往中国跑。

此外,华安证券数据显示,截至9月底,全国氧化铝的建成产能大约为8800万吨,年内还有部分产能即将建成达产,然而目前需求量维持在6000万吨左右,氧化铝长期过剩或将成为常态,受益于原材料成本下降,电解铝吨铝利润可以实现1000元/吨或更高的水平。

与券商相比,行业机构的预计更为乐观。AZ-China铝行业分析师张猛向《每日经济新闻》记者表示,现在头部企业一吨电解铝净利润在2500元/吨左右,全行业平均价也不低于2000元/吨。

从企业的盈利状况看,或许更具想象空间。10月30日,神火股份在全景网的投资者关系互动平台上披露,2020年1~9月份,新疆神火吨铝完全成本10400元/吨左右,云南神火吨铝完全成本10200元/吨左右。

在前述华安证券研究员看来,现在电解铝价格在1.5万/吨左右,按照神火自己公布的成本,每吨利润在4000多元。

影响A股的不仅仅是涨价:产能指标流动引发股价异动

目前国内电解铝产能天花板大约是4600万吨,

企业仅能凭借购买其它公司指标、内部置换指标实现扩张

作为券商的有色金属研究员,在许勇(化名)的记忆中,电解铝的上一波行情还是2016年:“那一年,供给侧改革刚开始,加上运输等因素,新疆、内蒙古的电解铝不能及时供应到市场,市场短缺提振了当时的价格。”

这也让2015年还普遍亏损的电解铝企业,在2016年迅速翻转。上海有色网的数据显示,2016年铝冶炼行业实现盈利226亿元,亏损企业亏损面降至18.5%,较上年降低11.2个百分点。表现最佳的时候,2016年9月国内现货铝锭均价为12797元/吨,当时电解铝企业的完全成本在11500元/吨附近,国内电解铝企业亏损比例只有1.7%。

然而,在许勇看来,与4年前因供应减少导致铝价上涨的行情相比,今年国内电解铝的基本面却是“两码事”,“当时的行情是因为事件驱动的,现在的这一波行情是结构性的,是国家中长期的政策。”许勇说道。

这个不易被撼动的政策,就是已经逐渐完成的供给侧改革。在多位业内人士看来,受供给侧改革政策限制,新增产能释放受到抑制,尤其是电解铝产能有了天花板的设定,对铝价形成一定的支撑。

华安证券的研报显示,供给侧改革政策限制了我国电解铝行业的合规产能的上限,目前国内电解铝产能天花板大约是4600万吨,企业仅能凭借可流通的指标实现扩张。在产能置换背景下,企业投产能力也相对减弱,电解铝产量上升幅度有限,供给格局趋于稳定。

不过,总产能“天花板”的形成,并不意味着电解铝的发展从此就“风平浪静”。恰恰相反,在总产能上限没有被突破的“平稳”中,部分产能却悄然间发生了“乾坤大挪移”。

许勇向《每日经济新闻》记者表示,高电价区域或环境敏感区域的产能被关闭,关闭后的产能指标被置换到更具成本竞争力的地方。从实际情况来看,有两个地方成为电解铝产能置换指标最热门的承接之地,一个是云南,一个是广西。

以山东魏桥为例,出于淘汰落后产能、环保压力等因素,这家铝业巨头开始了南下寻求新的扩张空间。2019年底,公司已逐渐将203万吨电解铝产能从滨州迁到云南,以期通过云南的水电,降低生产成本。

图片来源:摄图网

除了这种自发的行为,在“天花板”之下,产能指标还在以其它形式挪移。

11月11日,云铝股份发布股票交易异常波动的公告,公司股票连续三个交易日(11月6日、11月9日、11月10日)收盘价格涨幅偏离值累计达20.57%。

就在几天前(11月4日),云铝股份披露,公司以5.39亿元成功竞买山东华宇13.5万吨电解铝产能指标。在华安证券上述研究员看来,电解铝这块扩张需要指标,云铝股份能以比较低的价格,买到产能指标,正好赶上利润好的周期,以现在行业盈利状况看,短时间内就可能收回成本。

“购买指标只是一个原因,毕竟现在电解铝行业运行好,涉及企业的利润也不错。”许勇向《每日经济新闻》记者说,国际铝价的每一次上涨,基本都会带来A股铝金属板块的一次躁动。

比如,11月6日,伦敦金属交易所铝期货收于1901美元/吨,日内最高触及1915美元/吨,创下了2019年4月以来新高。在紧接着的交易日(11月9日),A股铝金属板块高开高走,常铝股份、华峰铝业、云铝股份均封死涨停,中国铝业、南山铝业、神火股份、天山铝业等铝金属个股也全部实现放量大涨,涨幅均在6%以上。

《每日经济新闻》记者注意到,这已不是A股铝金属板块的首次大涨。今年7月1日,沪铝主力合约在年内首度突破万四大关,最高报14050元/吨,较今年4月2日的最低点(11300元/吨)涨幅近25%。在铝期货拉升的带动下,今年7月上旬A股铝金属概念迎来了一波强势拉升。

低库存后遗症:铝价高位能否持续?

电解铝的高价高盈利,不能对上下游产品盈利形成拉动。

尤其对上游氧化铝行业来说,更是给他人做了嫁衣

电解铝行业利润高企,刺激新的冶炼产能释放。

上海有色网数据显示,2020年10月(31天)中国电解铝产量324.9万吨,同比增长8.5%。截至10月末,全国电解铝运行产能规模续增至3867万吨/年,建成规模4418万吨/年,全国电解铝企业开工率87.5%。

“供应一直在涨,现在(电解铝)运行产能已经在3920万吨左右。”11月中旬,张猛刚在山东、河南电解铝企业做完调研。他向《每日经济新闻》记者表示,今年下游消费确实挺好,表观消费的增速能达到6、7个点。

张猛提到的另外一个问题,可能也会成为左右铝价的关键。

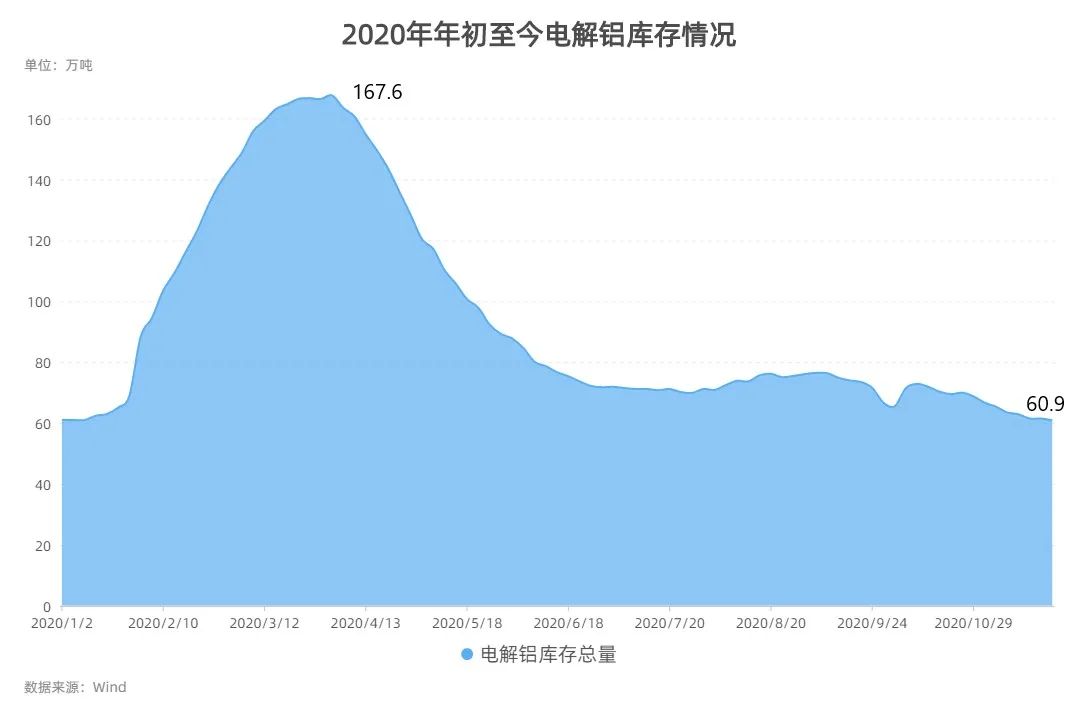

“虽然运行产能的增速很猛,但实际铝锭生产得并不是很多,这两年铝水的直销比例提升挺快,现在基本70%左右是铝水的形式,导致铝锭的产量很低。”在张猛看来,以铝锭为主的社会库存,是市场做行情研判很重要的一个标的。

在山东邹平一家铝加工企业负责人看来,铝水占比的增多,使下游企业更乐意在电解铝厂周边设厂,这样直接省了从铝水到铝锭这一步——每吨能够节省重熔成本100~200元。

这样的布局,让在电解铝厂赚取最多利润之时,下游的加工企业也能够分得一杯羹,但也造成铝锭社会库存呈下降趋势。

多年前,铝行业高库存问题一直是市场关注和诟病的对象,不过,这一现象当前已经得到一定缓解。天风证券研究指出,2019年3月之后,由于国内减产效果逐步显现,新增产能投产低于预期,库存持下降趋势且持续。

华安证券的研报显示,2020年10月,国内月均库存为68.92吨,同比下降21.78%,环比下降1.04%。进入11月以后,去库存延续,截至11月12日,SMM统计国内电解铝社会库存62.9万吨,周度下降2.5万吨。

低库存的现状,也让铝价有些骑虎难下。“相对来说,这是一个非常低的库存水平,再加上期货上仓单很少,毕竟铝锭产得少了,大户开始出现一些逼仓的行为。”在张猛看来,现在很多投机的资金不敢轻易做空,做空的话,现货市场是没有货去交仓的,本身铝锭产得比较少,很容易被逼住,各方面的因素非常有利于价格上涨。

许勇向《每日经济新闻》记者表示,目前铝现货市场整体成交仍以贸易商间的交投为主,下游厂家畏高情绪浓厚,按需采购为主,整体来看现货交易对铝价的支撑有限。

另外,从市场来看,电解铝的高价高盈利,不能对上下游产品盈利形成拉动。

山东一家铝加工企业人士表示,当前市场形势下,上游电解铝企业把下游的利润都吸跑了,而铝加工企业有近一半企业要亏损,其所在公司近两个月也是微亏局面。

在下游利润被吸走的同时,位于产业链上游的氧化铝产业,也受到了影响。

华安证券研报显示,截至9月底,全国氧化铝的建成产能大约为8800万吨,年内还有部分产能即将建成达产,然而目前需求量维持在6000万吨左右,氧化铝长期过剩或将成为常态,产能过剩导致的氧化铝价格下跌明显。

“这是由于氧化铝厂和电解铝厂的长单比例较高,市场上缺乏现货成交量,整体成交价格并不会随着现货价格大幅提高。”有分析认为。

与此同时,国外更为廉价的氧化铝,还在继续冲击着国内市场。在张猛看来:“这就像一直悬着的一颗雷,现在把电解铝价格抬起来,海外过剩的氧化铝资源就进来了,相当于给别人做了嫁衣。”

图片来源:摄图网

另外,11月23日,张猛向《每日经济新闻》记者表示,当前现货已经突破1.6万元/吨,后期1.7万元/吨可能会是一个关口,随着近期消费热情的退却,电解铝继续上涨的动力或不足,不排除在明年出现冲高后回调的可能,但大跌的可能性并不大。

记者手记|狂飙半年之后,电解铝还会疯狂到何时?

虽然距2万多元的历史最高吨价还有些差距,但电解铝在狂飙半年之后,当前的价格已经突破1.6万元/吨,这个价格早已突破行业的预期。

电解铝的上一波行情,出现在2016年下半年,彼时,在供给侧改革、环保等因素的影响下,电解铝价格因为供给端的削弱,启动上行。但是,在没有发生结构性变化的情况下,当时电解铝价格上升的行情,并没有持续太久。

不过,产能天花板的形成,却让电解铝行业发生着结构性改变。总量的制约,让电解铝近几年的产量释放未发生太大的波动。另外,随着魏桥、中铝、云铝、神火等头部企业在云南、广西等水电充沛地区布局,也让之前以火电为主的电解铝行业,在能耗上有了更大的盈利空间。

在业内,目前已经形成基本共识:从产业链来看,今年的需求是超预期增长,另外产业结构、整个产业链正在享受过去几年供给侧改革带来的红利。钢铁行业的改革红利从2016年就开始释放,那么,铝行业应该属于2.0红利——即铝行业是享受了继钢铁行业之后的第二波红利。

在疫情影响下,一季度行业还在深亏的电解铝企业,因为新基建、汽车、光伏等共同拉动需求,业绩在二季度突然启动。有机构表示,目前国内供需面正处于相对平衡的状态,而四季度以来需求的回暖则进一步促进了社会库存的去化,推动着铝价有所上行。

然而,在由供需决定价格的市场经济中,电解铝价格也不可能一直向上。在一位券商人士看来,未来一到两年,老旧地区的产能会达到上限,云南、广西的产能也基本投产,可能会是这一波行情的终点。

记者:彭斐 梁枭

编辑:文多 汤辉

视觉:蔡沛君

排版:文多 马原

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。