每经记者|杨建 每经编辑|何剑岭

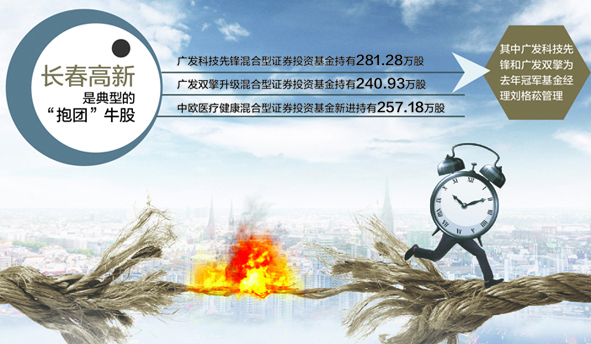

9月14日,沪指收盘上涨0.57%,创业板上涨1.42%,创业板成交金额再超沪市。从板块个股来看,创业板19只个股涨停,其中涨幅在10%以上的个股超84只。前期的超级牛股长春高新高开低走遭遇跌停,该股正是典型的“抱团”个股。

值得注意的是,近期百亿级私募仓位出现大幅变化。私募排排网数据显示,截至9月4日,股票私募整体仓位指数为77.29%,依旧处于较高水平。不过唯独百亿级私募突然大幅减仓,仓位降至年内行情启动前的水平。

数据来源:记者整理 摄图网图 刘红梅制图

目前股票私募整体偏乐观

除了长春高新之外,9月14日珀莱雅收盘下跌4.76%,日K线处于明显的空头排列。而珀莱雅也是今年来的超级牛股,从公司披露的中报数据来看,机构“抱团”明显,在公司前十大流通股名单中,包括外资银行、社保基金、公募基金、养老基金等8家是机构投资者。另一只“抱团”个股新希望近期也出现明显的下跌趋势,9月14日收盘下跌4.63%,日K线空头排列。

值得注意的是,在“抱团”个股出现筹码松动的同时,机构调仓换股迹象明显,近期百亿级私募的仓位也出现了新的变化。

私募排排网组合大师数据显示,截至9月4日,股票私募整体仓位指数为77.29%,环比加仓了0.18个百分点,并且该指数已经连续26周超过70%。其中55.68%的股票私募仓位超过八成,30.71%的股票私募仓位在五至八成,仅13.61%的股票私募仓位低于五成。

数据表明,当前的股票私募仓位仍旧处于较高水平,同时从私募的情绪指标来看,当前的股票私募整体偏乐观。不过通过私募管理规模来看,就能发现其中的问题:备受关注的百亿级私募突然大幅减仓,最新仓位指数为79.94%,环比减仓了1.44个百分点,结束了18周维持在80%以上的纪录。具体来看,61.92%的百亿级私募仓位超过八成,31.61%的百亿级私募仓位介于五至八成,低于五成的百亿级私募占比为6.48%。

奶酪基金基金经理庄宏东告诉《每日经济新闻》记者,前期涨幅比较大的白酒、医药等板块近期出现回调,出现个股分化,部分公司股价仍然坚挺,部分则下跌比较厉害。站在目前时点,较为悲观的银行、地产、保险等板块,估值处于偏低的区间。总体上市场对这些行业过于悲观,其中部分优质公司的配置价值较为突出。

投资者应注意标的基本面

随着白马牛股出现的筹码松动,股价也不可避免地出现下跌甚至跌停的状况。长春高新是典型的“抱团”牛股。公司披露的中报数据显示,广发科技先锋混合型证券投资基金持有281.28万股;中欧医疗健康混合型证券投资基金新进持有257.18万股;广发双擎升级混合型证券投资基金进行持有240.93万股。其中广发科技先锋和广发双擎为去年冠军基金经理刘格菘管理。

轩铎资管总经理肖默表示,对于白马股来讲,很多人觉得是价值投资,其实市场永远是资金主导市场的,跟你采用什么投资方法没关系。黑猫白猫,你总得抓耗子,抓不住的话,什么猫都不好使。其实很多股票下跌3%就已经出现问题,要么是资金出现分歧要么是短期需要整理。不管怎么样,你说“踩踏”也好,“多杀多”也好,不跑就会被套!至于说什么追涨杀跌啊,也没用。

玄甲金融CEO林佳义表示,过去一两年得到资金不断自我强化、股价不断上涨、估值不断抬升的绩优股,由于目前估值严重偏离基本面,一旦业绩不如预期,或者“抱团”资金不再自我强化反而是大笔减持,那么均值回归在所难免,引发崩盘或暴跌也是情理之中。投资者应该远离估值严重偏离基本面的标的,而且要非常重视企业创造自由现金流的能力。此类高估标的即便短期不发生均值回归,但未来很多年的复合收益回报也将极其低,而且潜在的崩盘风险巨大,投资性价比极其低。投资者仓位应该更均衡,低配或者不配置这些高估绩优股,而应该选择高性价比标的进行分散配置。比如选择低估或合理估值的绩优股。

富荣基金基金经理邱紫华告诉记者,创业板市场的全线回调使得市场风险得到一定程度的改善,两市成交量开始萎缩也说明市场情绪得到极大的改善,这是阶段性调整较为积极的信号。市场短期的波动率虽然进一步下降,但是长期波动率仍然维持在相对较高的分位,所以投资者对未来市场依然愿意付出更高的风险价格。对后市运行依然维持先前的判断,市场维持震荡格局,这次市场调整的主因并非外部因素驱动,而是市场前期快速上涨带来的内生性因素,外部因素只是加剧了市场震荡。随着影响市场的各种事件落地,风险将会进一步释放,投资者需要保持耐心。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。