每经记者|肖世清 每经编辑|贾运可

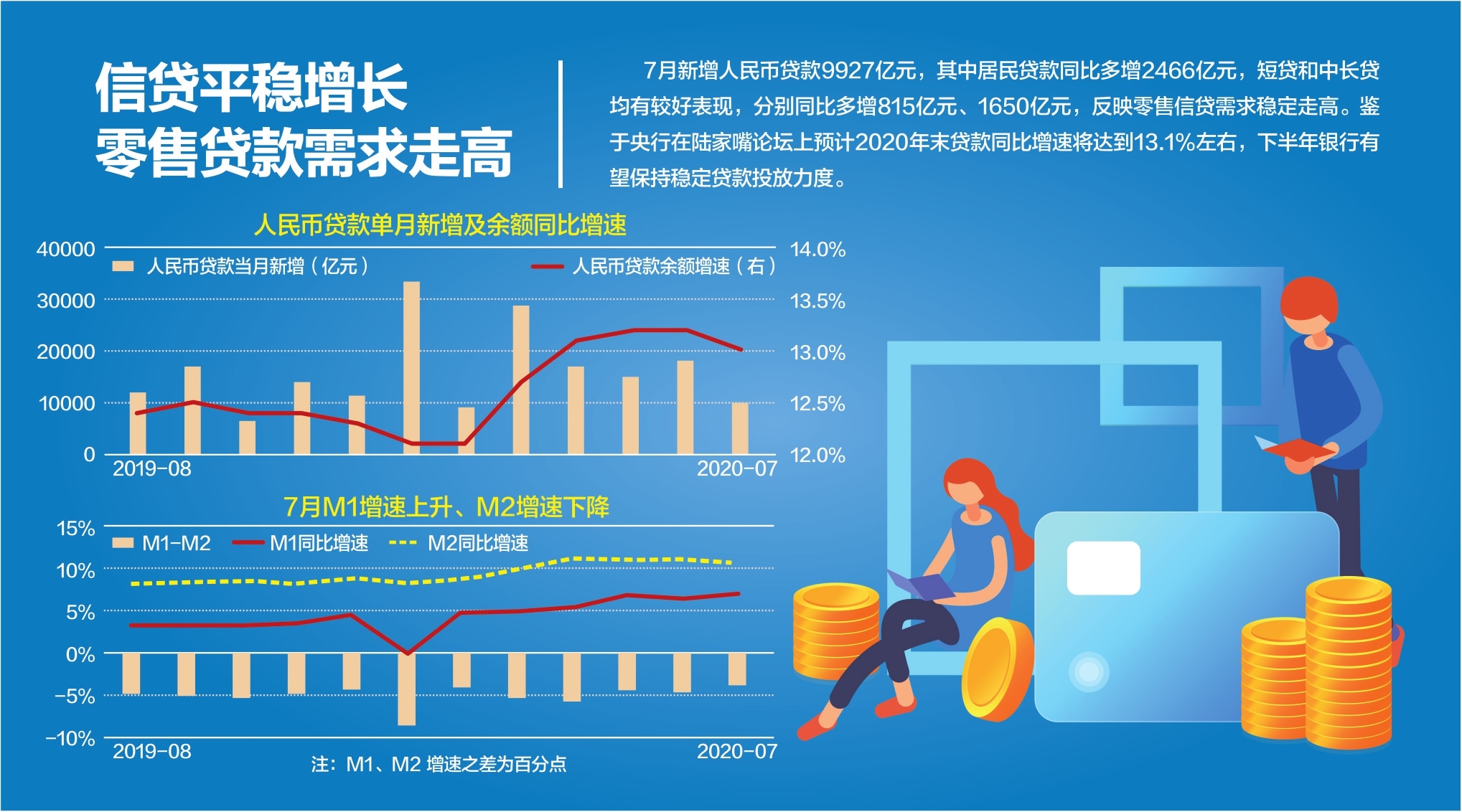

8月11日,人民银行公布2020年7月金融统计数据。数据显示,7月末,广义货币(M2)余额212.55万亿元,同比增长10.7%,市场预期增长11.2%;狭义货币(M1)余额59.12万亿元,同比增长6.9%,市场预期增长7%;人民币贷款增加9927亿元,市场预期增加12000亿元;社会资规模融增量为1.69万亿元,市场预期1.85万亿元。

对此,专家分析指出,货币政策正在从上半年疫情冲击最严重时期的偏宽松状态退出,逐步恢复常态化。

值得一提的是,央行当日以利率招标方式开展了500亿元的7天期逆回购操作,实现净投放500亿元。央行表示,此举意在维护银行体系流动性合理充裕。

资料来源:中国人民银行、华泰证券 杨靖制图

货币政策逐步常态化

关于M2增速较6月份(11.1%)回落,民生银行首席研究员温彬表示,7月新增人民币贷款较上月和去年同期分别少增8173亿元和673亿元,减弱了信贷派生能力。随着国内疫情防控形势向好,经济出现积极改善,政策层面开始强调货币政策要精准导向,保持金融总量适度、合理增长。

交通银行金融研究中心首席研究员唐建伟表示,M2增速下降的主因在于:一是货币政策由抗疫期间的“紧急”模式切回“稳健”适度的轨道上,流动性调控更强调灵活适度、精准导向,同时注意把握好节奏、优化结构。二是信贷增量低于预期,信贷增速由13.2%回落到13.0%。三是虽然6月、7月债券发行为特别国债一定程度让路,但实际情况是市场债券到期量也较大,由此推测金融机构购债渠道的信用创造可能低于预期。

东方金诚首席宏观分析师王青表示,7月金融机构人民币贷款余额增速下滑0.2个百分点后,派生存款增速随之放缓。总体来看,7月M2增速回落,体现了近期监管层强调下半年“总量适度”的政策取向,意味着货币政策正在从上半年疫情冲击最严重时期的偏宽松状态退出,逐步恢复常态化。

数据显示,7月份人民币贷款增加9927亿元,同比少增631亿元。对此,天风证券分析师廖志明表示,7月企业新增贷款中的中长期贷款达5968亿元,而短期贷款和票据融资大幅回落,反映的是信贷投放偏紧之下银行调节信贷结构,优先投放个贷和企业中长期贷款,而大幅压降低收益的企业票据贴现和短贷。

温彬指出,7月信贷结构有所优化,短期贷款减少主要是由于近期加大了资金违规使用的监管力度,严控经营性、消费性短期贷款进入楼市空转套利。居民部门新增人民币贷款中,中长期贷款新增6067亿元,基本与上月持平,比去年同期多增1650亿元,说明前期被抑制的购房需求逐渐释放,按揭贷款的需求仍然比较旺盛。

降准、降息概率降低

数据显示,7月末社会融资规模增量为1.69万亿元,比上年同期多4068亿元。

对此,唐建伟表示:“社融同比增速进一步反弹,体现了货币政策‘稳货币+宽信用’的组合调控特征。”其原因:一是直接融资对社融增速的支撑基本稳定,Wind数据显示,政府类债券(国债、地方政府债)7月共发行1.17万亿元,而社融中政府债增量仅5459亿。可见7月政府类债券到期规模较大。结合企业债,社融中直接融资9057亿,反而较去年同期少增907亿,对社融增速小幅拖累;二是7月表内融资新增9776亿,较去年同期的7865.2亿明显增加,对于社融增速形成一定支撑;三是表外融资虽然7月负增长2649亿,但2019年同期负增长达6224.99亿,仅未贴现银行承兑汇票一项即同比少减3432亿。由此产生的“基数效应”也对7月社融增速的上行产生了重要贡献。

王青认为,7月社融环比显著少增,除人民币贷款少增外,当月表外票据融资、政府债券和企业债券融资增量也明显不及上月。7月社融同比保持多增,主要原因是投向实体经济的人民币贷款同比多增,以及表外融资大幅少减。不过,当月特别国债集中发行,但地方政府债和一般国债“让道”现象明显,政府债券融资总量不增反降;融资成本上升后,企业债券融资同比也出现较大幅度少增。

温彬认为,总体来看,货币增速的回调、信贷期限结构的调整、社融增量的放缓,既与趋势性因素有关,也说明了货币政策精准导向逐渐发力,这不仅有利于对实体经济精准纾困,也有利于防范化解金融风险。下阶段,货币政策的重心将从总量宽松转向结构优化,降准、降息的概率降低,更大程度发挥结构性货币政策工具的作用。一方面,保持金融总量适度、合理增长。另一方面,继续用好直达实体经济货币政策工具,加大对制造业、中小微企业中长期信贷的支持,严控资金空转套利,并提前做好金融风险处置和防范,为经济恢复发展营造安全稳健的货币金融环境。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。