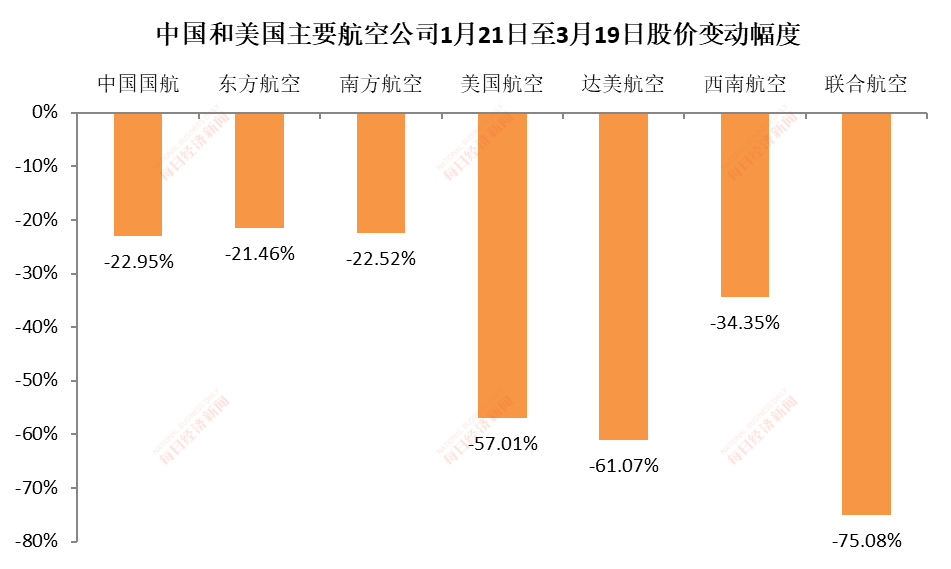

1月21日至3月19日,国内三大航空公司A股股价跌幅皆超过20%。相比之下,美国的主要航空公司股价跌幅更大,其中美国联合航空的股价跌幅高达75.08%,美国航空、达美航空和西南航空的股价跌幅则分别为57.01%、61.07%和34.35%。

每经记者|赵李南 每经编辑|张海妮

3月18日晚间,南方航空(600029,SH)、东方航空(600115,SH)和中国国航(601111,SH)公布了2020年2月的运营数据,三大航2月份的客运量同比跌幅皆超过80%。

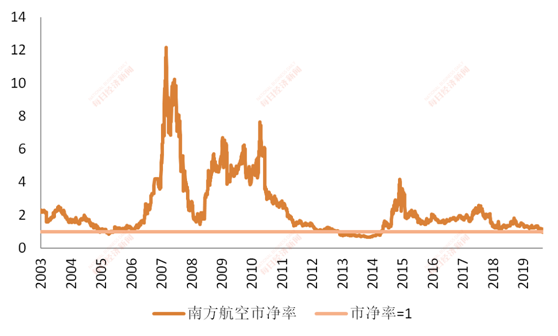

Wind数据显示,截至3月19日收盘,上述三大航空公司中,南方航空和东方航空的A股股价皆跌破净资产,中国国航A股的股价也游走在破净边缘,其市净率为1.02倍。

《每日经济新闻》记者注意到,相比于美国航空公司的股价,A股航空公司股价跌幅不大。1月21日以来,美国的四大航空公司中已有三家股价腰斩,其中美国联合航空股价跌幅高达75%。而此前,伯克希尔·哈撒韦于2月27日出手加仓达美航空,达美航空现价较增持价已近乎腰斩。

受疫情冲击,今年1月21日至3月19日,中国国航、东方航空和南方航空的A股股价跌幅均超过20%。其中,截至3月19日收盘,南方航空和东方航空的A股股价皆跌破净资产。

值得注意的是,自2003年上市以来,南方航空A股股价总计有3次跌破净资产,前两次都处于大牛市的前夜。

东方财富choice数据显示,南方航空A股股价上一次跌破净资产是2013年至2014年期间,正处于2015年大牛市的前夜。再往前追溯其破净历史则为2005年,当时正处于2007年大牛市的前夜。

数据来源:东方财富choice,记者制图

然而,航空业具有天生的“高风险、高资金消耗”特点。南方航空在其2018年年报中称:“一方面体现在受政治、经济形势影响较大,战争、动乱、恐怖事件、甚至流行疾病都会造成意想不到的冲击,汇率、利率、航油价格波动也会对经营盈利产生巨大影响。高投入体现在航空企业固定资产投资高,包括运力投入的投资、基本建设和技术改造投资,其中飞机购买成本、飞行成本和维修成本巨大,同时配套的基础建设、设施设备和技术改造也需要巨大的资金投入。”

令人没想到的是,南方航空年报中“甚至流行疾病都会造成意想不到的冲击”的分析竟不幸言中了2020年的航空业。

数据来源:南方航空2018年年报,记者制图

从成本角度看,航空业的第一大成本是航油,其次是职工薪酬和起降费。

近期国际原油价格大幅下跌。华创证券在其研报中测算称,原油价格大幅下跌利于成本端下降。静态测算以1美元/桶油价波动,年化影响三大航5亿~6亿元成本,影响春秋、吉祥约0.6亿~0.7亿元成本,影响华夏航空0.2亿元成本。

除油价下降外,政策层面的利好也频现。2月6日,财政部、国家发改委下发公告,免征航空公司应缴纳的民航发展基金。3月9日,民航局下发了《民航局关于积极应对新冠肺炎疫情有关支持政策的通知》,降低内地、港澳台地区及外国航空公司机场、空管收费标准。一类、二类机场起降费收费标准基准价降低10%,免收停场费。航路费(飞越飞行除外)收费标准降低10%。境内航空公司境内航班航空煤油进销差价基准价降低8%。

1月21日至3月19日,国内三大航空公司A股股价跌幅皆超过20%。相比之下,美国的主要航空公司股价跌幅更大,其中美国联合航空的股价跌幅高达75.08%,美国航空、达美航空和西南航空的股价跌幅则分别为57.01%、61.07%和34.35%。

数据来源:东方财富Choice,其中美国四大航空公司的股价截至3月18日,记者制图

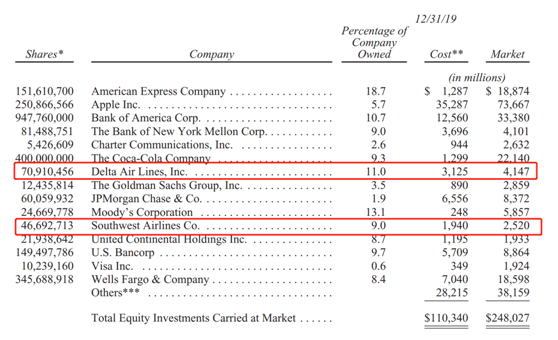

值得注意的是,Wind数据显示,截至2019年12月底,伯克希尔·哈撒韦持有美国航空、达美航空、西南航空和美国联合航空的股权比例分别为9.7%、11.08%、10.37%和8.67%。

2月27日,伯克希尔·哈撒韦以每股约46美元的价格增持了97.65万股的达美航空股票。截至3月18日达美航空报收于23.49美元/股,较伯克希尔·哈撒韦的增持价近乎腰斩。

据巴菲特2019年致股东的信披露,截至2019年底,达美航空位列伯克希尔·哈撒韦第7位的普通股投资。伯克希尔·哈撒韦对达美航空的持股比例为11%,总成本约为31.25亿美元,即持股成本折约44美元/股。

换句话说,2月27日伯克希尔·哈撒韦对达美航空的增持成本高于其2019年底的持股成本,操作上更似加仓而非抄底。

图片来源:《巴菲特致股东的信》截图

《每日经济新闻》记者梳理了历年巴菲特致股东的信后发现,达美航空的名字第一次出现在伯克希尔·哈撒韦的前15大普通股名单上是在2016年。伯克希尔·哈撒韦2016年年报显示,其当年的持股成本约41.85美元/股。

值得注意的是,巴菲特曾经对航空业没有好感,上世纪90年代初,巴菲特曾在美国航空的投资上折戟。

巴菲特曾经在致股东的信中提及过那句名言:“当RichardBranson——维京亚特兰大航空公司的老板被问到要如何才能够变成一个百万富翁,他的回答很简单:其实也没有什么!首先你要先成为一个亿万富翁,然后再去买一家航空公司就成了!”

直至2017年的股东大会,当被问及为何投资航空业时,巴菲特的回答是:“未来几年的旅行量将会更高。对航空公司的投资会获得高资本回报率。从现在起5到10年后,航空公司将获得更多的收入乘客里程,伯克希尔以低倍估值购买了股票。”

此外,位列伯克希尔·哈撒韦前十五普通股第十一位的西南航空的持股成本约41.55美元/股,截至3月18日西南航空的股价报收于35.15美元/股。

封面图片来源:视觉中国

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。