北京凌通盛泰投资管理中心(有限合伙)董事长、否极泰基金经理董宝珍认为,这次暴跌是美国这轮10年大牛市的终结,原因在于美国股市估值过高,疫情则成了压死骆驼的最后一根稻草。董宝珍对A股持有很乐观的态度,特别看好A股中的低估蓝筹股。

每经记者|赵李南 每经编辑|魏官红

3月13日,《每日经济新闻》记者专访了北京凌通盛泰投资管理中心(有限合伙)董事长、否极泰基金经理董宝珍,其谈及了对美国股市暴跌的看法及未来的投资机会等内容。

董宝珍认为,这次暴跌是美国这轮10年大牛市的终结,原因在于美国股市估值过高,疫情则成了压死骆驼的最后一根稻草。

展望未来,董宝珍看好A股中低估的大盘蓝筹,“其实大盘蓝筹是中国吸引全球资金的一颗梧桐树。”

董宝珍 图片来源:受访者提供

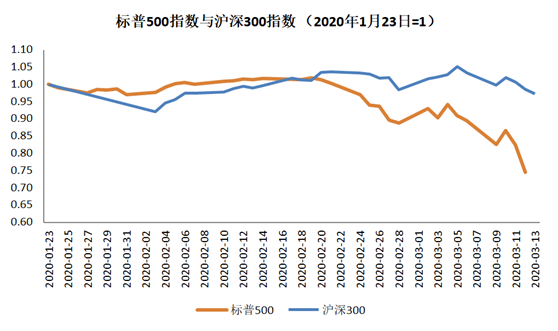

在采访过程中,董宝珍提出了一个值得思考的现象,从疫情对中国和美国实体经济的冲击来看,在目前阶段,显然是对中国的实体经济冲击更大,但为何美国的证券市场“崩盘”了?中国证券市场跌幅很小?

数据来源:东方财富Choice 记者制图

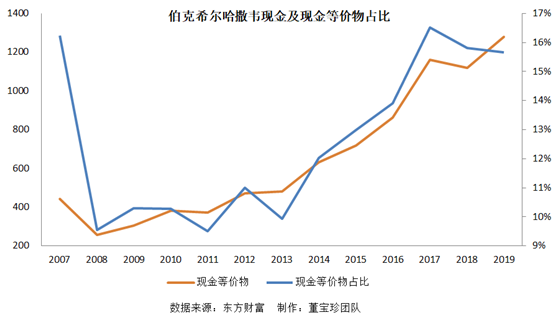

“疫情成了压死骆驼(指美国股市)的最后一根稻草。美国股市连涨11年,在这11年中,指数翻了5倍,无论如何你不能说它低估了。另外,可以看伯克希尔哈撒韦的库存现金比例,现在伯克希尔哈撒韦的库存现金比例已经达到美国2008年金融危机崩溃前的水平了。”董宝珍向《每日经济新闻》记者表示。

“实际上就是巴菲特、芒格他们认为美国股市估值高了,事实上,这就是个简单的事实,美国长期牛市令他们乐观过度了。所以,这一次突然发生的疫情实际对他们(的实体经济)没有很大的影响,但是市场高估了,它就经不起一点风浪。”董宝珍向记者表示。

董宝珍认为,疫情以来,美股的跌幅远远大于A股是两者的估值不同所导致。

董宝珍分析称:“我们蓝筹股的分红率都有5%,你再往哪跌?现在全球降息,中国10年期国债(收益率)可能也跌到3%以下,在这种情况下,资本市场给你5%的回报,它就具有稳定下来的内在估值依据,所以中国就稳定了。一个不利事件对股价的终极影响,是由股价的估值水平根本决定的,事件始终就是个诱因,这个诱因所产生的效果与这个事件有关系,但是根本上是决定于估值,是受估值状态影响的,中国蓝筹几倍市盈率的估值包含了几乎除破产以外的一切利空,而很多破产的企业还有终极清算价值。”

数据来源:圣路易斯联储 记者制图

值得注意的是,面对疫情,美联储通过降息的方式刺激经济。3月3日,美联储降息50个基点,3月10日的有效联邦基金利率为1.09%。而据CME“美联储观察”,美联储3月降息100个基点至0%~0.25%的概率达94.4%。

对此,董宝珍分析称:“美国反应得相当快,但是没有效果。为什么没有效果?估值很高。美联储降息表现出美国政府托市、救市的欲望非常强烈,但是你不可能把一个120岁的重症患者救回来,因为估值条件不具备。也就是说,内在的估值条件没有的话,外部硬撑也撑不住,只有缓解作用。除非它跌到位了,跌到位以后会自然企稳,现在它(美股)真的是10年大牛市的终结。”

董宝珍对A股持有很乐观的态度,特别看好A股中的低估蓝筹股。

“存在着一种中国吸纳全球资金成为一个避风港的可能,即便成不了可能的避风港,中国自己实现稳定的内部条件也是具备的。中国实际上有一个相对的体制优势,风景这边独好。在动荡中大家都恐慌、都焦虑了,其实应该要冷静下来看这个局势。”董宝珍说。

董宝珍分析称:“我们返璞归真,你从6倍市盈率跌到5倍市盈率,到底是增加了风险,还是增加了机会?市场是由一种深层次的、潜在的力量控制的,那就是价值规律。价值规律翻译一下,就是估值水平,也就是市盈率决定涨跌。所以大盘蓝筹这边是很稳健,创业板70倍、80倍的市盈率没有吸引力,当然有人喜欢炒(创业板),但是客观上来说,如果在全球股市动荡的情况下,真正有吸引力的都是梧桐树级的公司,就是低估值的基础战略产业,我认为是这样的。”

《每日经济新闻》记者追问董宝珍,大盘蓝筹是否指的是银行业?

董宝珍表示:“指的就是银行业,市场一直以来对银行业的恐慌从没有停止过,包括地方债危机、互联网颠覆和息差压低银行利润等。事实上,这些担忧到今天也根本没有发生。现在疫情必定导致全球宽松,全球的信贷量在放大,利息也在降低,全球宽松下怎么可能有害于银行业?这是有利于银行业的,银行业务量是增加的。”

同时,董宝珍表示,息差可能会继续小幅上升。

数据来源:东方财富Choice 记者制图

董宝珍分析称:“从2017年开始到2019年四季度末,中国银行业的息差上涨了10%,数据还在上涨。这种上涨是在经历了一系列LPR改革,经历了中国希望压低贷款利率支持实体的一系列政策操作带来的上升。这也是非常值得我们思考的,按照表象思维而言,压低贷款利率一定是压低息差,但实际上,到2019年第四季度,息差还在小幅上升,因为它本身内在的逻辑是经过前几年大幅下跌后,进入一个复苏通道,LPR改革是什么,是有一个公共报价,然后各大银行自己再定一个加点,银行有足够的主动权。”

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。