在石油输出国组织(OPEC)未能与产油国达成减产协议,导致沙特大幅下调油价后,国际油价开盘重挫30%。

每经记者|蔡鼎 每经编辑|叶峰

北京时间周一早间,在石油输出国组织(OPEC)未能与产油国达成减产协议,导致沙特大幅下调油价后,国际油价开盘重挫30%。此前还有报道称沙特将提高石油产量,这也引发了对油价的全面担忧。具体来看,国际布伦特原油期货早盘重挫30%至31.02美元/桶,创下2016年2月以来的最低水平;WTI原油早盘亦重挫27%至30美元/桶,截至午间大跌逾33%,超过1991年1月海湾战争当日跌幅,刷新历史最大单日盘中跌幅。

据路透社报道,利雅得时间周六,沙特宣布对其4月份的官方石油售价进行大幅折扣,报道称该国正准备将其石油日产量提高到1000万桶/天以上。沙特目前的日产量为970万桶,但CNBC报道中称,该国确实有能力将产能提高到1250万桶/天。

高盛:大幅下调今年二、三季度原油目标价

《每日经济新闻》记者注意到,沙特的官方降价行为是在上周维也纳谈判破裂之后进行的。周日,OPEC建议从4月开始额外减产150万桶/日,并将产能维持至年底。但OPEC盟友俄罗斯在周五举行会议时拒绝了额外的减产。

据报道,上述会议结束时也没有关于减产的指令,目前这些减产措施将于本月底到期——这意味着,产油国很快就能自由控制自己的石油产量了。俄罗斯能源部长亚历山大·诺瓦克周五在维也纳举行的OPEC+会议上对媒体表示,“从4月1日开始,我们将不考虑早先实施的配额或减产指令,但这并不意味着每个产油国都不会检测和分析原油市场的进展。”

CNBC的报道中还称,其实,由于新冠病毒的报道导致全球原油需求疲软,今年的油价在上述OPEC产油国未能达成减产协议签,就已经大幅走低,但潜在的供应过剩还可能进一步压低国际油价。近日的事态也让市场回想起2014年,当时沙特、俄罗斯和美国在石油行业争夺市场份额——随着石油产量暴增,油价暴跌。

高盛能源研究主管、高级大宗商品策略师达米恩·库瓦林(Damien Courvalin)周一在发给《每日经济新闻》的一份报告中写道:“我们认为,OPEC与俄罗斯之间的石油价格战在上周末已经明确打响,沙特大幅下调了原油的相对价格,降幅达到至少20年来的最大水平。在我们看来,这完全改变了石油和天然气市场的前景:低成本生产商从闲置产能中增加供应,迫使成本更高的生产商减少产量。”

“事实上,对石油市场的预测甚至比2014年11月时更可怕,当时一场价格战刚刚开始,而目前随着新冠病毒的蔓延,导致全球石油需求大幅下降——情况已经到了紧要关头,相当于2009年第一季度的需求冲击。因此,我们将今年二季度和三季度的布伦特原油价格下调至30美元/桶,并可能跌至运营压力水平。”库瓦林在这份报告中继续写道。

库瓦林还补充称,“虽然我们不能排除未来几个月达成OPEC+协议的可能性,但我们也认为,该协议从本质上来说是不平衡的,其减产在经济上是没有根据的。因此,我们目前的基本情况是,不会发生这样的协议。事实上,考虑到页岩油行业已经陷入困境,我们预计新石油订单的这种报复行动将比第一次行动更快,这可能会降低政策迅速转向的可能性。”

油价重挫拖累周一全球股指大跌、标普500期货“跌停”

受OPEC产油国未能达成减产协议影响,迪拜DFM综合指数3月9日低开近9%,最终收跌8.29%。同日,沙特TASI指数开盘暴跌9.25%,最终收跌7.75%。该国国有企业、全球最大石油公司沙特阿美股价低开10%报27里亚尔/股,随后跌幅收窄,最终仍收跌5.5%,续刷2019年12月IPO以来的新低。需要指出的是,沙特阿美在利雅得当地时间3月8日开盘后便跌破发行价。

在彭博社追踪的18位分析师中,有2位对沙特阿美给予买入建议,12个给予“持有”评级,4个给予“卖出”评级。

油价的大跌,不仅中东股市遭遇重挫,同时也在拖累着全球市场。北京时间周一,全球各国各地区主要股指全线暴跌。截至发稿,日经225指数暴跌5.37%,较去年12月高点累计下挫20%,进入技术性熊市;韩国Kospi指数大跌3.98%、MSCI亚太指数跌4%,势创2015年以来的最大单日跌幅;巴基斯坦基准股指跌3.5%,创去年11月13日以来新低,石油股领跌;越南VN指数暴跌4.5%至2017年11月以来最低;恐慌指数VIX近月期货触及47.95,刷新2009年3月以来新高。

澳大利亚股市周一开盘重挫逾4%,因原油价格战对本已因疫情而进一步脆弱的全球经济带来打击。随着原油价格的下跌,澳大利亚S&P/ASX200指数一度暴跌5.7%,为自2008年11月以来最大跌幅。海滩能源有限公司BeachEnergyLtd.在该基准股指中领跌,于悉尼早盘交易中一度下跌23%。

避险情绪给日元、瑞郎、金价提供支撑,金价一度升破1700关口,创七年新高;美元兑瑞郎跌逾2%,创十三个月新低;美元兑日元暴跌近400点,创逾三年低点至101.57。

随着投资者准备继续应对日益蔓延的新冠病毒所带来的的影响,北京时间周一早间,美股股指期货继续大跌,而油价的大跌对投资者来说无疑更是火上浇油。周一早间,道指期货重挫1255点,表明美东时间周一早间开盘将低开约1300点。此外,标普500指数期货和纳指100期货周一开盘时也大幅下跌。期货市场的暴跌表明,在经历了上周的高波动性之后,未来将出现更多的波动。上周,标普500指数曾连续4个交易日的涨跌幅都超过2.5%。

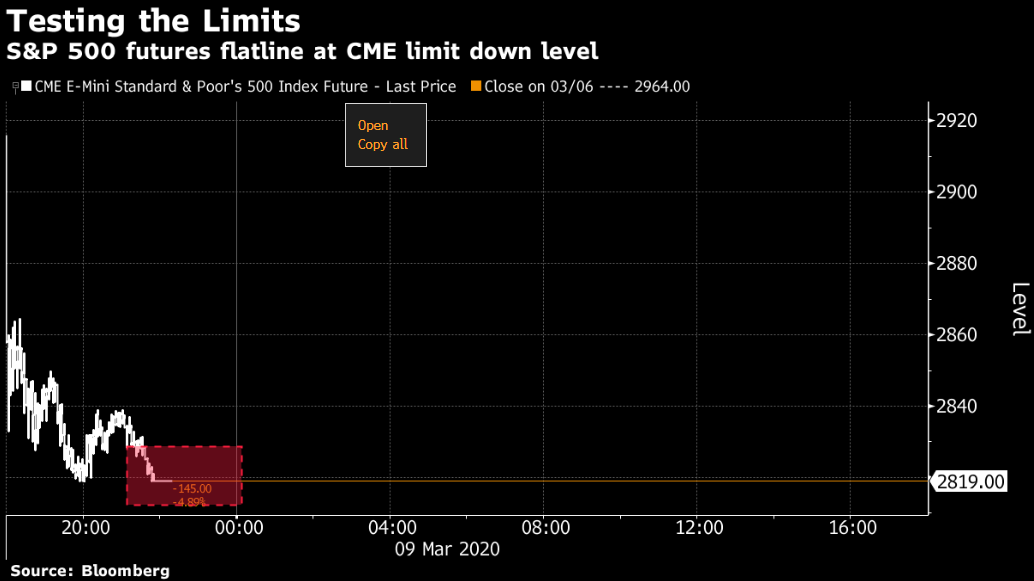

彭博社报道中称,北京时间周一早间,芝商所的标普500指数期货合约一度下挫5%,触及涨跌幅限制。即本交易日剩余时间内,该合约不能以更低的价格进行交易,不过价格等于或高于该门槛的交易仍可进行。

图片来源:彭博社

所有期限美债史上首次跌破1%关口

在市场遭遇猛烈抛售之际,资金也蜂拥避险资产。此外,他们还担心新冠病毒的蔓延将破坏全球供应链,使经济陷入衰退。北京时间周一早间,10年期美债收益率在上周历史上首次跌破1%整数关口后,再次跌破0.5%的关口,续刷历史新低,最低报0.487%。此外,30年期美债收益率周一早间也触及0.974%的历史低点,为史上首次跌破1%关口。

《每日经济新闻》记者还注意到,除了10年期和30年期美债收益率外,其他所有期限的美债收益率,也均在周一早间跌破1%关口,为史上首次。

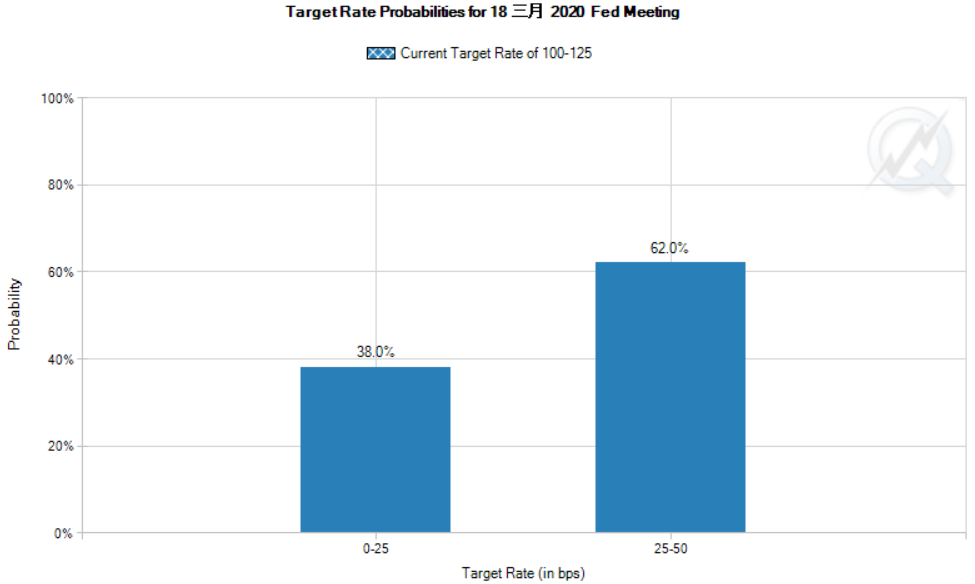

与此同时,芝商所“美联储观察工具”显示,截至北京时间3月9日12时,美联储在3月18日的FOMC议息会议上降息的概率为100%——降息50个基点的概率为62%,降息75个基点的概率为38%。

图片来源:CME“美联储观察”

曾在2008年金融危机期间担任美联储风险信贷总监、现美国蒙茅斯大学经济学教授里克·罗伯茨在接受《每日经济新闻》记者采访时表示:“有两个不同的因素在导致油价重挫,而且这两个因素将继续推动市场下挫。首先是市场目前处于来自多个方面的信息不对称:美联储、特朗普和关于新冠病毒方面的信息。市场参与者确信,他们并不知道新冠病毒疫情的所有信息,因此也无法知道新冠病毒的蔓延将如何影响市场。当市场存在信息不对称时,预期之外的事情就会发生,当预期之外的事情发生,市场的波动性就会飙升,随之而来的自然就是暴跌。”

“其次,能源价格的大跌对本已摇摇欲坠的美国经济来说是个坏消息。由于美国页岩油的热潮和相关的产业已经面临无数威胁,OPEC的价格战只会增加美国经济的下行压力。”罗伯茨对记者补充到。他认为,美联储将很快宣布一轮量化宽松(QE),即“对美联储资产负债表的技术调整”。

当被问到油价暴跌对全球经济和资产的广泛影响时,罗伯茨对《每日经济新闻》记者说道:“事实上,一方面是全球的石油供应过剩,另一方面是石油的需求可能会继续下降。这就是整体情况。从影响上来讲,各大产油国将遭受打击,他们对全球总需求的贡献也导致全球经济增速略有放缓。但是,石油暴跌并不是今天市场的主要新闻,而是在我看来会成为一场危机的外围‘噪音’。”

三菱日联金融集团董事总经理、首席金融经济学家克里斯·鲁普基(Chris Rupkey)也对《每日经济新闻》记者表示,“虽然新冠病毒仍在全球范围内蔓延,但随着油价的暴跌,空气中第一次出现了疑似通缩的气息。在这场石油价格战中,摇摆不定的沙特将打开石油供应的阀门。标普500期货已经创下了今年的新低,所以往下看,在数月的警告之后,新的金融市场动荡似乎终将把美国经济推下悬崖,推入衰退的深渊。”

“任何市场都有赢家和输家,但目前看来,石油价格的下跌会让工人们的口袋里有更多现金,刺激消费者支出和经济增长,但这似乎并不能缓解股市投资者受到的冲击。所以,趁你还能离场的时候抓紧时间,华尔街的困境最终必将重创美国经济。”克里斯·鲁普基对记者补充道。

摩根资产管理亚洲首席市场策略师Tai Hui在回复《每日经济新闻》记者的置评请求时表示:“由于欧洲和美国暴发的新冠病毒引发对全球原油需求增长担忧,油价其实已经承压。欧佩克和俄罗斯合作超出预期的中断只是增加了这种压力的供应面。目前30~40美元/桶的水平将意味着世界各地许多高成本生产商的运营亏损,这最终将减少供应,并使油价回归到更可持续的水平,所以我们相信油价在中期内会回到50~60美元/桶的水平。话虽如此,这一冲击可能会导致市场在短期内保持避险情绪。”

“在经济方面,较低的能源价格对能源公司和大宗商品出口新型市场是个问题,还有一些投资者可能会从较低的能源价格中收益。运输部门可能会受益于较低的燃料成本,但他们担心的是较低的载客率。如果消费者的燃料成本更便宜,他们可能会受益于更高的可支配收入。同样,如果疫情持续蔓延,仍可能继续削弱全球需求。此外,较低的能源价格也意味着较低的通胀压力,这将为各国央行提供更多放松货币政策的空间。”Tai Hui对记者补充道。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。