重组计划再告延期,掌握万魔近80%控股权的非共达系创投资本(近20家)的定增退出计划将再次面临市值、业绩的双重压力。

每经记者|任飞 每经编辑|肖芮冬

共达电声并购万魔声学被证监会年初否决后,该公司于2月29日公告将在原定增计划期满之后再次实施。这意味着,掌握万魔声学近80%控股权的非共达系创投资本(近20家)面临着来自退出效率、市值承压等多方考验。

尽管没有公布是否要重启定增价格制定的方案,但外界已有分析认为,当前5.42元/股的定增价已折现价超过50%,市场接受程度堪忧。加之已有机构此前公布了延期对策,未来如果借壳成功,巨量股权的退出或会给公司市值带来冲击。

自共达电声并购万魔声学在去年12月13日未获证监会审核通过后,今年1月8日被证监会否决。但共达电声并没有停止收购计划。

2月29日,共达电声表示,有鉴于原计划有效期届满之日将至(2019年5月28日~2020年5月28日),公司董事会同意提请股东大会将授权董事会办理本次交易相关事宜的授权有效期延长至前次授权有效期届满之日起12个月。

事实上,共达电声早在2018年就报出要吸收合并万魔声学的消息,上市公司也给予万魔声学超过34亿元人民币的高估值并一直延续至今。有观点指出,叠加小米上市和无线耳机概念的市场前景,万魔声学的并入或将共达电声市值提升至第一梯队。因为该行业的龙头中,歌尔股份市值已近723亿,而共达电声目前才40.90亿,拟发定增公告时不到21亿。

《每日经济新闻》记者从一位万魔声学投资方相关人士处了解到,由于交易预案是以定增的形式切入的,在效率和安全性方面都有优势。但考虑到共达电声一直在谋求转型改善业绩,之前跨界并购的失败也为当前能否顺利吸收万魔声学添加不确定性。

但与往期收购如春天融和、乐华文化均来自外部持股不同,彼时就作为小米耳机设计、制作方的万魔声学从创立之初就有来自共达电声系资本的加持。加一香港、HKmore、万魔冠兴、万魔应人、万魔人聚、万魔顺天、万魔恒青均为共达电声法人代表谢冠宏所控制的投资机构,占股超过20%。

此外,万魔声学为了实施股权激励,还通过加一香港唯一股东加一开曼在历次融资过程中合计预留了14.03%股权用于股权激励。公告信息显示,在万魔声学拆除红筹架构时,加一开曼回购了除谢冠宏、林柏青和于世璿之外其余股东的全部股份,同时,加一香港将其持有的相应比例的万魔声学股权转让给相应股东。

如此一来,万魔声学的股权结构中,不仅拥有上市公司实控人的资本加持,还有来自实控人通过旗下持股平台允诺的股权激励托底。在前述投资人士看来,这对其他非共达系资本的战略投资信心是个补充,但要以实际定增完成作为依据。

的确,部分机构投资人也没有因此而放松对股权退出及流动性安全的考虑。如平潭盈科系资本、宁波梅山保税港区盈科鸿运创业投资中心(有限合伙)、潍坊凤翔金融投资控股有限公司、嘉兴嘉为投资合伙企业(有限合伙)等十余家机构就曾公开表示,若在本次交易中取得共达电声股票时,其持有万魔声学股权(以工商登记完成日为准)未满12个月,其在本次交易中取得的共达电声股票自本次发行完成之日起36个月内不得转让;但如果超过12个月,减持计划也将发生调整,将从原先的36个月缩短至24个月。

时下,重组计划再告延期,掌握万魔近80%控股权的非共达系创投资本(近20家)的定增退出计划将再次面临市值、业绩的双重压力。

由于该重组计划的被否,原定于计划期内的定增案恐将无法继续施行。外界对于共达电声此次官宣的延期公告看法不一,谨慎方多关注于是否继续以定增的形式并入资产,以及是否重启第二轮定增价格的确定。

根据原来的计划,共达电声通过向包括7家直系投资机构在内的29家投资机构合计发行6.29亿股,定增价格(旧规90%)定为5.42元/股。新发股份数量约占发行前总股本数量的1/6。

前述投资人表示,如果股东能够与董事会达成一致并授权董事会按照原先计划实施定增,那么原则上可以按照5.42元/股的价格继续实施。“但确实比当前股价低,不排除受市场情绪扰动产生意见分歧。”

香颂资本执行董事沈萌也在接受《每日经济新闻》记者采访时表示,修改方案会牵动各方利益,想要原方案通过基本上是不可能的,监管和股东大会都很难通过,通过就等于白白赚钱。

截至到2月29日,共达电声股价收至11.36元/股,已经比定增预案披露的5.42元/股价格高出一倍。从投资安全性的角度来说,参与定增的机构各方目前获得了足够的安全支撑;但公司股东户数已达3.19万户,户均持股1.13万股,考虑部分创投机构的减持锁定期拟将缩短等因素,市场给予其并购后估值稳定性的信心仍有待观察。

不仅如此,近期共达电声又爆出了资产减值计提、董秘离职等消息。尽管公司已经发出净利润增46.60%的2019年快报,但2月28日跳空低开并跌停收盘的走势也让外界开始谨慎对待接下来的公司动作。

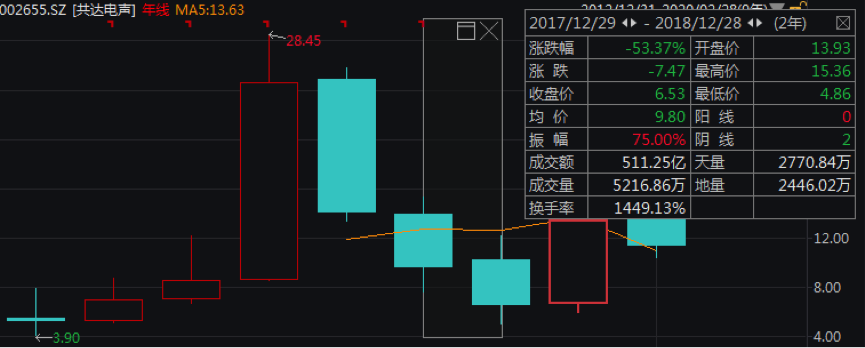

每逢股价承压之时,便是机构股东与散户的博弈之际。早在2017年,共达电声虽已开始将转型重心向万魔声学倾斜,但公司股价并没有因此受到提振。Wind统计显示,公司2017年~2018年市值跌逾53.37%,区间振幅可达75%,当时已有机构开始用脚投票。

其中,People Better(雷军是实际控制人)曾多次退出万魔声学大部分投资。公告信息显示,2017年12月降至17.91%、2018年4月降至12.26%。倘若共达电声的股价再受下行压力,市场给予相关机构投资人的信心几何不得而知,但可预见的是,随着股权收益面的不断收窄,再加上可能定增价格上调,留给万魔声学全体创投股东的获利机会将变得越来越小。

沈萌坦言,如果借壳成为创投暴富退出的盛宴,则不利于监管对其计划实施的批准。“延期会加剧创投退出,除非借壳彻底失败。”

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。