每经记者|朱万平 每经编辑|魏官红

2019年岁末,体外诊断领域企业——北京赛科希德科技股份有限公司(以下简称赛科希德)最终披露了招股书(申报稿),这家2018年营收仅2亿元出头的公司,拟科创板上市。

目前,赛科希德的体量较小,2019年上半年,公司营收不到1.1亿元。公司欲上科创板,很大程度上与公司的科创属性有关。赛科希德属于体外诊断行业的细分领域——血栓与止血诊断领域。在这一细分市场,国外巨头占据主导地位,而赛科希德和迈瑞医疗是国内少数几个本土“玩家”。

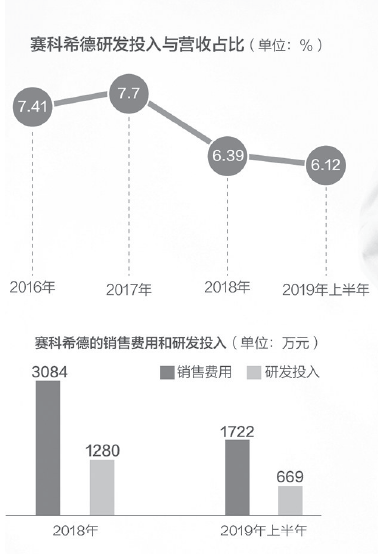

近几年,赛科希德发展较为平稳,2017年和2018年,公司营收分别同比增长约25%和27.7%。但在巨头环伺之下,或为开拓市场,赛科希德销售费用常年在同期研发投入的两倍以上。2018年和2019年上半年,公司的销售费用分别约为3084万元和1722万元,同期研发投入分别约为1280万元和669万元。

抗风险能力较弱

赛科希德成立于2003年,主要从事血栓与止血体外诊断领域的检测仪器、试剂及耗材的研发、生产和销售,目前公司产品已进入7000多家终端医疗机构,其中包括800多家三级医院。

“在血栓与止血诊断行业,赛科希德算是国内比较领先的企业。”不久前,安信证券发布研报称,目前这一行业正处于高速发展期,2018年市场规模约55亿元,近3年的年复合增长率达25%。

虽然已经发展了10多年,赛科希德的整体营收规模仍较小,这主要和行业竞争格局有关。目前,全球体外诊断行业呈现寡头竞争的格局。而在凝血诊断细分领域,希森美康、美国国家仪器实验室等巨头长期占据主导,覆盖了国内大多数三级医院。

“公司与迈瑞医疗等国产厂商,主要将二级医院及以下机构作为目标,不断向三级医院渗透。”赛科希德在招股书(申报稿)中称。

“赛科希德的产品主要以凝血检测、血流变检测为主,门类相对单一,抗风险能力相对较弱。”安信证券表示,目前国内外的体外诊断公司普遍涉足生化、免疫、分子、微生物等多个领域,产品线丰富。

“从国外大型医药集团发展脉络来看,业务太单一不利于做大做强。”一位投行人士对《每日经济新闻》记者称,一般而言,小型医药企业在发展到一定阶段后,都会被大型医药集团并购,欲靠单一业务成长为医药巨头比较困难。

销售费用居高不下

对于IPO,赛科希德早在3年前便开始筹划。2016年11月,赛科希德开始接受兴业证券的上市辅导,拟登陆创业板。2016年,公司的营收仅1.25亿元,归属母公司股东的净利润仅3100万元左右。

彼时,体量尚小的赛科希德并未立即申报IPO,而是选择继续发展以提升业绩。2017年和2018年,赛科希德营收分别同比增长约25%和27.7%,同期扣非净利润分别同比增长约23%和51.5%。

2019年,国内科创板开闸,赛科希德的不少同行都顺利上市。比如普门科技(688389,SH),这家公司2018年的营收也只有3.23亿元,归属净利润8100多万元,目前其在科创板的市值逾73亿元,市盈率超过80倍。

如今,赛科希德也拟科创板上市。2019年5月,赛科希德与兴业证券终止了辅导协议。一个月后,公司选择中金公司担任辅导券商,随后宣布冲刺科创板。

但是,与普门科技相比,赛科希德在营收、净利润方面都相差甚远。在研发投入方面,公司也不如普门科技。2018年,普门科技研发投入超过6600万元,占同期营收比例逾20%。而赛科希德2018年研发投入占比仅为6.39%。

实际上,近年来,赛科希德研发投入占营收的比例连续下滑。2016年~2018年和2019年上半年,公司的研发投入占营收的比例分别为7.41%、7.7%、6.39%和6.12%。与之形成鲜明对比的是,公司的销售费用居高不下。2016~2018年,公司销售费用是同期研发投入的两倍以上。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。