上周末,各大机构对于新证券法的政策解读中,相比中小券商,头部券商被认为更有能力把握注册制到来的红利,其中一个主要因素在于头部券商在投行业务上优势明显。

每经记者|王海慜 每经编辑|叶峰

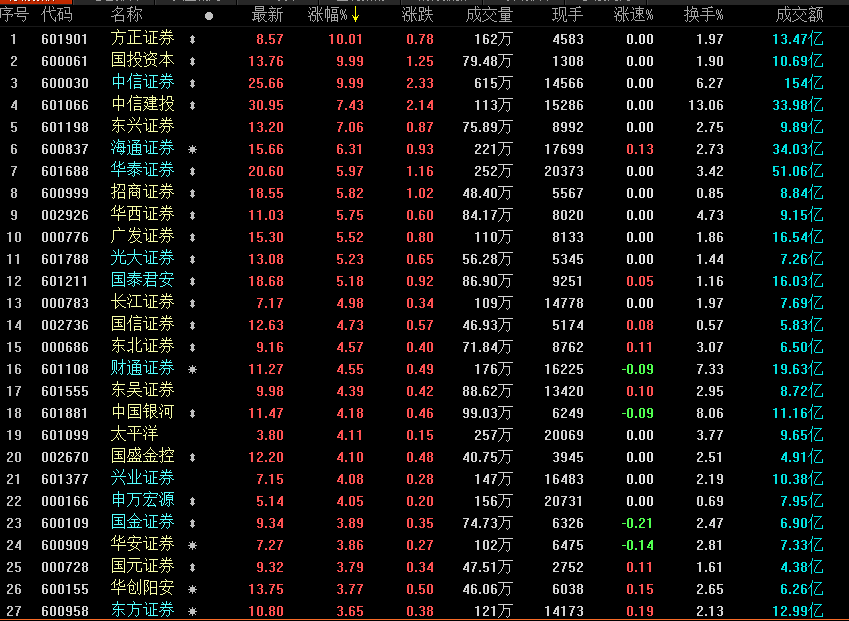

今日券商板块再度集体飘红。与近期每逢券商板块上涨,领涨的往往是一些小型券商明显不同的是,今日大型头部券商成了板块领涨的主力。

上周末,各大机构对于新证券法的政策解读中,相比中小券商,头部券商被认为更有能力把握注册制到来的红利,其中一个主要因素在于头部券商在投行业务上优势明显。

据统计,2019年A股IPO的总融资金额超2500亿元,是2012年以来IPO融资金额最多的一年,这也给券商投行带来了百亿规模的承销保荐费蛋糕。从今年这块百亿级蛋糕的分配格局来看,第一梯队的“三中”瓜分了蛋糕的三成份额,第二梯队的竞争趋于激烈,除了一些老牌投行依然有竞争力之外,东兴证券、长江证券等一众“黑马”也开始纷纷崛起。

头部券商领涨板块

上周末新修改的证券法在十三届全国人大常委会第十五次会议闭幕会上表决通过。此次,新证券法中有多处涉及证券公司的条款,其中既有允许证券公司开展股权激励和员工持股、全面推行注册制的政策红利,同时也加大了对证券公司违法的处罚力度。

今日券商板块涨幅榜

今日盘面上券商板块集体飘红,成为拉动大盘的主要动力之一。不过与近期每逢券商板块上涨,领涨的往往是一些小型券商股不同的是,今日盘面上大型头部券商成了板块领涨的主力。截至今日收盘,中信证券涨停、中信建投上涨7.43%、海通证券上涨6.3%、华泰证券上涨6%。

在上周末,各大机构对于新证券法的政策解读中,相比中小券商,头部券商被认为更有能力把握注册制到来的红利。

例如天风证券非银团队日前指出,新证券法明确全面推行注册制,融资体系将发生逆转,即将迎来股权融资时代,利好券商投行业务。而健全多层次资本市场体系,将拓宽券商业务体系,考验券商服务优质企业的综合能力,稳健发展的头部券商将继续抢占中小投行的市场份额,行业竞争格局预期优化。

今年IPO募资金额历史第四

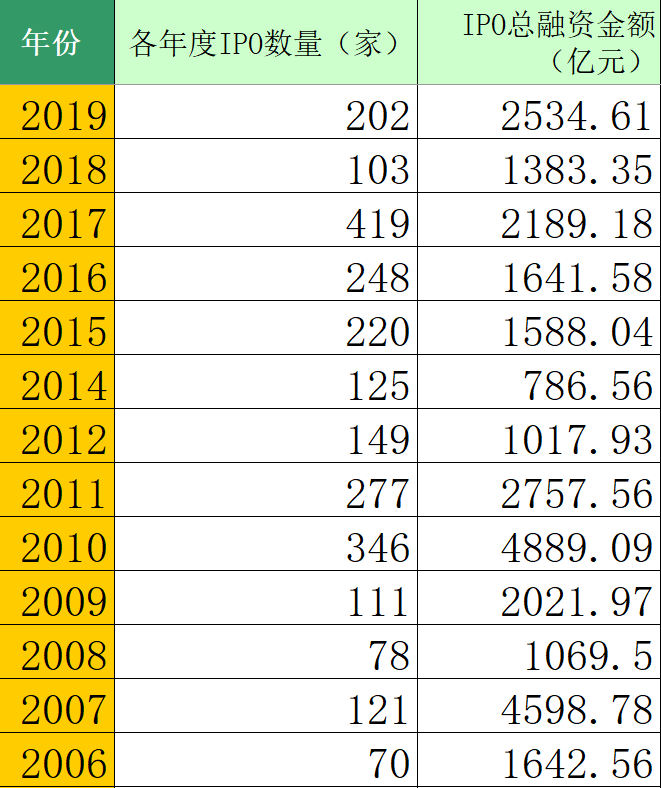

在一些投资者看来,今年IPO市场新股发行节奏有所加快。事实上,对比历史同期,今年的IPO节奏只是在去年低基数的基础上有所加快。

2006年以来IPO市场概况 数据来源:Choice数据

据Choice数据显示,截至12月27日,今年IPO的数量为202家, 比2018年多出近一倍。但在历史上排名第7位,低于2015、2016、2017年。

不过,今年IPO的总融资金额却是近年来较高的一年。据Choice数据统计,今年IPO的总融资金额为2534.6亿元,是2012年以来IPO融资金额最多的一年,在历史上排名第四。历史上,IPO融资金额规模排名前三的年份分别为2010年、2007年、2011年。

有分析认为,今年IPO融资规模较大的主要原因为,今年来A股上市了几家融资金额规模达百亿元的大盘股,例如邮储银行、浙商银行、中国广核等;相比之下,2017年虽然IPO的数量超400家,但以中小型公司为主,当年募资净额最多的一家公司为财通证券,其募资净额为39.6亿元。

除此之外,今年IPO的一个特征是审核过会率较此前两年有所提升。据Choice数据统计,2019年,IPO审核的过会率为89.5%。

从IPO重启的2014年算起,2014年、2015年、2016年、2017年和2018年IPO审核的过会率分别为89.34%、92.3%、91.14%、79.3%和60%。相比之下,今年IPO的过会率明显高于2018年,但低于2015年、2016年。

“第二梯队”竞争趋于激烈

IPO发行通道变得更为顺畅,得益的除了发行人外,作为中介机构的投行的承销保荐收入也会水涨船高。

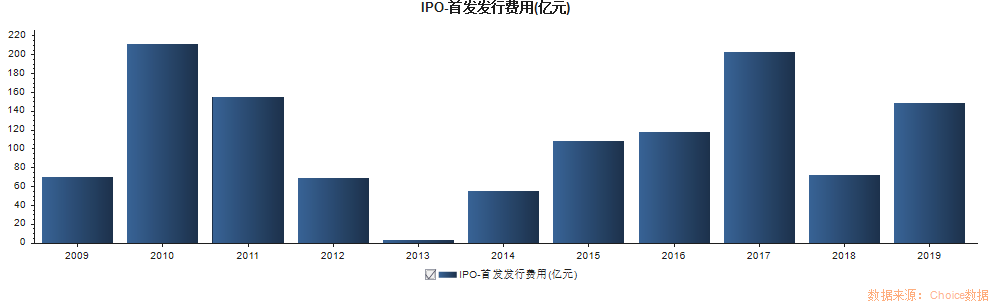

2009年以来历年IPO首发费用 数据来源:Choice数据

据Choice数据统计,截至12月27日,今年来所有IPO的首发费用为148.6亿元,同比增长107%,在最近10年内排名第四,仅次于2010年、2017年、2011年。

而IPO发行费用中,券商投行的承销保荐费又往往占到大头。那么又有哪些券商能在今年的百亿承销保荐费蛋糕中分到最大的份额呢?

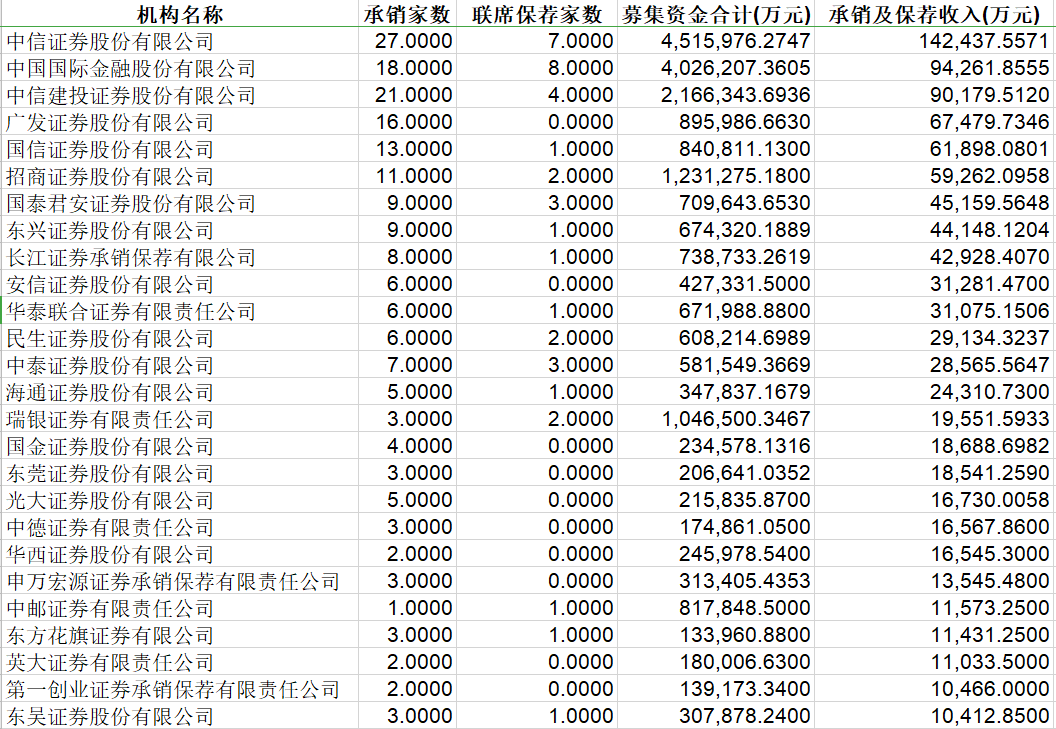

今年IPO承销保荐收入过亿的券商 来源:Choice数据

据Choice数据统计,今年来,IPO承销保荐费收入超1亿元的券商有26家,比去年多出10家。

其中,有5家券商今年IPO承销保荐费收入超过了6亿元,而去年全年只有中金公司一家券商的承销保荐费收入超过6亿元。

今年,“三中一华”的“三中”中信证券、中金公司、中信建投依旧牢牢把持着自己行业前四的“第一梯队”地位。这3家券商今年的IPO承销保荐收入合计32.7亿元 ,同比增长112%,占今年行业IPO承销保荐收入总规模的三成。

行业前四之后的“第二梯队”今年大多也迎来了IPO业务的丰收,不过竞争格局趋于激烈。

从统计数据来看,今年“第二梯队”中除了有国信证券、国泰君安等老牌投行外,东兴证券、长江证券等“黑马”也在今年以IPO承销保荐收入同比增长明显、行业排名提升较快的表现挤进了行业“第二梯队”。

此外,中泰证券、光大证券、华西证券、中邮证券、东莞证券、英大证券、第一创业等券商今年的IPO业务也取得了较大幅度的增长。

不过,原本属于”第一梯队”的华泰联合今年明显掉队,今年该公司的IPO承销保荐费收入为3.1亿元,在业内仅排名第11位。而去年尽管是IPO小年,但华泰联合的IPO承销保荐费收入仍然有5.06亿元,在业内高居第二。

华泰联合今年的掉队也从一个侧面反应了行业竞争趋于激烈。

某大型券商投行人士向记者表示,券商的投行业务和经纪业务不一样,几个关键人物可能会起到至关重要的作用。

对于今年东兴证券等部分券商IPO承销保荐业务的“快速”崛起,他认为,投行业务的发展既需要人才,也需要时间,“即使有关键人物加盟,但效果显现往往需要几年时间,因为项目都有积累的过程,只是这些券商今年开花结果了。”

此外,值得注意,尽管今年不少券商在IPO承销保荐收入上赚的盆满钵满,但一些区域性券商今年的IPO业务却不进则退。

最近华东某大型券商有关人士在和记者交流时表示,如今即使是地方大型企业的投行项目,区域型券商也面临着全国性头部券商的竞争。为了提升本部投行业务的竞争力,公司已把在上海的投行业务团队人员大量抽调至所属省份。

明年机遇与风险并存

今年IPO市场已经尘埃落定,那么明年的格局又将是如何?

据Choice 数据统计,除科创板以外,目前处于正常审核状态的拟IPO公司有430多家,而这些拟IPO公司背后的保荐机构共有近60家,即平均每家保荐机构在手的拟IPO公司大约为7家。

不过一些大型投行目前在手的拟IPO公司的数量远超平均值。其中,拟IPO公司的保荐机构为中信证券的公司有25家,保荐机构为中信建投的公司有39家,保荐机构为中金公司的公司有20家,保荐机构为招商证券的公司有23家,保荐机构为广发证券的公司有20家,保荐机构为海通证券的公司有20家,保荐机构为国泰君安的公司有14家,保荐机构为国信证券的公司有14家,保荐机构为东兴证券的公司有13家。

尽管从目前的情况来看,明年IPO市场的主要份额可能仍然为少数大型券商所把持,不过随着新证券法从明年3月起的正式实施,这些券商和相关从业人员所面临的监管压力也将成倍放大。

天风证券非银团队指出,新证券法大幅提高了券商违法成本,将考验券商风控能力,风控能力必须与业务发展相匹配,否则将会出现券商大幅亏损甚至破产重组的情况。

事实上,在今年科创板项目的承销保荐过程中,中信证券、中金公司等头部券商都曾因为违规而收到监管机构的罚单。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。