一名证券化工行业首席分析师表示,行业上市公司呈现出明显的分化局面,但他也是第一次遇见在行业低谷时龙头股价格创出新高局面。

化工行业是传统周期行业,2019年,恰逢化工行业低谷。在本次低谷期,一些细分领域的“小龙头”转型升级,在低谷时寻找高毛利产品,不断挖深自己的“护城河”,创建新的业绩增长点;大型龙头企业股价在经历短暂下跌后回升,甚至达到历史高位;而竞争能力并不突出的化工企业则在低谷期面临出清局面。

“与其他行业一样,化工行业也呈现明显分化格局。另外,投资者也更为理性,持股更为稳定,所以部分熨平了周期。”一名证券化工行业首席分析师李华(化名)从业多年,认为本次化工行业周期中,上市公司呈现出明显的分化局面,他也是第一次遇见在行业低谷时龙头股价格创出新高局面。

但就行业整体来说,目前估值处于多年来的底部,大型化工企业的资本开支依旧具有较大规模,未来有望消化已有估值。多名化工行业分析师认为,2020年化工行业大概率会有一波行情。

近日,证券时报·e公司记者走访化工重镇——山东多家化工企业,包括万华化学(600309)、鲁西化工(000830)、万润股份(002643)、道恩股份(002838)、奥福环保(688021)、阳谷华泰(300121),探访化工行业低谷时的应对与布局,以及明年有哪些投资机会。

“进入10月份,下游客户订单总量超过了公司现有产能,如今公司产能利用率是100%。从下游客户端需求来讲,未来几个月看不到订单回落趋势,还有下游客户到公司催货。这算是甜蜜的负担。我们现在建好一座窑就投运一座,尽量保证产能。”奥福环保产品为蜂窝陶瓷载体,刚刚登陆科创板,地址位于山东德州临邑经济开发区,公司董秘武雄晖介绍了公司运营情况。

奥福环保厂房较新,门口还摆放着“招工”标志的牌子。有意思的是,奥福环保厂区内没有办公楼,清一色的厂房。记者一行与公司高管座谈,在一间狭小会议室内进行。因为不怎么保温,开着的空调驱不走寒意,穿着羽绒服依旧被冻得坐不住,这与公司产品优势不是很相符。

从全球市场看,日本NGK与美国康宁合计占据蜂窝陶瓷载体行业90%以上市场份额,形成寡头垄断格局。奥福环保产品是极少数能够生产并实现进口替代的企业,在柴油车蜂窝陶瓷载体领域,2016年、2017年、2018年奥福环保所生产的SCR载体数量在我国商用货车载体市场的占有率分别为3.5%、8.06%、9.49%。

奥福环保的产品价格在国外产品价格的1/2到2/3左右,除了进口替代,排放标准升级到国六,是公司本次产能爆发的主要原因。这意味着柴油发动机后处理系统在保持原有SCR载体情况下,还要加装DOC、DPF载体;汽油发动机后处理系统在保持原有TWC载体情况下,还要加装GPF载体。整个内燃机车辆后处理系统载体需求量增加一倍。

奥福环保所产生的蜂窝陶瓷载体

武雄晖介绍,公司上市后要在三个方向继续努力,扎实做好主业;做好募投项目,扩产能,不建办公楼;应对好国六标准,国六具有高技术壁垒,如果企业跟不上会在行业中掉队。根据公告,公司募投项目包括年产400万升DPF载体山东基地项目、年产200万升DOC、160万升TWC、200万升GPF载体生产项目及补充流动资金。

奥福环保虽然是一家化工企业,但更像是一家新材料企业,因为已经具有的技术壁垒而有较好的市场和较高毛利率。化工业内,还有很多类似企业,规模并不大,却在细分领域里深耕,因而也构建起自己的技术与市场壁垒,并在行业低谷期拥有不错盈利,甚至还布局扩张产能。奥福环保、万润股份、道恩股份、阳谷华泰、日科化学(300214)、扬农化工(600486)等是这类企业的代表。

道恩股份生产的各种构件

进入2019年,万润股份的业绩持续增长,股价涨幅超过40%。前三季度公司营收为19.43亿元,同比增长5.03%;归母净利润3.66亿元,同比增长19.64%。近日,证券时报·e公司记者到公司驻地探访,办公楼下展览厅介绍了三大业务板块,即信息材料、环保材料、大健康产业,利润和行业前景度均不错。

万润股份办公地点

万润股份信息材料产业主要是显示材料,包括高端TFT液晶单体材料、中间体材料和OLED材料。公司已在OLED材料产业布局多年,在OLED单体粗品与中间体领域公司目前已处于国内领先地位;另外公司OLED成品材料目前处于放量验证阶段,产品未来有望直接供给面板厂。公司证券部工作人员介绍,环保材料板块目前主要产品为柴油车用尾气处理用沸石,目前产能利用率饱和,公司在2018年启动环保材料建设项目,有望新增7000吨沸石产能,预计2021年年底前投产。大健康产业主要是公司的医药中间体、原料药、成药制剂等,万润股份证券部负责人表示,万润工业园一期项目已有投资规划,未来将会形成新的产能。

扬农化工亦是如此,2019年前三季度归母净利润为10.7亿元,同比增幅14.69%。作为一家研发驱动型农药龙头企业,扬农化工是全球菊酯龙头,从菊酯到草甘膦再到麦草畏,陆续研发并推出一系列农药大单品。目前,公司麦草畏产能世界第一;草甘膦业务成为公司稳定利润来源。

值得注意的是,7月份开始,西南省份正值黄磷产业整治,导致草甘膦价格一度跳涨,相关上市公司股价上涨。另外,扬农化工资本开支也较高,正推进南通优嘉三期、南通优嘉四期以及制剂、码头及仓储项目。

山东潍坊有不少小化工企业,一名在当地从事过造粒、有十几名工作人员的企业主告诉证券时报·e公司,环保部门先是限定了锅炉的吨数和环保设备,而后要求上燃气锅炉,检查的次数越来越多,没了利润。已经把设备卖掉了,厂房也已经转租。在环保趋严和经济下滑背景下,类似被出清的小企业不在少数。

与细分龙头股愈渐突显的优势相反,一批“护城河”较浅的化工企业在“寒冬”中倒地。

“我们最近跑了很多化工企业,有上市公司也有非上市公司,不少小化工公司或是停产、减产,或是倒闭,日子很不好过。”一名业内研究员概括,上市的化工公司大多体量较大媒体报道更多,而未上市倒闭的小化工企业很多,只是没被放到聚光灯下而已。

即便强如上市公司,也有不少正面临暂停上市险境,最突出例子是曾经的业绩白马*ST盐湖(000792),背靠当地优势资源,公司原有钾肥业务盈利颇丰,公司后来上马镁业板块、化工板块,即盐湖镁业和海纳化工,但并未成功,受拖累后业绩大幅亏损,继2017、2018年底分别亏损41.6亿元、31.5亿元之后,今年前三季度再亏损5亿元。

9月30日,青海省西宁市中级人民法院受理了*ST盐湖破产重整一案。公司今年已经将盐湖镁业和海纳化工进行了三次公开拍卖,但均因无人参与而流拍,这背后是两家子公司的巨额负债。截至2019年12月18日下午6时,共有859家债权人向盐湖镁业管理人申报债权,申报金额约为470.66亿元;共有619家债权人向海纳化工管理人申报债权,申报金额约为106.29亿元。

除此之外,在亏损边缘挣扎的还有*ST河化(000953)、太化股份(600281)、ST柳化(600423)。2019年前三季度,这三家上市公司分别亏损5040万元、3239万元、4.83亿元。

单就太化股份来说,为了扭亏为盈实现保壳,剥离了亏损的化工资产。12月19日,太化股份发布重大资产重组暨关联交易草案修订稿,拟以合成氨、氯碱等关停业务相关资产,按照评估值对关联方企业焦化投资进行增资,同时控股股东太化集团以货币方式对焦化投资增资1.79亿元。增资完成后,太化集团持有焦化投资50.88%股权,上市公司持有焦化投资49.12%股权。若太化股份重组完成,意味着经过多年产业结构调整以及资产处置,彻底剥离了原有化工板块资产。目前,公司主营业务为贵金属回收,未来向环保业务转型。

另外,ST亚星(600319)作为山东一家化工企业,拥有17万吨CPE生产装置,曾居国内外市场占有率第一。近年公司经营不善,大股东屡次变更。最近又因靠近城区,被当地政府要求搬迁,所拥有的客户与渠道由日科化学与公司共同维护。也就是说同在潍坊且是同行的日科化学暂时接过亚星化学客户与渠道。

就资本市场表现来说,*ST盐湖、太化股份、ST柳化、ST亚星等化工公司的股价均处于多年来的低点。

12月18日,万华化学公告,办公地址新迁至山东省烟台市经济技术开发区三亚路3号。虽然周边稍显荒凉,员工也戏称自己处在村庄里,但一座座现代化建筑已拔地而起,园区内绿化格调较高,尤其是已建成的几座科研楼较为现代化。通过一条人工河流,科研区与其他区域分割开来。

证券时报·e公司近日探访时约为上午10时,园区内人并不多,但逢至中午饭点,食堂排起长队。“现在公司研发人员有千人规模,远期规划新址能容纳4000人。”万华化学证券部一名人员介绍。

经历前两年的“高峰”,2019年,化工行业整体日子不好过。即便作为龙头股,在宏观经济下滑、下游需求萎缩及中美贸易战大背景下,业绩也遭遇下滑。就聚氨酯龙头万华化学来说,今年前三季度营收485.39亿元,同比下滑12.48%;归母净利润78.99亿元,同比下滑41.75%。华鲁恒升(600426)、鲁西化工、新和成(002001)等,均出现不同程度下滑,仅就归母净利润一项指标来讲,分别下滑24.55%、63.25%、32.77%。

行业经营数据更有说服力,中泰证券分析了化工行业上市公司2019年三季报。2019年前三季度,化工行业上市公司(根据申万一级行业分类,并剔除部分标的后合计331家)共实现营业收入1.43万亿元,同比增长5.8%,实现归母净利润899.4亿元,同比减少22%。营收上升而净利润下滑,标志是毛利率下滑,前三季度行业整体毛利率16.1%,同比减少2.6个百分点。

化工企业的目前的估值普遍较低。截至11月30日,化工行业平均PE为14倍,处于近五年历史PE的0.39%分位,PB为1.5倍,处于近五年历史PB的0.62%分位,估值已接近近五年最低水平。“不过,国内化工企业的资本开支较高,比如万华化学,每年约100亿元的资本开支,处于成长阶段,会慢慢消化估值,也应该给予更高的估值。”一名业内人士介绍。

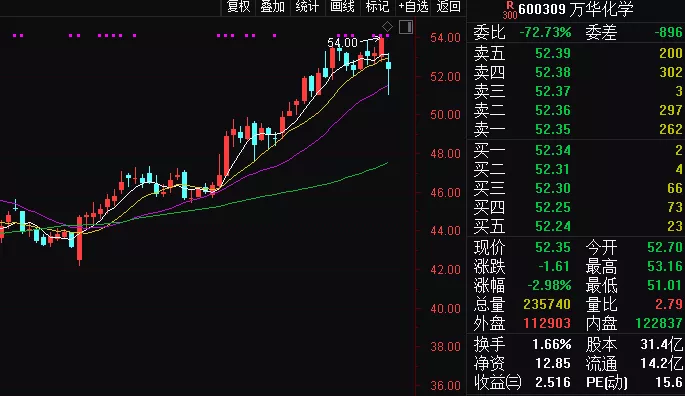

有意思的是,虽然化工企业整体业绩大幅下滑,但多家龙头公司在业绩下滑的同时,股价却逆势而上,在业绩并未好转时已奔至历史高位,估值也较高。就万华化学来说,近期股价是2001年上市以来的高点。万华化学目前静态PE超过15倍。除却万华化学,多家化工龙头企业的股价处在历史高位。比如扬农化工与荣盛石化(002493),今年4月份分别达到71元每股、15元每股的历史高位,短暂下滑后股价继续爬坡,目前也是高点。

“化工龙头业绩同比下滑而股价新高,这是历史上从来没有见过的。”李华介绍,与所有行业类似,化工行业近年出现明显分化趋势,强者恒强。

一名知名行业分析师李明强(化名)告诉证券时报·e公司记者,今年化工企业业绩滑落,是经济规律的自然回落,从去年四季度已经显现。在经济不好的阶段,投资者也在做选择题。投资者通过上市公司年报以及媒体,可以看到的是龙头化工企业下滑,但其实没看到的是未上市的三四线化工企业的业绩下滑甚至倒闭。相对来说,龙头企业的竞争优势是相对扩大的,长期竞争格局是优化的。

化工行业是传统的周期性行业,会随着宏观经济面、下游需求的波动而波动;化工板块跟地产板块关联较深,随着地产开工、竣工而有库存周期的波动;另外,化工行业也会受到库存周期影响,每个周期约3年。

东方证券化工行业分析师赵辰认为,从历次化工库存周期看,基本都是在40个月左右,本轮始自2016年中的库存周期至今已有38个月,价格趋势也走完了最危险的量价齐跌主动去库存阶段。但这轮库存周期适逢产能周期启动,强度肯定会弱于上一轮2016-2017年库存周期。

对于地产行业对化工行业影响,赵辰观察到,2019年大宗商品领域出现黑色系和化工系价格走势的背离。年初至今钢价基本维持稳定,铁矿石价格甚至还上涨接近30%。而化工品种如甲醇、乙烯等都普跌30%以上,乙二醇价格更是被腰斩。根据供需关系,钢价能够显著强于化工的根本原因就在于需求好,但化工中最早被地产链带动的PVC、纯碱等在供给端近几年都只有3%左右增速的情况下,供需都没有出现明显紧张,可见地产需求基本没有传导至化工产业链。目前市场主流卖方对明后年地产竣工普遍乐观,若需求增加,当前看似过剩的绝大多数产品供需都会变得比较紧张,价格也存在很大的向上弹性。

作为周期行业,投资者喜欢在化工行业低谷时入手,高价时抛出,获取高额收益。但就目前来说,行业出现分化格局,护城河较低的企业在行业低谷时依旧脆弱,龙头股虽然遇到行业低谷,但是抵抗周期能力更强,长期依旧具有确定性投资机会。

李华分析,投资者越来越理性,越来越看重企业内在价值,从更长远时间段来看待企业,具有更长持股周期。外资进入也引导了国内投资风格,李华也多次接触过外资投资者,他们更看重企业治理架构、社会责任以及未来确定性,不是很注重细节和短期波动,持股时间较长,这直接改善了中国资本市场投资风格,也引导着国内投资者风格的转变。

就2020年是否有投资机会这个问题,李明强认为,明年有一次投资机会,大方向没有问题。但有两个问题值得关注,一是龙头企业今年涨幅已经较大,二是化工行业的行情和公司基本面、宏观经济运行情况贴近,需要着意关注。

e公司官微 李师胜 (文章图片来源:e公司官微)

声明:文章内容或者数据仅供参考,不构成投资建议。投资者据此操作,风险自担。

封面图片来源:摄图网(图文无关)