每经记者|靳水平 每经编辑|陈俊杰

合盛硅业(603260,SH)此次将水电硅循环经济项目“落子”云南昭通。12月5日晚,合盛硅业公告称,公司与云南省人民政府签署战略合作框架协议,拟在云南昭通建设水电硅循环经济项目,具体实施内容包括年产80万吨有机硅单体(含配套80万吨工业硅、50万吨煤制有机原料)及硅氧烷下游深加工项目。

12月6日,合盛硅业相关人士在接受《每日经济新闻》记者采访时表示,选址云南昭通,主要是看重当地丰富的硅矿和原材料资源,以及电价优势。

项目分两期建设

此次在云南昭通建设的合盛硅业昭通水电硅循环经济项目分两期实施。其中,一期建设年产40万吨有机硅单体(含配套40万吨工业硅)及硅氧烷下游深加工项目;二期建设年产40万吨有机硅单体(含配套40万吨工业硅、50万吨煤制有机原料)及硅氧烷下游深加工项目。

合盛硅业称,投建项目旨在主动打造水电硅材加工一体化产业布局,切实将昭通市清洁能源优势和优质硅矿资源优势转化为经济发展优势。

合盛硅业相关人士告诉《每日经济新闻》记者,云南昭通有丰富的硅矿和原材料,且当地电价有优势,公司首次落子云南,也是看重以上因素。有机硅行业是在增长的,此次也属于一个长期规划。该人士补充说,这个项目对于公司而言,属于扩产,但现在项目正处于前期,后续也将出可研报告和具体规划,“因为其实有很多个项目在里面,属于分期分类建设的”。

合盛硅业亦称,投资项目尚未经可行性论证,尚存在不确定性,尚需股东大会审议通过,尚未获得政府部门立项批准,所涉及土地尚未获得,项目实施存在不确定性。且项目并未正式投建,预计不会对公司2019年业绩造成重大影响。

上述合盛硅业相关人士表示,项目顺利投建以后,真正对产能影响或在两三年以后,其中包括对市场供需情况的影响。

记者注意到,合盛硅业是我国目前最大的工业硅生产企业,公司主要从事工业硅及有机硅等硅基新材料产品的研发、生产及销售。今年前三季度,公司营收为84.4亿元,同比下滑22.48%,净利润为22.46亿元,同比下滑61.66%。公司2019年半年报显示,合盛硅业旗下还有年产10万吨硅氧烷及下游深加工项目和年产20万吨硅氧烷项目正在建设中,项目分别投资为15.9亿元和42.7亿元。

行业存过剩现实

2019年上半年,全球有机硅市场需求虽然保持增长,但产品市场价格与去年同期相比下滑严重。

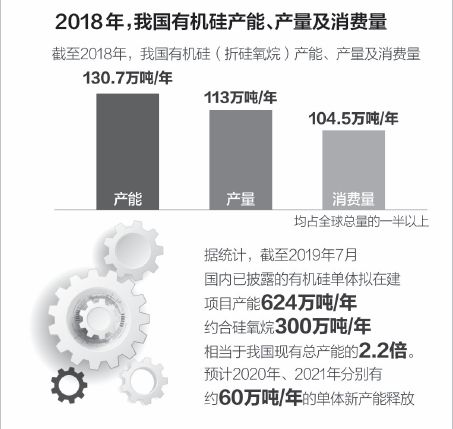

截至2018年,我国有机硅(折硅氧烷)产能、产量及消费量分别达到130.7万吨/年、113万吨/年和104.5万吨/年,均占全球总量的一半以上。但在快速扩张的同时,有机硅产业也出现新一轮产能过剩的风险。

据全国硅产业绿色发展战略联盟(SAGSI)统计,截至2019年7月,国内已披露的有机硅单体拟在建项目产能624万吨/年,约合硅氧烷300万吨/年,相当于我国现有总产能的2.2倍。预计2020年、2021年分别有约60万吨/年的单体新产能释放,2022年之后至少还有150万吨/年的计划新产能。

卓创资讯分析师张莹莹向《每日经济新闻》记者表示,有机硅走势在2016年至2018年表现较好,2018年到达顶峰,今年价格有一定的下行。“接下来有机硅在一两年内还是会维持在低位,价格不会出现大起大落的情况,现在有机硅(DMC)价格大概在17000元/吨左右”。

张莹莹指出,在2016年到2018年行情较好的时候,有机硅投建计划比较好,这些计划的实施,将会对过剩的产能形成叠加。现有的产能消化没有跟上扩张步伐。“但是,一些龙头有机硅企业在产能过剩时,它的开工率是下降的,通过开工率来调整供需关系,同时,这些企业也会选择拓展下游客户来进行风险对冲”。

张莹莹表示,随着目前有机硅价格在低位运营,很多企业之前的投资计划或许会搁浅,看到利润降低可能会转投别的项目。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。