经历2018年准备金下调“释放”利润仅仅一年后,保险公司今年可能又要进入因准备金“补提”而减少利润的周期了。

图片来源:摄图网(图文无关)

美好日子总是短暂的。

经历2018年准备金下调“释放”利润仅仅一年后,保险公司今年可能又要进入因准备金“补提”而减少利润的周期了。

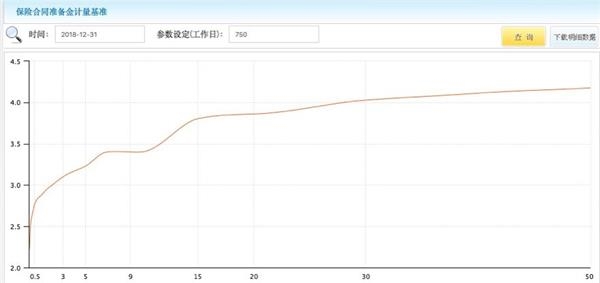

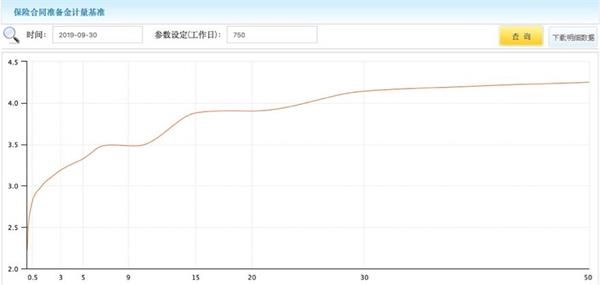

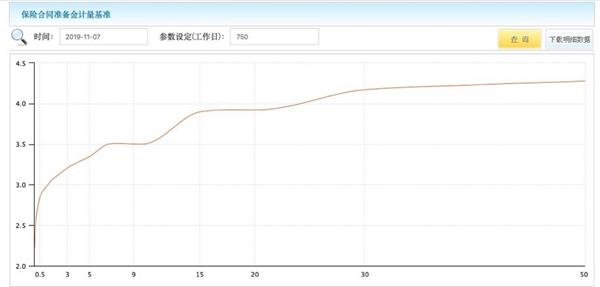

以往几年,特别是在2015年到2017年三年间,上市险企纷纷大幅补提保险准备金,成为利润不佳的主要影响因素。那几年补提准备金的主要因素,是传统险准备金的折现率下行,而造成折现率下行的主要是基准的750天移动平均国债收益率曲线下移。

2019年则有所不同。上市险企补提准备金压力,倒不是折现率下行,事实上今年以来的折现率曲线仍在上移,更多的是因为重大疾病发生率等因素变化。

由于人身险合同的长期性,保险公司需要计提准备金,以应对未来赔付等支出所需。而准备金计提多少,是精算评估出来的,过程中需要对多个因素做出精算假设,包括折现率/投资收益率、死亡率、发病率、退保率、保单红利假设及费用假设等。

同时,准备金计提也不是一成不变的,要根据最新情况进行调整。一般而言,险企会在资产负债表日根据最新信息对上述假设重新进行估计,以评估准备金计提得够不够。如果综合下来发现,准备金还不够,则需要按照差额,对其进行“补提”;如果准备金多了,就进行“释放”。

今年前三季度,上市险企中的中国太保和新华保险都增加了保险准备金,这对其当期盈利产生一些负向影响。

其中,中国太保表示,在9月30日重新厘定各项保险合同准备金的有关假设后,增加2019年9月30日保险合同准备金等保单相关负债合计约37.42亿元。相关变动计入利润表,即,增加准备金,减少前三季的利润总额合计约37.42亿元。

新华保险也在9月30日对准备金的各项精算假设进行重新评估,最终减少2019年9月30日寿险责任准备金7.83亿元,增加长期健康险责任准备金27.65亿元,总体减少前三季度税前利润合计19.82亿元。

从往年情况看,在重新评估各因素后,上市险企以“补提”准备金的情况居多。2012年-2014年,A股彼时的四大险企因变更精算假设而补提的准备金都几十亿元水平,2015年补提大幅增加至420亿元,2016年补提金额更达到592亿元。

之所以关注准备金的变化,原因在于准备金变化会对险企的当期利润造成直接影响:补提准备金,当年利润减少;反之亦然。同时,这是近年除投资收益以外,对险企每年利润造成影响的一个主要原因。

比如,2016年四大险企解释净利润下滑时,就将传统险准备金方面的变化作为一个主要原因。2016年,四大险企合计净利润985亿元,同比下滑14.5%,其中的国寿、太保、新华都有三到四成的盈利下降。

而从2017年开始,准备金对险企的盈利负面影响有所好转。数据显示,A股当时4家险企2017年末变更精算假设而补提的准备金合计为585.22亿元,低于2016年的准备金补提金额,对2017年利润的负面影响减弱。2017年四大险企净利润增速都已转正,各家增幅在8.9%~68.6%之间,合计净利润1413亿元,同比大增43.51%。

到了2018年,准备金不再补提而是进入了释放阶段,对利润形成正面“贡献”。其中,中国人寿释放了准备金30.7亿元,中国太保和中国人保的准备金也都有所释放。中国平安未释放准备金,其做法稍有不同,当评估下来发现准备金不够时进行补提,而准备金计提多了的时候,则不调整。

对比往年,今年的险企重新补提准备金,主要原因并非往年的折现率下行。

其实,折现率的基准曲线今年以来还是上行的。券商中国记者提取的数据显示,三季度末基准曲线较年初上行了最多11.5个BP,并还有上行的态势,11月7日曲线较年初上行了多至14.2个BP。

折现率并未下行,因此这并不会造成准备金的补提压力。根据上市险企发布的信息,准备金补提主要源自发病率等因素变化。

以今年三季末补提准备金的险企来说,新华保险披露大幅补提长期健康险准备金:增加长期健康险责任准备金27.65亿元,减少寿险责任准备金7.83亿元。

另外,中国人保方面也表示,有计划在今年四季度重新评估重疾发生率等假设,可能会增提准备金,对利润形成负面影响。人保寿险总裁傅安平在近日中国人保开放日上谈及利润增速持续性问题时表示,第四季度准备对精算假设做一些回顾,根据实际发生经验,计划对重病发生率和一些个别指标进行调整,这些调整会减少一些利润。