每经记者|王海慜 每经编辑|何建川

昨天,万达信息、晶瑞股份都因为各自的原因涨停,不过投资者如果当天能买入两家公司的可转债的话,收获的不止是一个10%的涨停板。当天,两只正股分别对应的转债万信转2、晶瑞转债的涨幅分别高达13.33%、12.45%。

不过,也不是所有的可转债,在任何时候都可以获得超越正股的涨幅。有可转债分析师指出,转债的涨跌幅不是完全与正股线性相关的,需要结合正股基本面、转股价、股东转股诉求等条件综合分析。此外,当转债的转股溢价率较高时,其对正股的跟涨能力也会较弱。

万达信息绝对是最近几天市场上的一只短线牛股。受中国人寿连续增持影响,在短短5个交易日内,万达信息股价最高上涨超过40%。

另外,受外围消息影响,光刻胶概念股晶瑞股份昨天也涨停。不过就短线操作而言,昨天买入正股还不是最好的选择。

投资者如果昨天能买入两家公司的可转债的话,收获的不止是10%。当天,两只正股分别对应的转债万信转2、晶瑞转债的涨幅分别高达13.33%、12.45%,均跑赢正股超过两个百分点。今日早盘,受正股带动,万信转2也有冲高的动作。

对于万信转2、晶瑞转债昨日超过正股的表现,某券商金工分析师向《每日经济新闻》记者表示,可转债没有涨跌幅限制,两只转债的正股昨天都涨停了,转债比正股涨得多。

回顾今年以来的行情,可转债单日“暴力拉伸”的情形并不罕见。例如,8月19日,特发转债曾一天大涨23.37%。而在今年一季度A股行情最热的时候,这样的“暴力拉伸”就更常见。例如,特发转债曾在2月25日当天大涨36.25%,这让一天最多只能上涨10%的正股望尘莫及。

据了解,可转债在交易规则上和A股股票有所不同,例如,除了科创板外,主板(不包括ST股票)、创业板的股票有单日10%的涨跌幅限制,ST股票为5%的涨跌幅限制。而可转债没有涨跌幅限制,并且实行T+0交易。

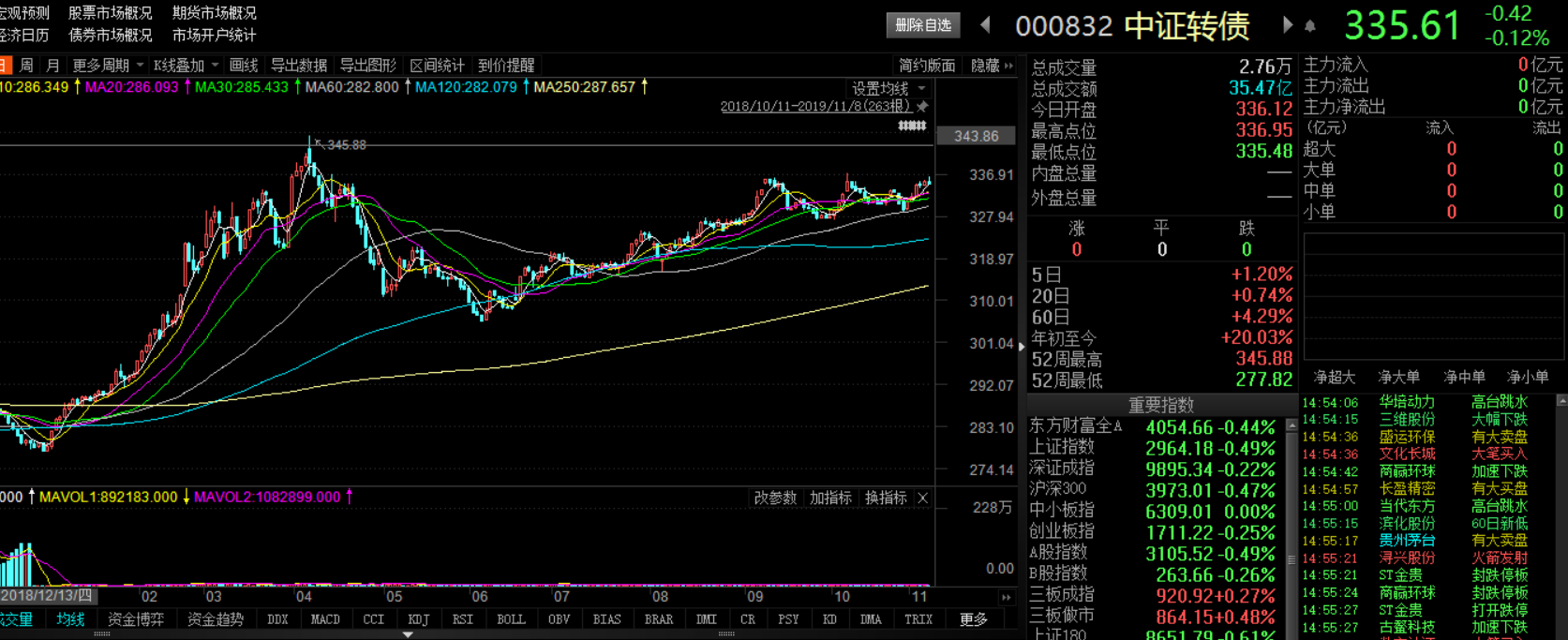

中证转债今年来的市场表现

可转债是兼具股票和债券两大特性的金融产品,在市场走牛的时候,可转债的表现可能会不输于正股。今年以来,可转债市场表现不俗。

据Choice数据显示,截至今日收盘,中证转债指数年内累计上涨20.03%, 跑赢上证指数1个多百分点。

虽然昨天上述两只转债确实风光了一把,不过需要投资者注意的是,也不是所有可转债在任何时候都可以获得超越正股的涨幅。

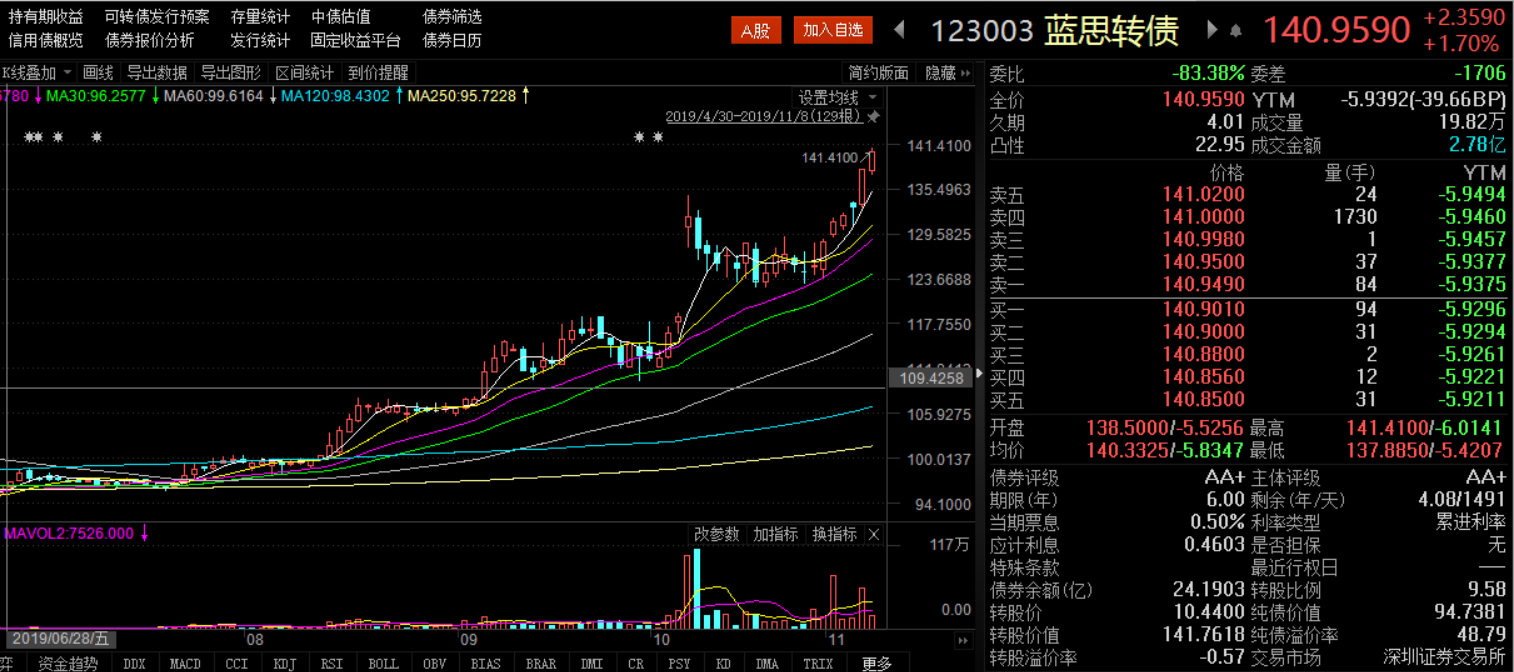

蓝思转债今年下半年以来的市场表现

比如,蓝思科技是今年苹果产业链里的一只牛股,下半年以来公司股价已经翻倍,不过同期蓝思转债的表现却明显跑输正股,区间涨幅只有40%左右。

另外,单只转债单日的表现也可能会明显跑输正股。比如去年7月25日,蓝色光标当天“一字”涨停,但同日蓝标转债的涨幅只有2.93%。

事实上,之前蓝标转债的走势一直就偏弱。在2018年一季度,蓝色光标曾有过一波涨幅超40%的行情,但同期蓝标转债的最大涨幅只有6%。直到去年9月10日,蓝色光标公告称,将蓝标转债的转股价从9.79元/股大幅下修至5.29元/股,蓝标转债的走势开始有所起色。今年来,蓝标转债已经先后两次下修转股价,从5.29元/股下修至4.28元/股,而这也成了蓝标转债今年表现不输正股的催化剂。

上海某私募人士提醒,虽然有时候可转债的市场弹性大于A股,但短期溢价太高,场内的人会砸盘,转债的价格就会出现大幅波动。

比如,特发转债曾在今年2月25日大涨36.25%,但在第二天空头就还以颜色,当天特发转债大跌26.34%,几乎把前一天的涨幅全部抹去。

借着前几日持续大涨的势头,今年7月2日,泰晶转债在惯性冲高后便上演大跳水,如果投资者当天在高位买入,当天就被套30%。另一只可转债嘉澳转债也曾在当天上演猛烈的“过山车”行情。

泰晶转债今年7月初的“过山车”行情

不过,可转债的暴涨暴跌,也会受到规则限制。根据上交所的《上海证券交易所证券异常交易实时监控细则》规定,无价格涨跌幅限制的其他债券(如可转债)盘中交易价格较前收盘价首次上涨或下跌超过20%(含)、单次上涨或下跌超过30%(含)都将实施盘中临时停牌。

事实上,在不少业内人士看来,可转债是一个相对复杂的投资品种。某大型券商可转债研究员向《每日经济新闻》记者表示,可转债的涨跌幅,不是完全与正股线性相关的,需要结合正股基本面、转股价、股东转股诉求等条件综合分析。

去年曾发行过可转债的一家上市公司的董秘向《每日经济新闻》记者表示,“投资者在投资可转债的时候,需注意转股价,如果转股价高于正股价,那么转债的价格就是虚高的。”

以上述蓝思转债为例,今年7月11日,蓝思转债的转股价从10.46元/股下修为10.44元/股,相对当时的正股价,下修后的转股价仍然显得偏高。在今年三季度的大多数时间里,蓝思转债的转股价都要高于正股价。

这在相当程度上抑制了蓝思转债在三季度的表现。今年三季度,蓝思科技大幅上涨48.2%,相比之下,蓝思转债三季度的涨幅只有17.3%。而到了四季度,随着蓝思科技股价持续上涨,正股价终于站稳在10.44元/股的转股价之上,与此同时,蓝思转债的涨幅才逐步跟上蓝思科技的步伐。截至今日收盘,蓝思科技第四季度上涨39.5%,蓝思转债的涨幅为20.8%。

要判断可转债的价格是否虚高,有一个比较直观的指标:转股价值。当一只转债的转股价值小于100时,这意味着转股价高于正股价,投资者将可转债转股难以获得回报;当转股价值高于100时,这意味着转股价低于正股价,投资者转股可以获得相应回报。

另外,投资者在判断可转债的投资价值时,还需关注转股溢价率指标。该指标的计算公式为:(转债市场价格-转股价值)/转股价值×100%。

上海某大型券商可转债分析师向《每日经济新闻》记者表示,今年四季度之前,蓝色转债之所以不太跟涨正股,是因为蓝思转债此前有比较高的转股溢价率,所以跟涨能力很弱,“一般转股溢价率比较高的转债,其跟涨正股的能力会比较弱。这两者存在一定的反向关系。”

而从上述转股溢价率的计算公式来看,转股溢价率高的转债,其转股价值可能也会比较低。

当前转股溢价率较高的转债 数据来源:Choice数据

据Choice数据统计,截至今日收盘,转股溢价率排名前列的转债包括洪涛转债、顺昌转债、辉丰转债、航信转债、亚药转债、亚太转债等,这些转债的转股溢价率都超过100%。

另一方面,目前还有11只转债(比如圣达转债、晶瑞转债、安图转债、天马转债、蓝晓转债、万信转2等)的转股溢价率为负值,表明这些转债的市场价格相对其转股价值存在折价。

当前转股溢价率较低的转债 数据来源:Choice数据

有分析认为,虽然转股溢价率高,代表市场对该转债未来的预期较为乐观,但如果市场预期发生变化,那么转债价格可能在短期内受到正股价格调整和溢价率缩水带来的双重压力。

封面图来自摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。