此前大热的纪录片《美国工厂》和福耀玻璃的半年报,都或多或少地指向了这家公司的海外业务。除了美国工厂,福耀玻璃还有哪些海外工厂、外海公司?运营得又如何呢?

每经实习记者|赵李南 每经记者 郭荣村 每经编辑|文多

2019年7月24日,福耀玻璃位于美国俄亥俄州代顿市的生产工厂。

图片来源:马德林(美国分社)/中新社/视觉中国

10月30日,福耀玻璃(600660,SH)发布2019年三季报,公司前三季度实现营业收入156.34亿元,同比增长3.38%;实现归属于上市公司股东的净利润近23.47亿元,同比下降28.07%。

《每日经济新闻》记者注意到,三季报的净利润负增长有两方面的原因,其一是福耀玻璃的营业收入增长缓慢,其二是营业成本增幅较大。

其中营业成本的增幅较大,与福耀玻璃“新增海外饰件业务”有关,由此可见,福耀玻璃在海外市场的征战目前并非一帆风顺。

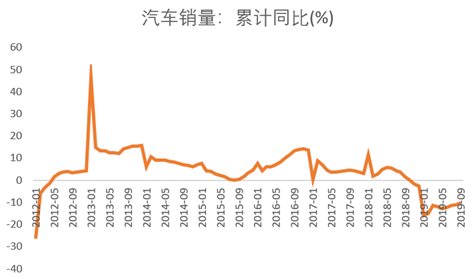

今年以来,汽车行业的景气度急速下降。据中国汽车工业协会的数据显示,今年1~9月,汽车产销量分别为1814.9万辆和1837.1万辆,产销量比上年同期分别下降11.4%和10.3%。

数据来源:东方财富Choice数据 制图:赵李南

福耀玻璃的主营业务是汽车玻璃的生产和销售,在下游不景气的背景下,今年福耀玻璃的营业收入增长也相应放缓。

2019年前三季度,福耀玻璃实现营业收入约156.34亿元,相比2018年增长了5.11亿元,增速为3.38%。

福耀玻璃营业收入缓慢增长的同时,其成本却有较大幅度的上升。2019年前三季度,福耀玻璃营业成本为97.82亿元,而去年同期约为86.68亿元,同比增加了约11.15亿元。

这11.15亿元的营业成本增加,成为福耀玻璃净利润下降的重要原因之一。

福耀玻璃并未在其三季报中披露关于成本增加的原因。但在2019年半年报中,福耀玻璃曾就营业成本上升解释道:营业收入增加,对应的成本增加,新增海外饰件业务处于整合期成本较高。

《每日经济新闻》记者以投资者身份与福耀玻璃的工作人员就前三季度成本增长原因进行了沟通。福耀玻璃工作人员表示:“营业成本上升的主要原因,是新收购的德国项目(德国SAM铝亮饰条资产)还处于整合期,对营收贡献还相对比较有限,但成本是产生了。”

今年2月底,福耀玻璃为进一步扩大汽车饰件规模,拓展汽车部件领域,福耀玻璃旗下FYSAM Auto Decorative GmbH以5883万欧元的价格购买了SAM automotive production GmbH(以下简称SAM)的破产资产,包括设备、材料、产成品、在产品、工装器具等。

对此,福耀玻璃在2019年半年报中称:“SAM是该领域技术能力全球排名领先的企业,拥有独特的技术专利。对SAM的并购整合将进一步强化福耀汽车玻璃的集成化能力,同时将拓展福耀的发展空间。”

此外,福耀玻璃的工作人员还向记者解释了另一个收入增幅比成本增幅低的原因:“我们本溪有两条浮法玻璃生产线投产,浮法玻璃比较特殊,(只)要是点火开始生产,就没有办法停产。我们的浮法玻璃是给汽车玻璃配套(供货)的,(但)目前汽车整车市场在下滑,(就导致了)浮法玻璃库存的增多,我们向外折价出售(浮法玻璃)。(但)我们生产的是汽车级的浮法玻璃,生产成本就会比较高。”

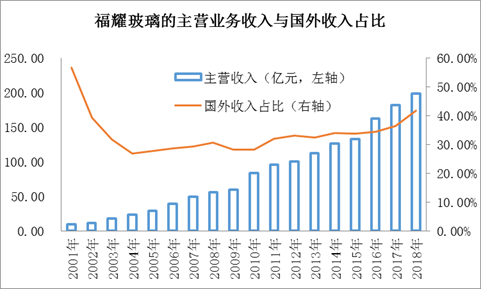

近年来,福耀玻璃的海外布局逐步加快。从2008年开始剥离建筑级玻璃业务开始,公司越来越重视海外业务,国外收入占比随之开始逐步上升,2018年福耀玻璃的国外收入已占到41.8%,2019年上半年则进一步上升至48.26%。

数据来源:公司年报 制图:赵李南

2007年以来,福耀玻璃先后设立了福耀韩国、福耀日本、福耀欧洲和北美配套等子公司。其中,福耀韩国和福耀日本主要是做销售业务,而福耀欧洲则是生产型企业。截至目前,福耀玻璃的投资已经遍布全球。包括韩国、德国、日本、俄罗斯、斯洛伐克和墨西哥。

《每日经济新闻》记者根据福耀玻璃的历年披露信息,梳理出了福耀玻璃的海外投资版图(如下图):

注释:北美配套100%控股美国A资产;福耀美国100%控股美国C资产和美国伊利诺伊。因此,是并表披露数据。

数据来源:公司年报

据福耀玻璃2019年半年报显示,除了福耀美国及其控制的两家公司明确披露了盈利情况外,剩余的福耀韩国、福耀欧洲、FYSAM饰件、SAM国际、SAM饰件、FYSAM斯洛伐克、FYSAM墨西哥和北美配套是亏损的,而福耀北美、福耀日本和福耀俄罗斯并未明确说明是否亏损。

《每日经济新闻》曾就福耀玻璃的海外子公司具体的利润数据向福耀玻璃发去《采访函》,得到的回答是:“这些数据不在半年报的披露范围之内。根据(披露)规则,需要到一定的资产比例或营收比例我们才会进行披露。现阶段没有到达披露的标准。”

半年报的披露规则中确实写明,净利润占比达到10%以上的子公司,才需要强制披露其利润等信息。

早在1994年,曹德旺就在美国的南卡罗莱纳州设立了福耀美国GGI公司,主要是为销售汽车玻璃。

曹德旺在专著《心若菩提》写道,当时曹德旺看重的是美国汽车玻璃销售的高额利润率。他发现,加拿大的TCG公司在美国经营汽车玻璃风生水起,其汽车玻璃每平方米进货价格为25美元~30美元,销售价格却是50美元~60美元,有100%的利润率。这使曹德旺下定决心要试水美国市场。

然而,事与愿违。福耀美国GGI公司成立后却一直亏损,至1998年,曹德旺关闭了美国GGI公司。他亲自赴美调查亏损原因,最后认为加拿大的TCG公司能够赚钱的重要原因是其规模效应。曹德旺在《心若菩提》中对亏损的原因这样描述道:“玻璃从中国运到美国后,从码头到仓库,拆卸、分包、装运、卸载,每一个环节,都有人工费用、运输费用的发生。如果体量够大,网点够多,这些费用就会被分解。”

第一次的试水失败,并未改变福耀玻璃继续拓展海外市场的决心。

2004年,福耀玻璃又在美国南卡罗来纳州筹建福耀北美,还是主做汽车玻璃的销售。但事情并没有想象的那样简单,福耀北美至2011年才开始实现盈利。

2014年3月17日,福耀玻璃独资组建福耀美国,注册资本1.6亿美元。同年,福耀美国成立了两家子公司——福耀伊利诺伊和美国C资产。福耀美国就是此前大火的美国纪录片《美国工厂》中的主角。

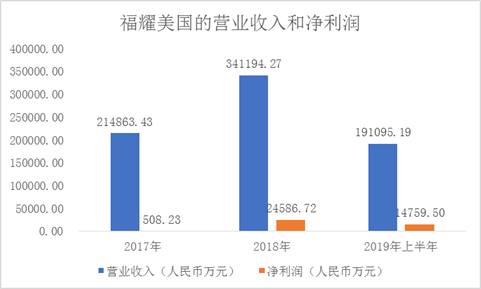

福耀玻璃历年年报数据显示,福耀美国成立后至2016年一直处于亏损当中,2017年开始扭亏为盈,当年实现净利润508.23万元,2018年这一数字约为2.46亿元。

数据来源:公司年报 制图:赵李南

在纪录片《美国工厂》里,曹德旺无奈地说了一句话:“美国工人效率低、产出低,不能管的,一管,他们就找工会去了。”

最终,福耀玻璃还是克服了种种中美之间的差异,让福耀美国成为了福耀玻璃海外布局版图上一颗耀眼的明星。

2011年,福耀俄罗斯成立。最初的俄罗斯项目规划分两期建设,第一期建设汽车安全玻璃项目,第二期建设浮法玻璃项目。

2013年9月,福耀俄罗斯项目一期工程举行竣工庆典,产能为400万平方米玻璃。

同年10月,福耀玻璃发布公告称,拟在俄罗斯设立俄罗斯浮法公司,并拟由该公司投资2.2亿美元建设浮法玻璃项目。目的是为了就近解决公司在俄罗斯投资建设的汽车玻璃生产项目的原材料供应,降低成本。然而截至2018年年报披露时,俄罗斯浮法公司却仍未成立。

2015年福耀玻璃在港股上市,总计募集了60多亿港元,福耀玻璃计划用约30亿港元的资金建设俄罗斯的项目。

如此大手笔投入的计划,源于福耀玻璃看好俄罗斯市场的前景。福耀玻璃在港股上市文件中称:“俄罗斯汽车玻璃的需求量由2009年的6.9百万平方米增长至2013年的13.4百万平方米,复合年增长率为18.0%”

然而,从2014年开始,俄罗斯经济出现了各种问题,先是原油价格下跌,随后是卢布汇率下跌,更雪上加霜的是美国对俄罗斯实施了经济制裁。

福耀玻璃的俄罗斯项目总体上看有点“雷声大,雨点小”的味道。据福耀玻璃在香港上市的招股文件显示:公司“于俄罗斯的投资及业务规模非常小,于2012年、2013年及2014年,俄罗斯的产品销售额占总收入的(比例)不足1%”。

《每日经济新闻》记者曾就“福耀俄罗斯项目推进的进展情况”、“是否考虑退出俄罗斯”等问题向福耀玻璃进行采访。公司工作人员向记者回答道:“还是以报告(半年报)为准,达到了披露标准后,我们会在报告中对它进行描述的。俄罗斯项目现在是正常运营的。”

福耀俄罗斯项目路漫漫,福耀玻璃还需上下求索。《每日经济新闻》记者查阅福耀玻璃历年年报后发现,福耀俄罗斯成立至今一直处于亏损中。

如今,在国际市场上能够与福耀一争高下的只有日本的旭硝子。其他的强劲对手,如圣戈班、板硝子等都被福耀一一超越。

福耀玻璃港股上市文件披露,在2013年的全球汽车玻璃市场份额排名上,旭硝子市场占有率为22%,福耀玻璃以20%紧随其后。

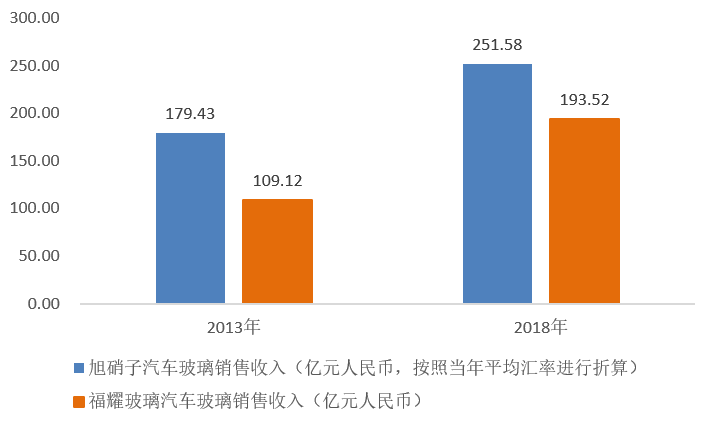

2018年,日本的旭硝子的汽车玻璃销售收入为3973亿日元,折合人民币约为251.58亿元,而2018年福耀的汽车玻璃销售收入为193.52亿元。

虽然说福耀与旭硝子相比仍然有近60亿元的差距,但福耀玻璃追赶的速度在加快。5年前的2013年时,旭硝子的汽车玻璃营业收入为2996亿日元,按照当年的年平均汇率简单计算,折合人民币为179.43亿元。2013年福耀的汽车玻璃销售收入为109.12亿元。2013年至2018年这五年时间里,福耀玻璃的营业收入增长了77%,而旭硝子仅增长了约33%。

数据来源:福耀玻璃香港上市文件、年报;旭硝子官网公告

制图:赵李南

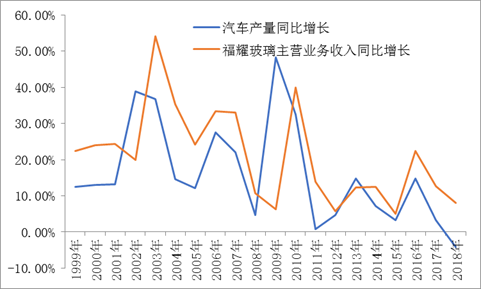

福耀玻璃的下游是汽车产业,可以这样讲,汽车产业的兴衰可以决定福耀玻璃的兴衰。在汽车业整体乏力的背景下,福耀玻璃2019年前三季度的营业收入增速仅为3.38%。

《每日经济新闻》记者梳理后发现,中国的汽车产业增长速度与福耀玻璃的主营业务收入增速高度相关。

数据来源:国家统计局及福耀玻璃年报

制图:赵李南

中国汽车工业协会统计显示,2018年中国汽车产销量分别为2780.92万辆和2808.06万辆,分别同比下降4.16%和2.76%,是自1990年以来首次出现年度负增长。

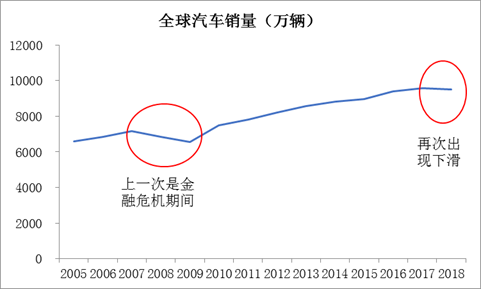

记者注意到,全球的汽车销量也在下滑,而上一次全球汽车销量的下降是十多年前的事了,出现在2008年的金融危机期间。

根据世界汽车组织(OICA)的数据显示,2018年全球汽车销量为9506万辆,而2017年的销量则为9566万辆。

数据来源:世界汽车组织(OICA)制图:赵李南

对于汽车产业的前景展望,福耀玻璃在其2019年的半年报中表示:“2018年美国每百人汽车拥有量超过80辆,欧洲、日本每百人汽车拥有量约50至60辆,而中国每百人汽车拥有量仅约17辆。随着中国经济的发展,城镇化水平的提升,居民收入的增长,消费能力的提升以及道路基础设施的改善,中国潜在汽车消费需求仍然巨大,从人均GDP和汽车保有的国际横向比较看,中国中长期汽车市场仍拥有增长潜力,为汽车工业提供配套的本行业仍有较大的发展空间。”

展望未来,汽车产业究竟如何犹未可知。福耀能做的就是踏实地向全球的第一迈进,早日重塑全球汽车玻璃产业的竞争格局。

文中部分重要公司全称对照:

福耀北美:福耀北美玻璃工业有限公司

福耀美国:福耀玻璃美国有限公司

福耀伊利诺伊:福耀玻璃伊利诺伊有限公司

美国C资产:福耀美国C资产公司

福耀俄罗斯:福耀玻璃俄罗斯有限公司

俄罗斯浮法公司:福耀俄罗斯浮法玻璃有限公司

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。