历时半年的格力股权争夺战,终于落下帷幕!

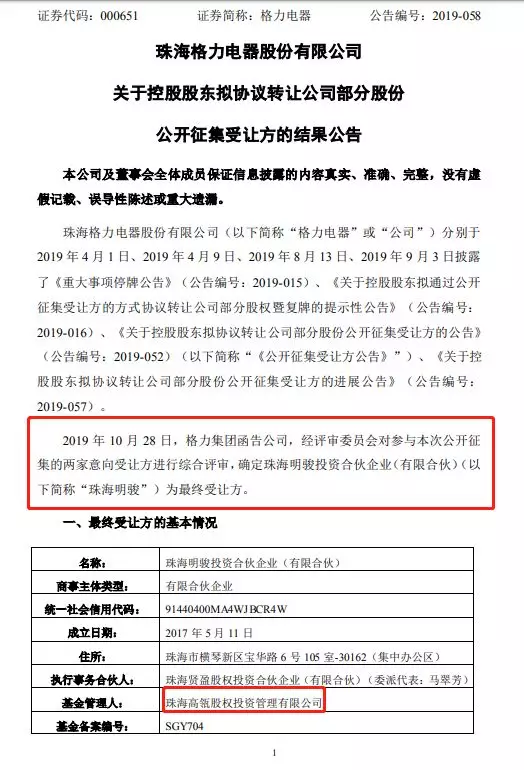

10月28日晚间,格力电器发布公告称,格力电器最终选定珠海明骏投资合伙企业(有限合伙)作为格力电器15%股权转让的受让方。

天眼查数据显示,珠海明骏成立于2017年5月,背后即是知名私募高瓴资本。高瓴的胜出,也意味着其最大的对手厚朴投资铩羽而归。

国盛证券在研报中指出,有三大预期可以关注:

第一,分红率预期提升:由于新的股东入主格力定价至少400亿以上,是大笔的投资现金流支出,后续大股东对格力的分红要求可能也会比较高,可以预期未来格力的分红率将有所提升。

第二,股权激励计划推出:转让的方案中明确提出,要求对方出具改善上市公司治理结构和激励机制的具体措施,且意向受让方应有助于促进上市公司持续发展,改善上市公司法人治理结构。后续公司管理层和公司股东的利益会更加趋于一致。

第三,改变国企性质,更加灵活:尽管国资委对格力电器干预较少,但是格力的国企属性仍在经营的灵活性上低于同行业的民企,股权转让事件无论接手,格力的经营都将更为灵活。

丨格力股权花落高瓴,400亿争夺战落下帷幕

作为家电行业的龙头企业,格力电器2018年净利高达262亿元,账上曾一度躺着近千亿现金,其控股权一直吸引着无数资本的亲睐。

今年4月8日,格力电器发布公告,以公开征集受让方的方式协议转让部分股权,备受市场关注。公告出炉后,曾吸引百度、淡马锡、高瓴资本、厚朴投资在内的25家机构参与。

由于此次格力转让涉及15%股权,事关格力电器的控股权,股权价值更是高达424亿元,所以格力对于此次股权转让的受让方可谓层层筛选、严格把关。

在5月22日的意向投资者见面会上,董明珠曾明确表示:“格力需要的是真心诚意愿意帮助格力电器发展的企业”,“此次交易绝不接受野蛮人参与”。

9月2日,格力电器股权转让终于进入“二选一”决赛阶段,珠海明骏和格物厚德两家受让方完成提交受让申请材料,并足额缴纳缔约保证金63亿元。

其中,珠海明骏是高瓴资本旗下的投资公司,而格物厚德的大股东则是厚朴投资。

值得注意的是,两大机构在股权争夺战中,厚朴似乎有备而来,相对也更为高调。厚朴旗下格物厚德在8月1日率先在中基协完成了私募基金备案;9月9日,珠海明骏也在中基协完成了备案,这意味着两大机构对格力股权“虎视眈眈”。

9月18日,市场一度传出工商银行向厚朴投资组建投资联合体投入了约人民币20亿元资金,协助厚朴投资参与格力项目的竞标,似乎加大了厚朴的砝码。

不过,最终格力股权还是花落高瓴。

10月28日晚间,格力电器发布公告称,格力电器最终选定珠海明骏投资合伙企业(有限合伙)作为格力电器15%股权转让的受让方。

根据此前的股权转让方案,确认珠海明骏为最终受让方后,并最终签署《股份转让协议》报由国有资产监督管理机构及其他有权政府部门批准生效。

丨二级市场投资格力,已大赚近20亿

官网显示,高瓴资本成立于2005年,由张磊创立,专注于发现价值,创造价值,是亚洲最大的投资机构之一。据了解,高瓴目前资产管理规模超过600亿美金。

过去十多年来,高瓴投资了一大批市场上家喻户晓的优秀公司,其中包括:腾讯、京东、美团点评、爱奇艺、滴滴、Uber、Airbnb、Traveloka、百丽国际、Peet’s Coffee、百济神州和药明康德等。

值得注意的是,高瓴其实一直就看好格力,很早就在二级市场投资了格力。

早在2016年一季度末,高瓴资本-HCM中国基金买入4536万股格力股票,成为格力第九大通股东。2016年四季度末,高瓴资本加仓格力509.6万股,持股数量升至5045.71万股,升至第八大流通股东,并且一直持有至2018年一季度。

这期间,格力电器的股价从16元/股左右,一直涨至50元/股,涨了接近3倍。

2018年二季度,高瓴减持504万股格力。最终,高瓴持有4339.64万股,一直至格力今年半年报,位列第八大股东。

从持股来看,高瓴一直坚定看好格力,并且投资格力也给高瓴带来了丰厚的回报。按照2016年一季度股价来算,高瓴至少赚了3倍有余,金额接近20亿元。

此番成功购入格力股权后,高瓴将其投资格力的筹码加大了10倍,格力的未来,显然备受市场期待。

丨高瓴助力格力,资源优化配置

作为一家公司治理和国企改革的典范公司,格力的混改一直备受市场关注。

1996年,格力电器通过换股上市,公司从一家地方国企成为国有上市公司,通过资本市场的洗礼,格力电器公司治理愈加规范,市场开始发挥积极作用。

2005年起,格力电器一跃成为全球空调行业龙头。并且自2005年以来,格力连续14年领跑全球家用空调市场,中央空调连续7年保持全国销量第一,始终保持强大的市场竞争力

2006年起,控股股东格力集团不断降低对格力电器的持股比例,从最初的50.28%绝对控股降至此次混改前的18.22%,格力电器进行通过股权分置改革,引进战略投资者,逐步建立现代企业治理结构,逐渐发挥市场在资源配置中的决定性作用,公司盈利和创新能力不断增强。

值得注意的是,格力的两次股改逐步打破“铁板一块”的国有所有权格局,建立起适应市场发展的现代企业管理制度,摸索出一套创新发展的“格力模式”。

在董明珠等核心管理层的带领下,2009~2018的10年间仅凭借空调主业,格力的收入增长近5倍,净利润增长近9倍,创造了业绩长牛的“神话”。

截至2018年末,格力已经成为一家市值超3000亿元、年营收超2000亿元、净利润达到260亿元的制造业标杆企业。

业内人士表示,此次珠海明骏完成格力电器的股权受让,不仅为珠海市国资委创造收益,保障了国有资本权益,壮大了国有资本力量,更为国有资本布局国家战略领域、保障和改善民生等,提供了有力支撑。此外,珠海明骏的出资人高瓴资本参与此次混改,有助于发挥资本在资源优化配置中的重要作用。

值得注意的是,梳理高瓴资本的过往投资案例,不难发现,无论是投资腾讯还是京东,其基本上都是财务投资为主,不干扰现有管理层的经营,在企业原有核心竞争力的基础上提升业务增量,从而为企业创造稳健且有活力的发展前景。

券商中国 许孝如

封面图来源:视觉中国