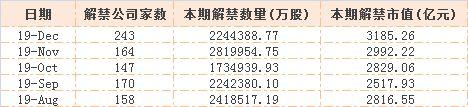

数据统计显示,即将到来的11月,有2992亿市值股权将陆续解禁。记者粗略统计发现,从今年9月份开始,A股上市公司的解禁家数明显增多,不仅如此,沉寂已久的机构投资者,特别是创投机构开始取代解禁大军中定增机构的位置,成为主力。

每经记者|任飞 每经编辑|肖芮冬

相比于A股10月2829亿的解禁市值,接下来的11月更甚——Choice数据统计显示,有2992亿市值股权将在月内陆续解禁。

与此前解禁股份类型大多来自定增不同,11月的164家待解禁上市公司中,有44家解禁股份类型属于首发原始股东,与定增类基本持平(45家);且在首发原始股东中,来自机构方面特别是创投机构的占比,明显比10月密集。

这意味着,进入11月,具备充足获利空间的创投持股机构或成为减持主力。有分析表示,当前A股IPO进程加快下的标的稀缺效应式微,对于部分身陷标的市值破发且自身流动性堪忧的机构而言,亏损减持已抽身或是大概率事件。

本周内,受解禁压力的影响,相关个股纷纷挂出跌停,有解禁压力大的个股曾在本周前两个交易日连续跌停。

铭睿博通投资管理有限公司高级投资经理郭厚利对《每日经济新闻》记者表示,四季度将再次掀起新一轮解禁潮,“与年初以定增机构配售股份解禁为主的上一波解禁潮不同,本轮的解禁压力已从一级半市场再次向一级市场过渡。”

记者粗略统计发现,从今年9月份开始,A股上市公司的解禁家数明显增多,不仅如此,沉寂已久的机构投资者,特别是创投机构开始取代解禁大军中定增机构的位置,成为主力。

Choice数据统计显示,今年10月,A股上市公司中有147家面临股东解禁。其中,由定向增发机构配售股份为主导的共计59家,该解禁股份类型占比最高,为40%。而在接下来的11月,在所有164家解禁公司中,定向增发机构配售股份为主导占比已回退至30%。

值得注意的是,此前占比较小的首发原始股东限售股份类型,在11月直逼定向增发机构配售股份类型。不仅如此,在首发原始股东中,来自机构方面特别是创投机构的占比明显比10月份更为密集。

相比于10月份首发原始股东中多数为个人投资者,在11月的相关公司解禁股东明细中记者发现,部分创投机构将解禁的股份已经超过所有解禁数量的40%以上,且所有待解禁股东均为创投及其他机构在其上市前所持有。

如迈为股份最新解禁日期统计为2019年11月11日,本次解禁数量1591.89万股,全部可实际流通,占总股本的30.61%。其中,解禁股东明细中,苏州金茂新兴产业创业投资企业(有限合伙)、吴江东运创业投资有限公司、上海浩视仪器科技有限公司、苏州吴江创迅创业投资有限公司和苏州市吴江创业投资有限公司,共同组成本次减持的队伍。

招股说明书记载,这五家机构均在迈为股份完成股改前的增资计划中进入,上市前曾承诺12个月的限售期。尽管目前公司仍未公告股东预减持的计划,但市场情绪似乎已经对其有所反应——10月以来,虽然公司给出前三季度预增,但股价也从月初的168.50元/股阶段高位连续下跌,截至今日收盘报137.15元/股,区间跌幅达18.61%。

有业内人士指出,由于目前创投机构在A股上市公司的渗透率越来越高,部分持股占比较高的个股应是投资人抵御解禁后大股东减持的重点。郭厚利告诉记者,定增持股尚有托底价,“但始终是二级市场的既有价格,即便在参与时有所折价,但如果获利盘不高,一般不会选择抛售变现”。不过他指出,公司在上市前的估值已经被一级市场推高,“事实上,从机构投资项目上市之日起,即便按照发行价卖也有得赚”。

可见,在成功上市之后,一级市场的创投股东赚钱效应就已经阶段性显现,但毕竟只有把股份减持获利了结之后,才算真正退出。那么留给上市公司的股价冲击就显而易见,特别是对减持底价没有实际要求的他们而言,从发行价到现价之间都是他们的操作范围。

不过,当前的市场行情或许并不如太多创投机构想象中的那样乐观,突出表现为,部分解禁个股的股价已经跌破发行价,投资回报的空间被进一步压缩。

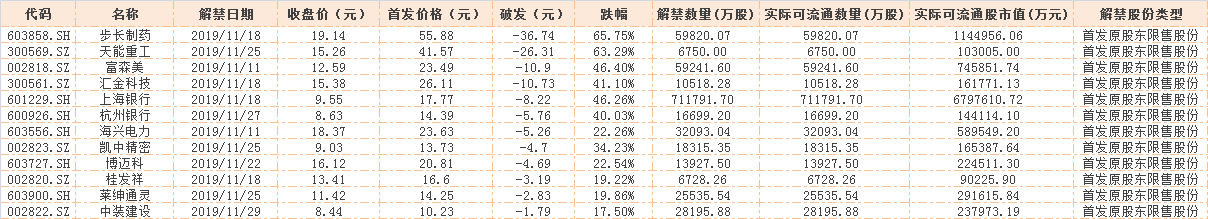

据Choice统计,11月内有164家上市公司面临解禁。在这些公司当中,有一半数量的公司股价目前已经跌破发行价。其中,创投机构股东扎堆的首发原始股东限售股份解禁类型的有15家,占破发公司数量的18.29%。具体来看,步长制药破发幅度最大,公司首发上市价格55.88元/股,目前已跌至19.14元/股,跌幅为65.75%。此外,天能重工、富森美和汇金科技破发幅度靠前。

在已破发的公司解禁股东持股明细中,每经记者注意到,已有投资机构的投资账面出现亏损。如步长制药本次解禁股东之一,西藏丹红企业管理有限公司(以下简称西藏丹红),本次解禁的股份数量为2040.84万股,按照当前收盘价计算,总市值大约在3.91亿元。而根据招股说明书记载,步长制药在2014年5月进行股权转让时,西藏丹红曾以4.55亿元的价格受让大中宏宇(有限合伙)股份。由此可见,如果股价在实际解禁时仍无增长,显然不是获利退出的时机。

从步长制药的投资者关系中不难发现,这批即将解禁的机构持股方均与公司承诺,在上市后三年内不出售股份。然而,对于一家投资机构而言,叠加上市前的投资周期和解禁期限,动辄五年以上的等待却颗粒无收显然难以接受。特别在当下的股权投资中,不少投资机构的收益率其实并不理想,投资回报数不达1倍的大有人在。

在此之前,记者就从一些投资机构处了解到,二级市场的持续下跌,已经带给一级市场非常大的焦虑传导,“即便上会也不一定能通过,上市了能有几个涨停板也是未知数”。有机构人士告诉记者,企业上市心切,但投资机构追求稳妥的退出收益,有时候不得不协商出一份所谓的“调整上市计划”材料,就暂停申请IPO进程,只求能赶在行情好的时候再上车。

然而,这背后体现出的依然是A股IPO进程加快下的标的稀缺效应式微。对于已经遭遇破发却依然在二级市场上寻求退出以获取回报的投资人来说,投资环境欠佳极有可能促使他们提早抽身。

事实上,由于此前追风口式的“烧钱”投资,投资机构的钱大多是赢得喝彩输了未来。泡沫褪去后,时下的募资困境已经迫使他们想尽一切办法回笼资金。对此,有投资界人士表示,可以让渡部分“稀缺性溢价”为可能的破发做兜底,但他表示,此做法目前尚在科创板的超额配售选择权的配合下才可实现,目前在A股其他领域内,如果投资标的市值亏损严重,自身机构又身陷流动性制约,极易催生此类创投股东的亏损减持动机。

封面图片来源:摄图网

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。