10月17日晚间,首家“H+科创板”生物医药企业上海昊海生物科技股份有限公司(下称“昊海生科”)发布首次公开发行股票并在科创板上市发行公告,本次发行价格为89.23元/股,拟公开发行不超过1780.00万股,依据本次价格确定的最终战略配售数量为2,452,419股,占本次发行总数量的13.78%。

昊海生科此次发行是科创板市场首单国际投行以跟投方式参与战略配售。作为《外商投资证券公司管理办法》发布实施后证监会核准的首家外资控股证券公司,昊海生科的保荐机构瑞银证券也成为首家参与科创板IPO战略配售的国际投行。此外,昊海生科高级管理人员、核心员工积极参与本次战略配售,已通过长江财富-昊海生科员工战略配售集合资产管理计划初始认购178万股,募资共计1.94亿元,最终获配1,780,000股,获配金额近1.59亿元。

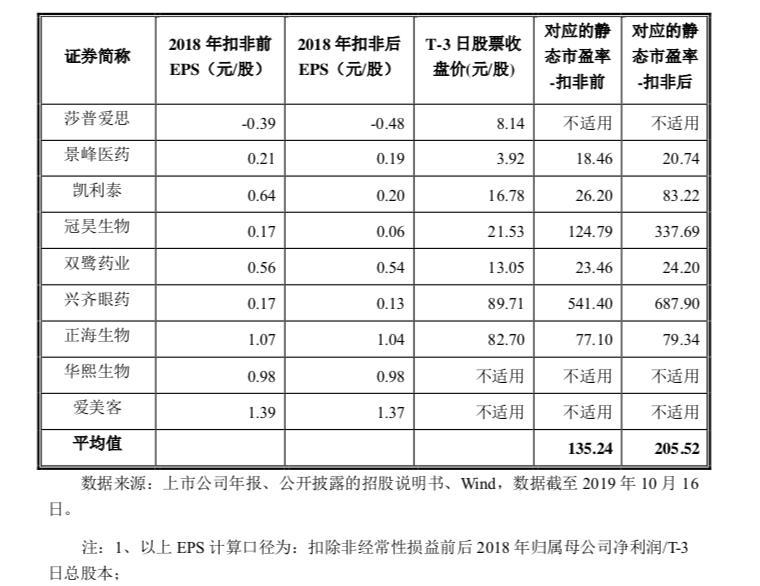

昊海生科所在行业为医药制造业(C27)。公告显示,昊海生科和保荐机构瑞银证券根据初步询价结果,并综合考虑发行人所处行业、市场情况、可比公司估值水平、募集资金需求等因素,协商确定本次发行价格为89.23元/股,对应的公司2018年扣除非经常性损益前后孰低的摊薄后市盈率高于2019年10月16日(T-3日)中证指数有限公司发布的行业最近一个月平均静态市盈率33.07倍,低于同行业可比公司平均静态市盈率。

不过,相比H股,昊海生科此次科创板的发行价格和市盈率出现明显的溢价。对此,有分析人士指出,不同的资本市场上,由于市场环境、交易制度、投资者结构有很大的差异,对同一家公司的估值定价、配售、交易体系也就有了明显的区别,有溢价是正常的。这种情况不仅存在于A股和H股市场,在境外其他资本市场也同样存在。

就A股和H股的估值定价差异,一般认为主要有以下几点原因:A股和H股市场投资者的估值基础不同,主要体现两个市场所处的实际利率水平不同、两地投资者的风险偏好程度不同等等;两地市场股票的流动性也有差异,特别是部分H股公司由于在香港的流通盘占总股本比例较小,股票交易不活跃,换手率不高,加剧了流动性不足的问题。

根据《发行安排及初步询价公告》中规定的有效报价确定方式,在按剔除原则剔除之后,报价不低于发行价89.23元/股的279家网下投资者管理的3,731个配售对象为本次网下发行的有效报价配售对象,对应的有效申报拟申购数量为680,360万股,申购倍数为634.90倍。

昊海生科网上网下申购将于10月21日开放,网下发行申购时间为当日9:30-15:00,网上发行申购时间为当日9:30-11:30,13:00-15:00。网上发行申购简称为“昊海申购”,申购代码为“787366”。网上网下回拨机制启动前,网下初始发行数量调整为10,755,581股,占扣除最终战略配售数量后发行数量的70.08%;网上初始发行数量为4,592,000股,占扣除最终战略配售数量后发行数量的29.92%。最终网下、网上发行合计数量为15,347,581股,网上及网下最终发行数量将根据回拨情况确定。

值得一提的是,根据上海证券交易所官网,截至10月17日,科创板处于已受理企业共165家,按照证监会行业分类归属于医药制造业的企业有23家,占比近14%。其中,在截至目前的已受理和已挂牌科创板医药企业中,昊海生科2018年营业收入及利润均排名领先。

自科创板推出以来,其市场化定价机制一直广受关注。截至10月17日,38家已发行及正在发行科创板公司平均发行市盈率达63.6倍。其中,8家医药/器械企业平均发行市盈率达100.5倍,无疑是科创板中的“香饽饽”。而38家已发行及正在发行科创板公司中,市盈率最高公司为微芯生物,高达467.5倍。

对于科创板企业发行时是否存在高估值的问题,业内人士指出,科创板对申报企业的发审注册极为严格,可谓是好中选优;加之科创板采用市场化询价制度,发行人和保荐机构(主承销商)会根据剔除后的有效报价,综合考虑发行人基本面、本次公开发行的股份数量、发行人所处行业、可比上市公司估值水平、市场情况、募集资金需求以及承销风险等因素,协商确定本次发行价格。目前,普遍较高的科创板企业估值一定程度反映了市场对科创板的热情和科创板上市公司未来成长性的看好。

按本次发行价格,昊海生科市值为158.69亿元,加上最近一年公司净利润为正且营业收入为15.58亿元,满足在招股意向书中明确选择的市值与财务指标上市标准,即《上海证券交易所科创板股票上市规则》第2.1.2条的第一项标准:“(一)预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

根据昊海生科公布的财务数据,2016年至2018年,昊海生科营业收入分别为8.61亿元、13.54亿元和15.58亿元,年复合增长率达34.5%;毛利率分别为83.50%、78.75%和78.51%。同期,归母净利润分别为3.05亿元、3.72亿元和4.15亿元,归母净利率分别为35.4%、27.5%和26.6%,近三年经营业绩保持稳步增长态势。

据悉,昊海生科此次IPO拟募资主要用于“上海昊海生科国际医药研发及产业化项目”建设,计划在该生产基地进一步加强新产品的研发并扩充公司目前医用透明质酸钠系列、医用几丁糖系列、外用重组人表皮生长因子等产品的产能,满足日益增长的市场需求。

(本文不构成任何投资建议,信息披露内容以公司公告为准。投资者据此操作,风险自担。)