8月27日,嘉实基金发布了《嘉实元和直投封闭混合型基金清算报告》和《清算资金发放报告》。根据清算报告,嘉实元和最后运作日为8月12日,在进入清算期前,所有者权益合计103.13亿元,每份基金份额可获分配清算资金为1.0313元(含2019年8月13日现金红利0.02578元)。根据清算结果测算,嘉实元和的退出价格可折算为每份额1.0313元,介于停牌前的净值和二级市场价格之间,初始认购投资者实际获益超17%,于二级市场购入的投资者获益更多。

嘉实元和成立于2014年9月29日,首次公开募集规模达100亿,并于2015年3月16日正式挂牌登陆二级市场上市交易,嘉实元和的最终持有人构成可分为两部分:初始购入并持有至基金清算退出和从二级市场购入并持有至清算退出。根据嘉实元和的定期公告显示,嘉实元和成立以来一共分红派息8次,其中2016年至2018年期间共分红派息7次,扣除分红应缴税费后,累计分红金额达13.94亿元,2019年分红和变现收益的总和为3.13亿元,初始持有人净赚17.07亿元。

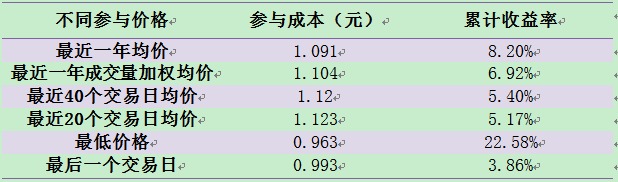

根据第三方券商发布的研究报告显示,嘉实元和二级市场购入的持有人大概率获得了更高的溢价。据测算,嘉实元和二级市场投资者任一交易日参与并持有到退出的赚钱概率为74.88%,近一年来投资者买入持有到清算退出赚钱概率为99.53%,按近一年均价买入收益率为8.2%,按停牌前20个交易日均价买入收益率为5.17%。

资料来源:Wind,光大证券研究所

二级市场价格反应退出时的估值预期

虽然投资者实际获益,但对于股权部分的估值问题仍存在一定争议。对此,一位股权投资专业人士指出,嘉实元和作为部分资产投资于特定未上市股权的基金产品,目标公司上市前,目标公司的估值采用最近市场交易价格法,并参考可比公司的市净率(P/B)方法进行估值,并不能反映最终退出时刻的估值水平,而退出时的估值水平会很大程度上影响最终收益。嘉实元和二级市场的价格更多的是反映投资者对于该股权部分退出的估值预期,最终真实的退出估值应以官方公告的退出价格为准。类似的情形还有分级基金的净值并不能真实反映分级基金子份额的定价,反而价格更能反应市场的预期。

同时该专业人士指出,嘉实元和作为部分投资未上市股权的基金产品,对其资产的收益评价应充分考虑股权投资的风险性。在中石化销售子公司上市前,嘉实元和的净值基于估值所得,与真实价值偏差较大,因而单纯看嘉实元和清算时的价格相比净值的偏离度意义并不大,更应该关注的是嘉实元和合理的价值是多少。截至2019年8月12日,A股中国石化PB仅为0.853倍,而港股中国石油化工股份PB为0.685,因此按照目前的港股市场估值水平,即使考虑销售子公司的估值溢价,假设嘉实元和的股权部分上市,其股权部分的估值也难以有较大的上升空间。

根据招募说明书显示,中石化销售子公司预计增资完成后三年内上市,而嘉实元和将在股票限制出售期届满后三年内逐步卖出所持有的目标公司全部股票。但由于种种因素,中石化销售公司迟迟未能上市,考虑到产品运作期将满,管理人根据基金契约选择了在基金合同期限届满前,在不违反目标公司股东之间的协议、公司章程的前提下,将目标公司权益转让给经审慎选择的合格投资者。应当说,这一转让使得嘉实元和资产的流动性得以释放,从而保证了投资人的利益。

(本文不作为投资建议,投资者据此操作,风险自担)