股神老矣,尚能投资否?答案是没问题!8月3日,伯克希尔哈撒韦发布2019财年Q2及上半年业绩,上半年股神巴菲特的伯克希尔哈撒韦总营收净利润达到357.34亿美元,同比增228.6%。而就其13F持仓来看,对“金融+科技”的看重,仍是股神持仓的重点思路。

图片来源:摄图网

随着美国各大基金经理二季度13F持仓报告陆续浮出水面,股神巴菲特的伯克希尔哈撒韦作为投资“风向标”,再次受到市场高度关注。尤为特别的是,一向奉股神投资风格为圭臬的威廉·阿克曼(William Ackman)在这一季度强势杀入,成为伯克希尔哈撒韦的新股东之一。

透视伯克希尔哈撒韦二季度加仓情况来看,对亚马逊的强势持有成为最大看点。

第二季度13F持仓报告显示,截至2019年6月30日,伯克希尔哈撒韦总计拥有价值2081亿美元的美国股票。其中,当季未有新建仓美股,整体变动幅度不大。在其投资组合中,当季共增仓4只股票,减仓1只股票,另有42只股票维持仓位不变。

就TOP10持仓来看,苹果(AAPL.US)仍是伯克希尔的心头好,在持仓中稳居首位。截至2019年6月30日,伯克希尔持有苹果2.50亿股,持仓市值493.99亿美元持仓占比达到23.74%,这一持仓量与上一季度相同。

伯克希尔在科技股上的大动作是增持亚马逊和红帽公司。目前来看,巴克希尔持有亚马逊53.70万股股份,当季增持11.17%;持仓市值为10.17亿美元,持仓占比0.49%,排名第25位。

在过去十年中,巴菲特主要投资消费股和金融股,对于科技股票的投资少之又少,这从伯克希尔的持仓变化中反映明显。而在2011年开始投资IBM后,巴菲特先后投资微软、苹果、亚马逊等科技股,持股数量之大甚至令投资者怀疑伯克希尔的投资逻辑是否发生了变化。

事实上,对于亚马逊的持有和增持,在今年的伯克希尔股东大会上,巴菲特已先行透露缘由。

此前巴菲特曾多次谈到对亚马逊创始人贝索斯的欣赏,称其为“这个时代最卓越的商界奇才”。但对于亚马逊股票,伯克希尔还是在今年一季度刚刚开始买入。

对此,巴菲特在股东大会上称,上季度伯克希尔两位投资经理中的一位买入了亚马逊的股票。巴菲特表示,投资亚马逊的股票并不代表伯克希尔的价值投资理念有所改变。

“决定投资亚马逊股票的基金经理如我们一样都是价值投资者”。芒格则补充称,他与巴菲特都算不上是灵活的人,也有些后悔没有抓住互联网和科技股发展的趋势。

当然,对于“价值投资”爱好者而言,伯克希尔整体持仓仍以金融+消费的组合为主。

就总持仓来看,伯克希尔最为偏爱的行业仍为金融业,在当季增持两家美国银行,分别为美国银行(BAC.US)和美国合众银行(USB.US)。在总持仓的48只股票中,共有16只为金融类个股,且在TOP10持仓中占有7个席位。

而从消费个股来看,排名最为靠前的可口可乐和卡夫亨氏,均为美国最著名的消费品牌。

聚焦TOP10持仓榜单来看,除了苹果和达美航空(排名第十,持仓占比1.93%)外,持仓第二至第九位均为金融和消费日用个股。

具体来看,伯克希尔持仓第二位的股票为美国银行,当季持仓市值为268.90亿美元,持仓占比12.92%;持股数为9.27亿股,当季增持3.47%。另一只增持的金融个股为美国合众银行,在持仓中排名第七位,当季持仓69.41亿美元,持仓占比3.34%;持股数为1.32亿股,当季增至2.44%。

此外,TOP10持仓中还有可口可乐(持仓占比9.79%)、富国银行(持仓占比9.32%)、美国运通(持仓占比8.99%)、卡夫亨氏(持仓占比4.86%)、JP摩根(持仓占比3.20%)、穆迪公司(持仓占比2.32%),当季持股均无变动。

对于金融业特别是银行业,巴菲特指出,不介意监管对金融与保险的监管。在接受媒体采访时,巴菲特表示,金融公司是“以合乎情理的价格进行的非常好的投资”,金融公司比其他同样是好投资的企业更便宜。而对于卡夫亨氏的长期展望,巴菲特表示,对作为卡夫亨氏的大股东,其付出的钱是适当的,对于优秀企业,多付出一点也是愿意的。

之所以伯克希尔二季度持仓受到如此关注,除了巴菲特“光环”加持外,实在是因为其在今年二季度的财报够靓丽。

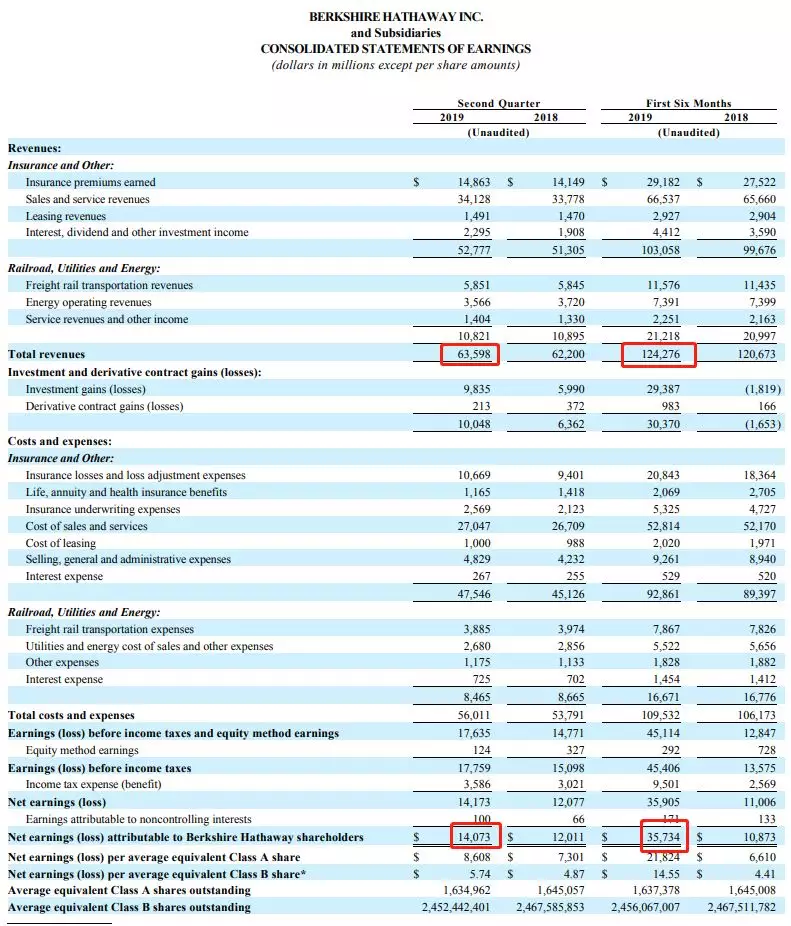

8月3日,伯克希尔哈撒韦发布2019财年Q2及上半年业绩。数据显示,上半年,伯克希尔哈撒韦营业收入为1242.76亿美元,同比增长3.0%;归母净利润为357.34亿美元,同比大增228.65%。A股每股收益为21824美元,去年同期为6610美元;B股每股收益为14.55美元,去年同期为4.41美元。

而就第二季度数据来看,伯克希尔哈撒韦当季营收为635.98亿美元,同比增长2.2%;归母净利润为140.73亿美元,同比增长17.2%。当季表现超市场预期。

作为伯克希尔哈撒韦最大的持仓个股,苹果公司二季度股价波动频繁。秉承着价值投资的理念,伯克希尔当期持仓未有变动,持有苹果的整体市值较上季度末有所提升。

早在2016年一季度,巴菲特就曾宣布,伯克希尔建仓并大量购入苹果股份。此后,2018年Q1,伯克希尔再次大幅增持苹果。巴菲特特别强调,过去三年来买苹果的股票比其他股票都要多。

在股东大会上,巴菲特再次表示伯克希尔继续投资苹果股票的信心,并强调很满意目前苹果作为伯克希尔最大持仓的科技股的现状。“不好的一点就是苹果股价太贵了,希望更便宜,这样就能买到更多的(苹果)股票了。”芒格则表示伯克希尔在苹果股票上的投资胜利可能弥补错过投资谷歌股票所产生的影响。

苹果公司二季度股价走势

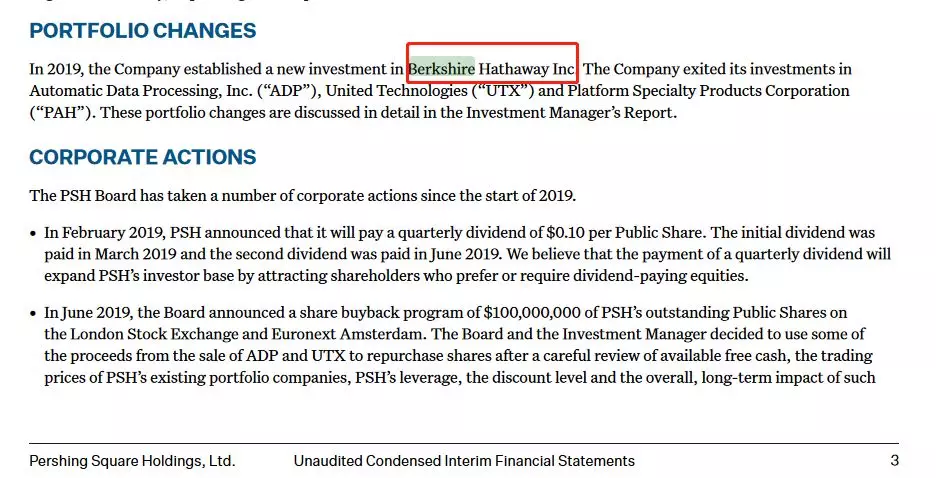

除了关注巴菲特持仓外,在近期的财报季中,对冲基金大佬威廉·阿克曼(William Ackman)大举买入伯克希尔B股更成为看点之一。

在近期公布的申报文件来看,威廉·阿克曼执掌的潘兴广场(Pershing Square)在二季度买入351万股伯克希尔哈撒韦B股股票,约占伯克希尔哈撒韦B股流通股0.25%。仅就披露当日收盘价计算,相关股票价值在6.86亿美元左右,新头寸在潘兴广场净资产值中约占12%。

公开报道显示,阿克曼是巴菲特的“粉丝”之一,曾多次在公开场合提倡巴菲特的投资理念。在4月举行的13-D主动被动投资者峰会上,阿克曼将今年业绩的重大转变归功于巴菲特。

在会议上,阿克曼说,他职业生涯中“最有启发性的事情之一”就是阅读巴菲特合伙企业的传奇投资者信件。他提及,“我在这个领域的导师就是巴菲特,很幸运能在5、6年前就认识他,此前只能透过他写的书和说过的话去了解。”

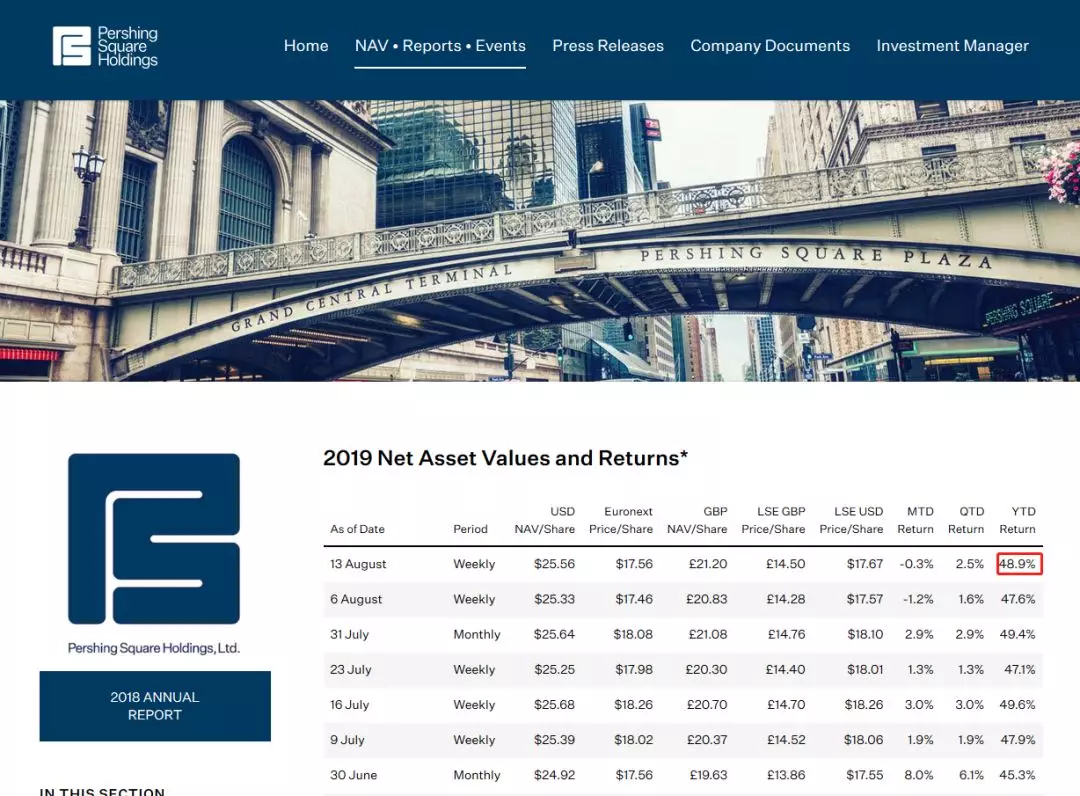

潘兴广场官网数据显示,截至8月13日,潘兴广场今年迄今已上涨48.9%,远远超过标准普尔500指数和平均对冲基金的8%涨幅。

就伯克希尔B股近期股价一路下滑的走势来看,潘兴广场的建仓时间或许略显过早。不过,有分析师表示,阿克曼投资伯克希尔B股是明智之举,并将其描述为“阿克曼在寻找另一个激进主义者位置时投入现金的地方”。

封面图片来源:摄图网