鹏欣资源拟拿下雪银矿业控股权,暂估值为4亿元,略高于公司总资产。但兴业矿业也曾打算收购标的股权,当时给出的估值超过10亿元。

每经记者|曾剑 每经编辑|文多

鹏欣资源(600490,SH)7月25日晚间宣布签署了并购意向协议,拟拿下吐鲁番雪银金属矿业股份有限公司(以下简称雪银矿业)控股权。

在鹏欣资源这场并购中,雪银矿业的暂估值不过4亿,略超过总资产。虽然最终估值尚待确认,但《每日经济新闻》记者注意到,雪银矿业此前曾拟“卖身”兴业矿业(000426,SZ)未果,在当时的交易中,雪银矿业的预估值约10.07亿元。

据鹏欣资源7月25日晚间公告所称,公司与雪银矿业及其股东杨雪银签订了《并购意向协议》。

公司拟收购杨雪银及其他股东持有的雪银矿业股权,以达到持有雪银矿业不低于51%股份之目的。截至目前,杨雪银持有雪银矿业56.2751%股权,为该公司控股股东。

资料显示,雪银矿业成立于2007年,注册资本为1.38亿元。公司主要从事多金属矿山的开采等业务,主要产品包括铜精矿、锌精矿、钨精矿、铅精矿、工业硫酸及硫酸渣等。

雪银矿业曾在新三板挂牌,根据公司2018年年报显示,彩花沟含铜黄铁矿为公司开采的唯一矿山。经新疆国土资源厅储量评审中心确认,彩花沟含铜黄铁矿截至2016年共估算保有矿石量6750.10万吨。

7月25日,雪银矿业已在新三板终止挂牌。对于摘牌举措,公司解释为:“配合公司业务发展及长期战略发展规划需要,整合公司业务,降低营运成本,提高经营决策效率,集中精力实现计划目标及股东利益最大化。”如今来看,公司或是找到了曲线IPO的路径。

此次交易,双方以雪银矿业2018年末经审计后的净资产为依据,其全部股权暂估值4亿元,即51%股权估值约2.04亿元。而截至2018年末,雪银矿业总资产为3.9亿元,净资产为3.58亿元。

经营方面,雪银矿业2018年实现营业收入1.75亿元,净利润为3678.7万元。在2016年和2017年,雪银矿业的净利润分别为1907.24万元、3763.33万元。

雪银矿业在与鹏欣资源的交易中,全部股权的预估值不过4亿元,但这毕竟不是最终估值,在去年与兴业矿业的交易中,雪银矿业的估值曾超过10亿元。

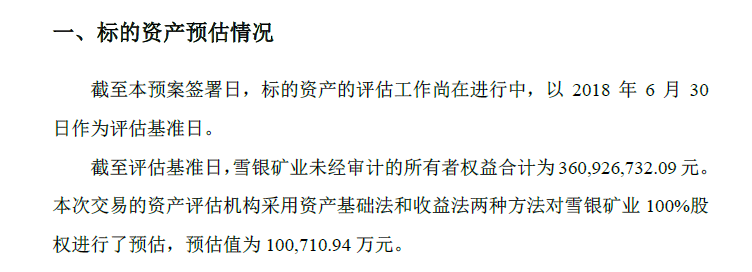

2018年8月8日晚,兴业矿业披露资产购买预案,公司拟购买雪银矿业99.89%的股份。以2018年6月30日为评估基准日,雪银矿业预估值为10.07亿元,经交易各方协商,商定雪银矿业全部股东权益交易作价为10亿元。

2018年兴业矿业收购预案中的预估值 图片来源:公告截图

截至2018年6月30日,雪银矿业总资产3.91亿元,净资产为3.61亿元。显然,在这笔交易中,雪银矿业的估值享受到了超高溢价。彼时,一位兴业矿业内部人士曾向《每日经济新闻》记者透露,估值溢价较高主要是雪银矿业资源储量、资源综合回收利用技术等原因,另外,由于此次预估采用折现现金流量法,雪银矿业勘查投入见矿效果好,导致收益大于成本,形成预估增值。

只不过,杨雪银等人未能将雪银矿业的10亿元估值成功变现。

2019年2月1日,兴业矿业宣布,由于交易推进期间资本市场环境发生较大变化,交易进展无法达到预期,若继续推进存在较大的不确定性,公司董事会决定终止收购雪银矿业相关事宜。

封面图片来源:视觉中国

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。