根据南微医学最新公布的数据,此次IPO其8.92%的发行费率、8%的承销保荐费率,均在2016年以来与南微医学实际募资额接近的新股中排名第一。值得注意的是,南微医学1.56亿元的发行费用规模已直追去年11月上市的“巨无霸”中国人保,而其1.4亿元的承销保荐费更是把中国人保甩在了身后。

每经记者|王海慜 每经编辑|吴永久

要说当下啥最热,非科创板打新莫属!仅仅7月10日,就有9只拟登陆科创板企业同时露脸!

在投资者、发行人为打新“狂欢”的同时,还有一个群体,即以保荐机构为主的中介机构们其实也在“偷着乐”。那么,一些保荐机构究竟能从这场“狂欢”中得到多少收益呢?

《每日经济新闻》记者研究发现,拟登陆科创板的南微医学,简直就是科创板IPO中,以小博大的经典案例。

根据南微医学最新公布的数据,此次IPO其8.92%的发行费率、8%的承销保荐费率,均在2016年以来与南微医学实际募资额接近的新股中排名第一。值得注意的是,南微医学1.56亿元的发行费用规模已直追去年11月上市的“巨无霸”中国人保,而其1.4亿元的承销保荐费更是把中国人保甩在了身后。

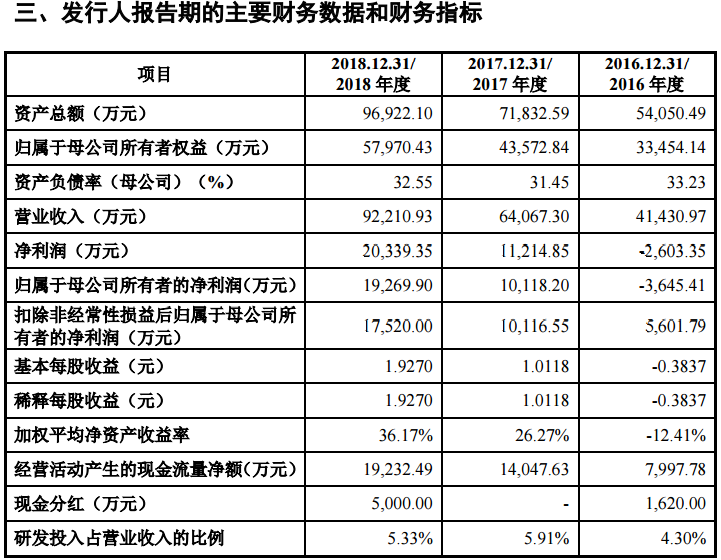

公告显示,南微医学的保荐机构和主承销商为南京证券,联席主承销商为国信证券。1.4亿元的承销保荐费怎么分,公告没有详细说明,但确实花掉了南微医学2018年净利润的七成以上。

另据东方财富Choice数据统计,2016年~2018年,南京证券投行IPO累计收入为6388.9万元。真是应了圈内的那句老话:投行不开张,开张吃三年!

在科创板公司发行期间,投资者、发行人为打新“狂欢”的同时,还有一个群体,即以保荐机构为主的中介机构们其实也在“偷着乐”,因为收割期要来了。

7月10日,科创板公司南微医学公布发行公告。公告显示,其保荐机构为南京证券,此次IPO其发行费用总计达1.56亿元,而南京证券去年的净利润为2.18亿元,由此来看,南微医学IPO项目对南京证券而言无疑是重大项目。

那么,南微医学这1.56亿元的发行费用究竟意味着什么呢?先来看看下面几组数字:

《每日经济新闻》记者梳理了2016年以来至今主板、中小板、创业板的IPO发行费用情况。

据东方财富Choice数据统计,2016年以来,主板中发行费用排名前10位的新股分别是,工业富联、步长制药、上海银行、美凯龙、上机数控、中国人保、杭州银行、华安证券、宝丰能源、贵阳银行,其中排名第一的工业富联的发行费用为4.04亿元。照此顺序,南微医学可以排名第7位。

2016年以来,中小板中发行费用排名前10位的新股分别是,鹏鼎控股、蒙娜丽莎、*ST天圣、鸿合科技、华西证券、长城证券、科达利、第一创业、中装建设、小熊电器,其中排名第一的鹏鼎控股的发行费用仅为1.13亿元,南微医学的发行费用比它还高了4000多万元。

2016年以来,创业板中发行费用排名前10位的新股分别是,迈瑞医疗、电连技术、科顺股份、宁德时代、锐科激光、拉卡拉、尚品宅配、光威复材、蠡湖股份、中山金马,其中排名第一的迈瑞医疗的发行费用为1.82亿元。南微医学的发行费比它少了不到3000万元,排名第3。

从上述分板块统计来看,南微医学的发行费用无论在哪个板块都可以排进前8名,其中更是超出中小板的第一名4000多万元。

据东方财富Choice数据统计,根据招股日期来看,自2016年以来,在近870只发行的新股中,只有9家公司的发行费用超过了南微医学的水平,其中不乏工业富联、中国通号、中国人保、上海银行这样的巨无霸。排在南微医学之后的还有杭州银行、宝丰能源、贵阳银行、中国银河这样的大盘新股。

而截至目前,市值最高的中国人保的IPO发行费用为1.64亿元,仅比南微医学多了800万元左右。而根据南微医学7月16日晚间发布的公告,公司此次IPO的承销保荐费用1.4亿元,相比之下,中国人保IPO的承销保荐费用只有1.14亿元。

事实上,从多个方面来看,这两家公司的体量不在一个数量级。目前中国人保的A股市值接近4000亿元,而今年3月其市值曾一度超过5600亿元。

而依据南微医学52.45元的发行价和发行后总股本1.33亿股计算,南微医学在此次发行完毕后上市前的总市值近70亿元。去年中国人保的扣非净利润为130.35亿元,而南微医学仅为1.75亿元。

2016年以来发行费用排在南微医学之后的杭州银行、宝丰能源(2家公司发行费用均超1.5亿元)去年的扣非净利润分别为54.24亿元、39亿元,目前杭州银行的市值超400亿元,宝丰能源的市值超800亿元,体量均与南微医学不在同一个频道。

从拟登陆科创板公司的募集资金情况来看,上周发行的21只科创板公司中,有18家公司出现了超募情况,其中超募金额最多的即为南微医学。该公司此次IPO的发行价为52.45元/股,发行数量为3334万股。原本公司预计募集资金8.94亿元,而实际募资规模为17.5亿元,超募金额达8.56亿元。

根据南微医学此次IPO的实际募资金额17.5亿元来计算,此次IPO公司的发行费率达8.92%。那么这8.92%的发行费率在全市场是什么水平呢?

据Choice数据统计,以招股日期计算,从2016年以来,A股总共发行了近870只新股,其中主板新股的平均发行费率是9.83%,中小板新股的平均发行费率为11.5%,创业板新股的平均发行费率为12.86%。

不过由于之前IPO有23倍发行市盈率的隐形“红线”,所以新股发行的规模普遍较小。上述2016年以来近870只新股中实际募资额超15亿元的只有65只,南微医学就包括其中。

然而据Choice数据统计,这65只新股的平均发行费率为3.99%,南微医学8.92%的发行费率为这一数字的2倍多,并且高举第一。

而在上述2016年以来近870只新股中实际募资额区间在14亿~20亿(与南微医学的实际募资额接近)的新股数量有22只。这22只新股的平均发行费率为5.5%,南微医学8.92%的发行费率同样高出较多。南微医学的发行费率同样拿下了这22只新股排名第一宝座。

值得一提的是,据Choice数据统计,自2016年以来,实际募资金额接近南微医学的新股如中国核建(实际募资金额为18.2亿元)、鸿合科技(实际募资金额17.98亿元)、吉华集团(实际募资金额17.2亿元)、盈趣科技(实际募资金额16.88亿元)的发行费用分别为0.55亿元、1.07亿元、0.875亿元、0.89亿元,均明显少于南微医学。

据了解,发行费用的分摊原则为承销保荐费、审计费、律师费、用于本次发行的信息披露费、发行手续费等发行相关费用,按照惯例其中保荐机构将分到大头。

而实际上,根据南微医学 7月16日晚间发布的首次公开发行股票并在科创板上市招股说明书,公司此次IPO的发行费用具体分配情况为承销保荐费用1.4亿元,审计及验资费用660万元,律师费用204.72万元,信息披露费用569.81万元。由此可得出,南微医学此次IPO的承销保荐费率为8%。

据Choice数据统计,上述与南微医学的实际募资额接近的22只新股的承销保荐费率平均为4.5%,南微医学8%的承销保荐费率在这22只新股中又排名第一。

而截至7月16日,从已经公布发行费用明细的18家科创板公司来看,承销保荐费率的区间为1.27%~10.46%,其中有9家科创板企业的承销保荐费率落在7%~9%的区间,南微医学8%的承销保荐费率在这18家科创板公司中则排名前5。

众所周知,科创板IPO与主板的一大不同是引入了保荐机构的跟投制度。根据证监会有关负责人最近的表态,在科创板设立初期,设立跟投制度,旨在进一步强化保荐、承销等市场中介机构的鉴证、定价作用,以便形成有效的相互制衡机制。

根据上交所有关业务规则,保荐机构子公司的具体跟投比例根据发行人首次公开发行股票的规模分为4档。而从首批25家科创板公司发布的上市发行公告来看,保荐机构旗下子公司跟投比例有12家落在第一档(发行规模不足10亿元的,跟投比例为5%,但不超过人民币4000万元)、有11家落在第二档(发行规模10亿元以上、不足20亿元的,跟投比例为4%,但不超过人民币6000万元)。

据《每日经济新闻》记者梳理,在首批25家科创板公司的保荐机构中有几家把承销保荐费都拿去跟投都不够,还需要“倒贴”。 例如中国通号的保荐机构中金公司此次的跟投金额为2.1亿元,而其背后的中金公司等几家投行总共获得的承销保荐费为1.49亿元,从某种程度上说,中金公司甚至需要“倒贴”几千万元参与跟投。而澜起科技的保荐机构中信证券此次的跟投金额为0.84亿元,而澜起科技给到包括中信证券在内的5家联席主承销商的承销保荐费仅为0.356亿元,预计中信证券在跟投环节甚至可能需要“倒贴”近5000万元。

对于这些大额跟投,上海某大型券商的投行部门总经理认为,在科创板运行初期,保荐机构负责跟投的子公司只能被动接受发行价格,所以说跟投对保荐机构而言还是存在一定风险的。

事实上,在首批25家科创板公司中或许还存在着一些无风险跟投。例如根据南微医学7月10日发布的公告,保荐机构相关子公司南京蓝天投资有限公司的跟投比例为南微医学本次发行规模的4%,本次获配股数为114.4万股,获配金额为6000万元。根据南京证券今年6月19日发布的公告,南京蓝天投资有限公司为南京证券以自有资金全资设立的另类投资子公司,注册资本为人民币5亿元。

有行业人士认为,对于那些跟投金额远小于承销保荐费的,其跟投的风险基本已经被二级市场买单了,就算全部亏完,还可以剩下不少利润。有类似情况的还有乐鑫科技、容百科技、光峰科技、新光光电等。

值得注意的是,除了南微医学外,乐鑫科技、容百科技、光峰科技、新光光电等几家公司的承销保荐费率在首批25家科创板公司中大多是相对较高的,其中乐鑫科技的承销保荐费率为8.63%、容百科技的承销保荐费率为6.68%、光峰科技的承销保荐费率为8%、新光光电的承销保荐费率为7.98%。

而另一方面,首批25家科创板公司中,保荐费率较低,且需要保荐机构拿出“真金白银”跟投的几家公司多为大型企业或者是明星企业,例如中国通号的承销保荐费率为1.4%,澜起科技的承销保荐费率为1.27%,中微公司的承销保荐费率为5.68%。

对于澜起科技这样的“抠门”做法,《每日经济新闻》记者采访了多家投行和券商人士。北京某大型券商非银分析师向记者表示,“首先,澜起科技募资规模多达28亿元,在首批科创板公司中排行第2;其次,澜起科技的基本面不错,所需的辅导备案工作量较少。这种有钱赚、事又少的项目会引起保荐机构的激烈争夺,因此承销保荐费率较低。”

上海某资深保代则指出,“有些保荐承销费是事先谈好的固定费用,而有些中介机构在IPO发行前会根据情况重新谈费用,就看老板愿意不愿意;此外,这企业(澜起科技)老板自身可能认为公司质地好,给投行等中介机构做业务都是照顾他们了,所以谈费用的空间不大。”

而对于南微医学这类科创板公司发行费用明显较高背后的原因,某大型券商投行人士向记者指出,“未来IPO项目大方向来说肯定是融资额越高、项目复杂度越高,收费就越高,但也还是要看具体的博弈和商谈情况,有的老板费用卡的很死,就只给这一点,你爱做不做,有的老板就比较大方一点。”

“这种企业(南微医学),一定当初是南京证券的客户。但后来申报科创板了,另一家投行有资源搞定企业,企业两边为难,所以选择联合承销。”上海某大型券商投行部门总经理则认为,“这次(南微医学)承销保荐费用收费高,预计主要是企业不太强势,谈判的时候比较松,而且两家券商做都要分点。此外,企业(南微医学)这次超募比较多,超募部分的收费可能比较高。反正就是市场买单。”

他进一步表示,“从目前来看,科创板IPO项目发行费用的高低,与项目本身的难易度没有关系,不过未来可能不会是这样。”

此外,上述上海某资深保代对此也向记者发表了看法。他指出,“香饽饽企业IPO一定会选择招标,这样费用公允;而那些靠关系的老板往往会挨宰,另一方面,对投行而言,风险大的项目,承销保荐费也会高。”而在他看来,企业IPO时如果超募较多,“ 本质上就是老板要高市盈率,券商予以配合,总之两者都不会吃亏。”

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。