近日,新日恒力(600165)披露的股东欧海鹰增减持公告引起关注。

这一份原本在2015年就应披露的公告,为何迟到了近四年?

对此,上交所火速发布问询函,要求公司6月17日之前披露对问询函的回复,但直至6月21日晚间,新日恒力的问询函回复公告才姗姗来迟。

中证君(ID:xhszzb)梳理发现,对于上交所问询的相关事项,欧海鹰、控股股东、实控人、上市公司等相关方的回复归纳起来,就是“否认三连”:

我不熟悉规则

我不知道相关情况

我不认识他

新日恒力6月10日晚发布公告,披露了关于股东权益变动的提示性公告和股东披露的简式权益变动报告书:公司股东欧海鹰参与的“银河汇通48 号”和欧海鹰本人账户于2015年8月14日至25日单向买入新日恒力股份,至2015年8月25日收盘两账户合计持有1413. 93万股,占新日恒力当时总股本的5.16%。之后欧海鹰账户于2015年12月8日减持公司股份,占公司当时总股本的0.19%,减持后欧海鹰参与的“银河汇通48号”及欧海鹰本人账户持有的公司股份占公司总股本的4.97%。

当天,上交所火速下发问询函称,上述增减持行为均发生于2015 年,但欧海鹰迟至2019年6月才披露,要求新日恒力向股东欧海鹰核实并补充披露延迟披露的原因等相关事项。

图片来源:公司公告

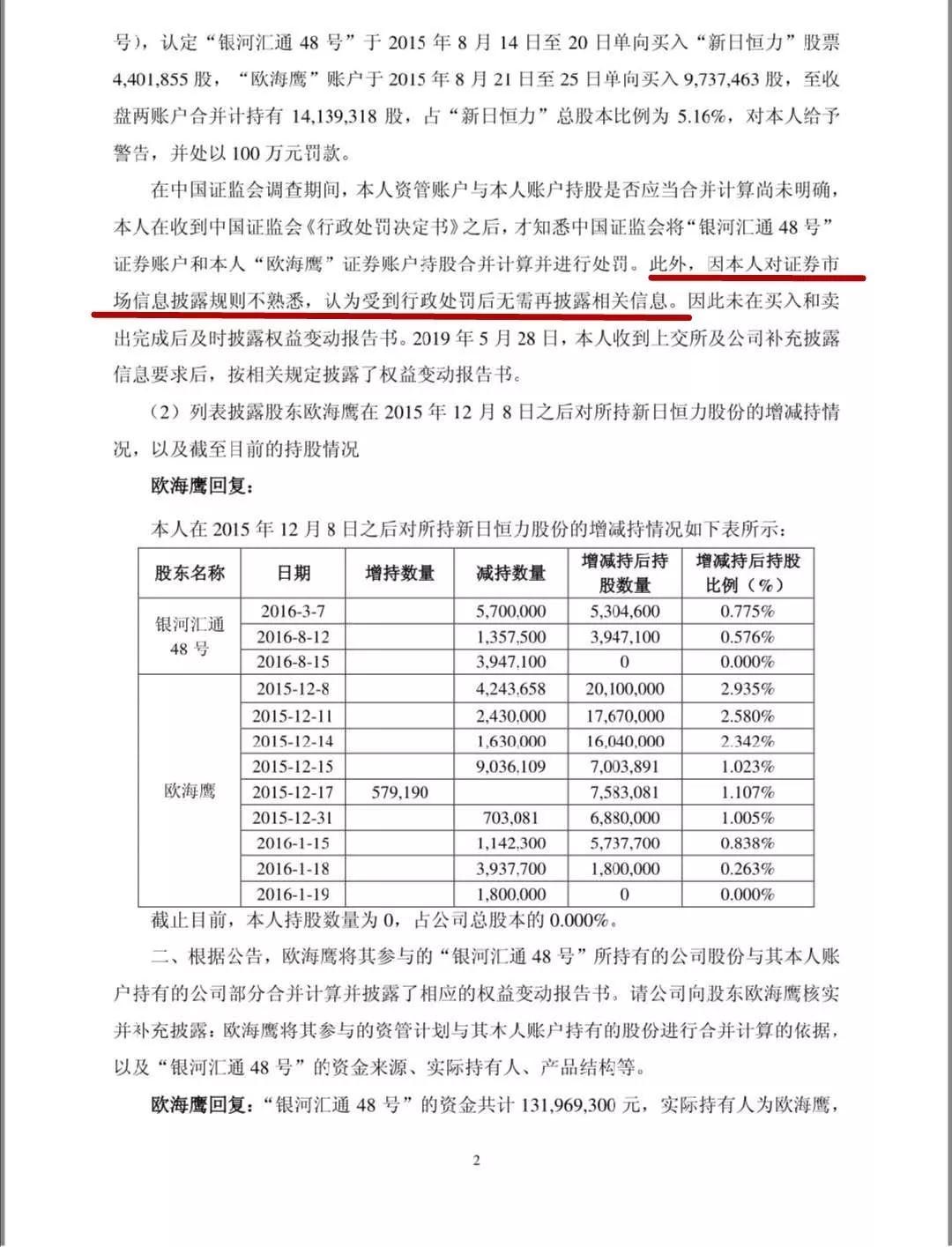

欧海鹰回复称,上述增减持行为发生于2015年,但自2015年12月开始,证监会对其进行立案调查,证监会调查后,于2019年1月28 日作出《行政处罚决定书》(〔2019〕7号),对其给予警告,并处以100万元罚款。

图片来源:证监会官网

欧海鹰称,在证监会调查期间,其资管账户与本人账户持股是否应当合并计算尚未明确,其在收到证监会《行政处罚决定书》之后,才知悉证监会将“银河汇通48号”证券账户和本人“欧海鹰”证券账户持股合并计算并进行处罚。“此外,因本人对证券市场信息披露规则不熟悉,认为受到行政处罚后无需再披露相关信息。因此未在买入和卖出完成后及时披露权益变动报告书。”

2019年5月28日,其收到上交所及公司补充披露信息要求后,按相关规定披露了权益变动报告书。

图片来源:公司公告

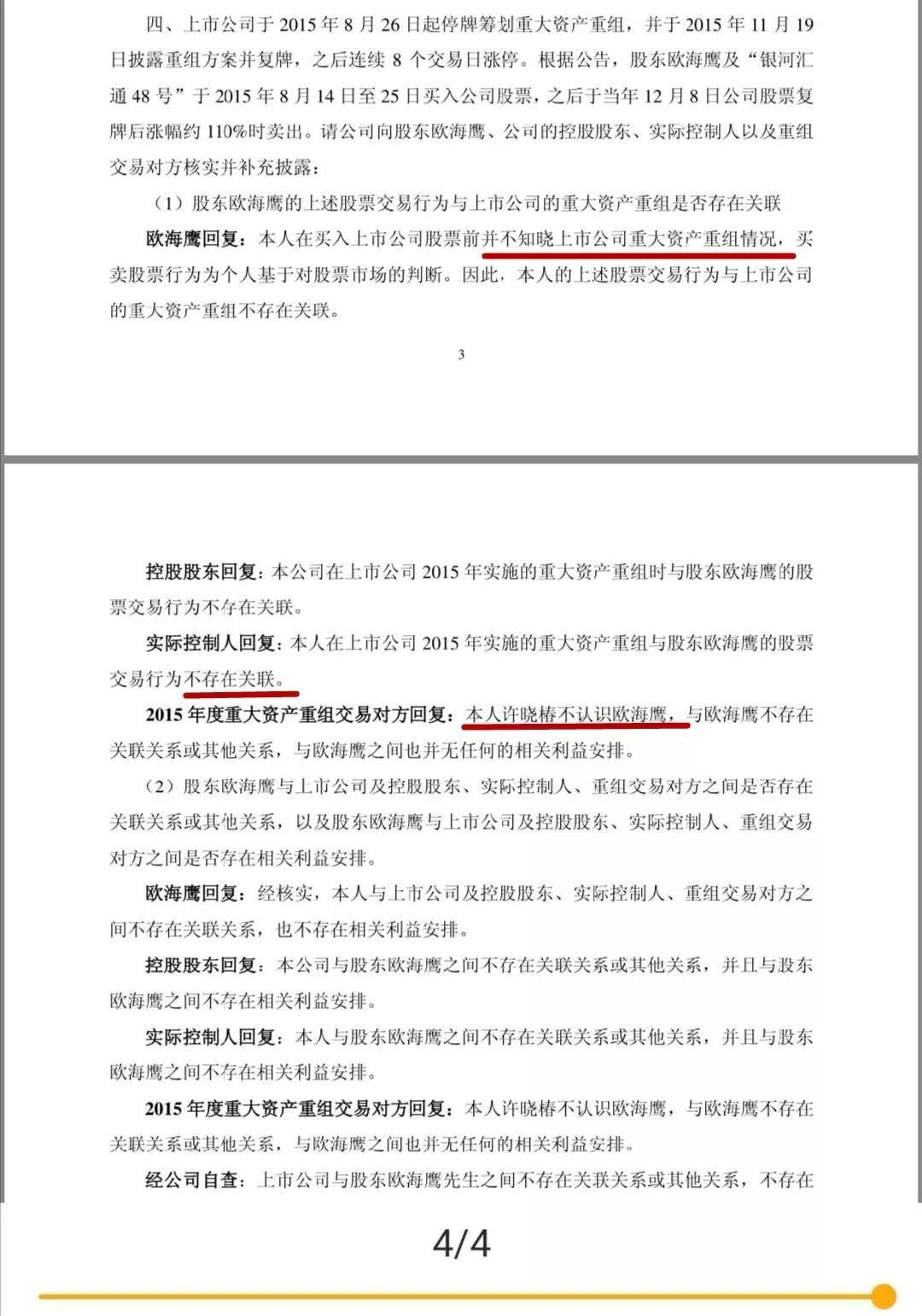

根据公告,欧海鹰于2015年8月通过二级市场增持成为上市公司5%以上股东,之后又在2015年12月进行了减持。上交所要求补充披露上述行为是否构成短线交易,欧海鹰上述增减持行为的收益金额以及是否依法归入上市公司。

欧海鹰回复称,其本人在成为持有上市公司股份百分之五以上的股东后,作为百分之五以上股东的期间内,不存在在六个月内买入后再卖出或者卖出后再买入的一组反向交易行为。因此,欧海鹰认为,其本人的身份及行为尚不符合短线交易的构成要件。因此,欧海鹰认为其本人上述买卖股票的行为不构成短线交易,亦无须将相关收益归入上市公司。

值得关注的是,新日恒力于 2015年8月26日起停牌筹划重大资产重组,并于2015年11月19日披露重组方案并复牌,之后连续8个交易日涨停。根据公告,股东欧海鹰及“银河汇通48号”于2015年8月14日至25日买入公司股票,之后于当年12月8日公司股票复牌后涨幅约110%时卖出。

欧海鹰从买入到卖出,时间不足四个月。

上交所要求公司向股东欧海鹰、公司的控股股东、实际控制人以及重组交易对方核实并补充披露股东欧海鹰的上述股票交易行为与上市公司的重大资产重组是否存在关联、股东欧海鹰与上市公司及控股股东、实际控制人、重组交易对方之间是否存在关联关系或其他关系,以及股东欧海鹰与上市公司及控股股东、实际控制人、重组交易对方之间是否存在相关利益安排。

不过,欧海鹰回复称,其本人在买入上市公司股票前并不知晓上市公司重大资产重组情况,买卖股票行为为个人基于对股票市场的判断。其本人的上述股票交易行为与上市公司的重大资产重组不存在关联。

对于上述其它问题,控股股东、实际控制人、上市公司等在回复中均给出否定答复,概括起来就是否认连连……

图片来源:公司公告

新日恒力始建于1958年,并于1998年上市。其主营业务包括钢丝、钢丝绳、钢铰线等钢丝及其制品的生产和销售,是中国最大的钢丝、钢丝绳制造企业之一。

受行业持续低迷、市场竞争激烈等多重因素的影响,公司业绩不甚理想。自2003年首度亏损至2018年,这16年中,新日恒力有13年扣非净利润为负。

面对主业颓势,2015年5月,在上海中能通过司法拍卖成为控股股东后,公司开始谋求转型,将目光瞄准新兴产业,追逐热点资产并购。中能入主5个月后,公司宣布以现金15.66亿元高溢价收购博雅干细胞。

有了大健康概念的加持,新日恒力股价一路上扬。2015年7月至12月,新日恒力股价从5元(前复权价,下同)上涨到30元,涨幅逾380%。此次跨界收购,也曾被认为是新日恒力开启“双主业”的标志。

数据来源:wind

不过,博雅干细胞业绩“打脸”,加之借款纠纷,新日恒力失去对博雅干细胞的控制,双方彻底“决裂”并对簿公堂。最终新日恒力不得不向控股股东出售博雅干细胞80%股权,宣告公司向大健康转型受阻。

公司完成主营钢丝绳资产剥离后,仅剩活性炭制造业务。2018年,公司下属活性炭制造的华辉公司实现净利润703.60万元。公司再度开启转型跨界之路。

2018年,新日恒力二次跨界锁定新能源汽车领域,拟7.9亿元收购并增资宇航汽车。但最后因补贴退坡及标的资产停产时间过长等备受市场质疑,新日恒力二度转型跨界计划 “流产”。

在前述跨界均告失利后,新日恒力宣布月桂二酸项目即将正式开工建设,而这已是新日恒力又一次跨界投资。实际上,早在2017年4月,新日恒力宣布拟投资18.72亿元建设年产5万吨的月桂二酸项目。