日前,证监会就修改《上市公司重大资产重组管理办法》公开征求意见,明确提出,拟允许符合国家战略的高新技术产业和战略性新兴产业相关资产在创业板重组上市。这一重磅信号,迅速引发创业板狂欢。

日前,证监会就修改《上市公司重大资产重组管理办法》公开征求意见,明确提出,拟允许符合国家战略的高新技术产业和战略性新兴产业相关资产在创业板重组上市(俗称:借壳上市)。

这一重磅信号,迅速引发创业板狂欢。21日早盘,创业板指大幅跳空高开,盘中涨幅一度超过2.4%。个股方面,近70只创业板股票开盘涨停,市值最小的10只个股(可交易)全部一字板。

从资金的角度而言,刚开始肯定要捡市值最小的炒。但并非市值越小越好,要根据财务、业务、股东等多项指标比对,才能拿出个最靠谱的创业板“壳”名单。

熟悉A股重组玩法的都明白,公司市值小才有被借壳的可能,否则对装进来的资产要求太高,置出现有资产也太麻烦。

不过,并不是市值越小越好,如果市值过小,装入较大规模的资产可能导致公众股低于10%,不再符合上市条件。

A股历史上著名的借壳案例大多选的都不是“大壳”,而是适中的壳——业务平稳但又欠缺成长性的中小型股票。

它们主业年年盈利,不至于为了“保壳”而匆忙“出嫁”;正因为有个像样的主营业务,它们的市值也不会太小,一般三四十亿元,装进两百亿元左右资产也可以。

例如,巨人网络2015年借壳世纪游轮。彼时,世纪游轮市值约为20亿元,算不上当时市值最小的公司,而世纪游轮原有业务颇为稳定——盈利不多,但也不亏钱,最终被巨人网络相中。

三六零借壳江南嘉捷也是如此,后者是电梯制造商,上市以来一直盈利,交易前上市公司总市值约为34亿元,算不上标准的壳公司,可最终得到了大公司的青睐。

按照传统思路,上市公司实控人往往是做不下去了,才会考虑卖壳。可这些年,不少上市公司的老板们都想开了:主营业务也还可以了,但与其辛辛苦苦地工作分股利,不如一次卖完换个自由,这样还可能赚更多。

而且,借壳方案的谈判往往有反复,如果上市公司已经出现亏损,甚至有保壳的压力,那是肯定找不到好的资产的,万一拖得久了,这个壳没了怎么办?

顺丰控股借壳的鼎泰新材就是这样的案例,上市多年,鼎泰新材年年盈利,只是每年盈利都在小几千万的级别,算不上突出。

包括顺丰控股在内,比较优质的资产很少选择ST族里的壳资源,原因就是ST股不确定性较大,借壳又不容有失,当然不能试着来。

重大资产重组管理办法规定,要实施重大资产重组,上市公司及其最近3年内的控股股东、实际控制人不存在因涉嫌犯罪正被司法机关立案侦查或涉嫌违法违规正被中国证监会立案调查的情形。

这是一条非常明确的要求,相当于“一票否决”,只要“壳”公司出现了上述问题,就没有被借壳的可能。

分众传媒在A股选择借壳标的时,最先是“暗恋”宏达新材,但由于宏达新材及实际控制人朱德洪被证监会立案调查导致重组进程暂停,而终止了重组方案,转而选择了七喜控股。

因此,今年1月24日收到证监会立案调查通知书的金刚玻璃就丧失了资格。嘉寓股份2015年6月被立案调查,2016年12月30日收到《行政处罚和市场禁入事先告知书》,距今尚不足3年,也暂与借壳无缘。

股东最好愿意卖

能不能买壳,最关键的还是看上市公司实控人愿不愿意卖,以及愿意以什么样的价格卖。

那怎么知道老板愿不愿意卖公司?

挨个问肯定不是好办法,但有些蛛丝马迹可以寻找。例如,大股东质押比例较高,如果有不错的价格,卖的可能性较大。

当然,这还有个潜在条件,公司上市后三年内,控股股东有锁定期,此后还有可能延长,在此情况下,即使想卖也卖不掉。

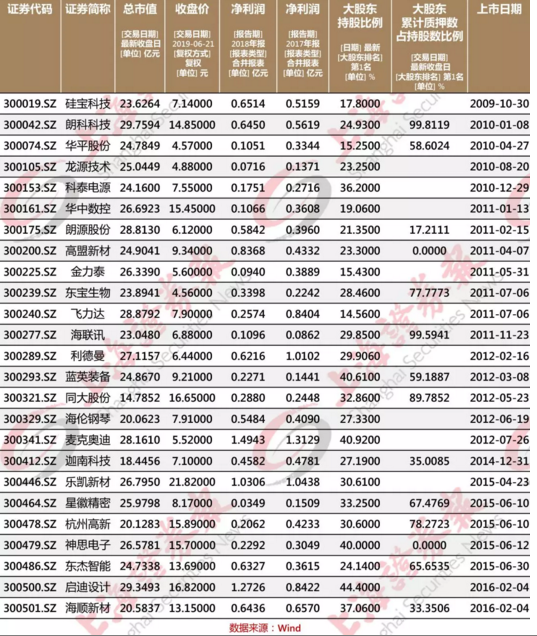

综合上述指标,我们筛选了以下公司,这一波热潮的“龙一龙二”或许就在它们之中。

总市值30亿元以下、过去两年盈利、大股东可以卖、不存在立案调查或曾被立案调查已过期限、公司上市超过3年的创业板公司: