这个五月的资本市场没有热度,反倒让人有一丝“凛冬将至”的感觉!

美国股市昨夜大跌,标普500指数跌幅1.32%,报2752.06点,为3月8日以来首次收于200日均线下方;纳斯达克综合指数跌幅1.51%,报7453.15点,也收于200日均线下方。道琼斯工业平均指数跌幅1.41%,报24815.04点。整个五月,标普500指数累跌6.58%,创下去年12月以来最大单月跌幅,是1960年代以来第二差的五月;道指累跌6.69%,纳指累跌7.93%。

五月份,美股市值蒸发超过3万亿美元,相当于跌掉了一个“英国”(据世界银行数据,去年英国的GDP还不到3万亿美元)。

更为要命的还不是股市,全球国债市场反应出来的情况让人不得不联想到2008年的金融危机。来自Bloomberg的数据显示,3个月和10年期美债收益率利差盘中报-21.867个基点,即收益率曲线为2007年以来最强倒挂。德国10年期利率骤降至零以下,英国的收益率曲线处于10年前全球危机以来的最平水平,而加拿大亦正在出现2007年以来的倒挂水平。Bloomberg表示,这些都是2008年金融危机之前最强烈的衰退信号。

不幸的消息还在不断传来,继墨西哥之后,印度亦被特朗普敲打。据彭博社5月31日消息,美国总统特朗普签署行政命令,将印度从普惠制待遇国名单中移除。该行政命令将于6月5日生效。

在五月世界股市陷入麻烦的时候,A股展现出韧劲。A股五月份虽然颇为震荡,但整体跌幅并不大,沪指全月仅下跌5.84%,跑赢美国股市。要知道,这还是在填了一个超过千亿的”大坑”的背景下实现的。5月份北上资金净流出已经创出历史新高,单月净流出达到536.7亿元,远超2015年7月股灾时候的315亿元。北上资金4月份亦大幅净流出180亿元,最近两个月北上资金净流出达到716.7亿元。

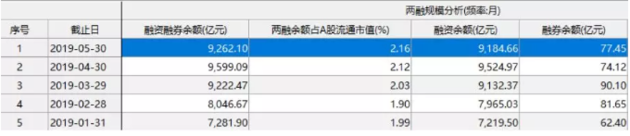

其实,市场上远不止这两大空头。在行情不好的时候,还有一个天然的空头那就是两融资金,上月底两融余额约为9600亿元,5月30日,这个数据回到了9262亿元,杠杆资金单月净卖出338亿元;另一个空头就是产业资本,来自WIND的数据显示,本月上市公司重要股东净减持约163.7亿元。以上三项资金加起来1038.4亿元。

那么,究竟是谁在填补将近1040亿的大坑呢?从ETF基金的情况来看,本月有一些比较重要的指数基金份额增加较多,比如HS300ETF份额增加15.5亿份,创业板50份额增加12.38亿份。这些ETF总共带来了约185亿的增量资金。此外,就是盘面上出现的一些托底资金,每当市场出现破位、即将要形成背离的时候,总会有这种资金出现,如果从成交量来看,这类资金可能达到了2000亿元的级别。

五月,全球风险资产动荡不安。昨晚美股续跌,标普500指数收跌36.80点,跌幅1.32%,报2752.06点,为3月8日以来首次收于200日均线下方。道琼斯工业平均指数收跌354.84点,跌幅1.41%,报24815.04点。纳斯达克综合指数收跌114.57点,跌幅1.51%,报7453.15点,也收于200日均线下方。5月份,标普500指数累跌6.58%,据Bloomberg,这是7年以来最差的五月,也是1960年代以来第二差的五月。道指累跌6.69%,纳指累跌7.93%。

从板块和个股表现来看,昨夜Facebook跌超3%,奈飞、亚马逊跌超2%,苹果跌1.8%,市值报8055亿美元,市值5月蒸发逾1100亿美元。Lyft涨4%。芯片类股集体下跌,费城半导体指数跌1.45%,希捷科技跌超4%,恩智浦跌约3%,英伟达跌2.6%。

来自华尔街见闻的统计数据显示,5月,FANG+指数累跌逾14%,创十年来最大单月跌幅,市值5月累计蒸发约4000亿美元,报3.21万亿;费城半导体指数累跌16.7%,创逾十年来最大单月跌幅;苹果累跌逾12%,英特尔累跌13%,特斯拉累跌逾22%,英伟达累跌25%。

五月份,美股市值蒸发超过3万亿美元,相当于跌掉了一个“英国”,据世界银行数据,去年英国的GDP还不到3万亿美元。

国际油价也创下七年最差五月表现。纽约期货周五下跌5.5%,这种跌幅至少有三个月没有出现过。国际油价在OPEC达成减产和地缘危机发生之后,一度飙升40%并于今年4月达到高峰,但5月收盘较4月份最高价已经跌去近20%。不止油价,5月份伦敦铜杀跌9.34%,锌杀跌10.08%,路透CRB商品指数杀跌4.82%。从Bloomberg的头版新闻来看,这个市场充满着悲观情绪。

在历史上,债市的表现更能预示危机。昨夜纽约尾盘,美国10年期基准国债收益率重挫8.87个基点,报2.1246%,创2017年9月以来的纽约尾盘最低水平,过去七个交易日有六日为下跌;本周累跌约19.56个基点。

来自Bloomberg的数据显示,3个月和10年期美债收益率利差盘中报-21.867个基点,即收益率曲线为2007年以来最强倒挂。

德国10年期利率骤降至零以下,英国的收益率曲线处于10年前全球危机以来的最平水平,而加拿大亦正在出现2007年以来的倒挂水平。Bloomberg表示,这些都是2008年金融危机之前最强烈的衰退信号。

与此同时,正宗的避险资金黄金终于受到追捧。昨夜黄金期货大涨1.38%,至1310.2美元。5月28日当周,投机者所持COMEX黄金期货和期权净多头头寸增加8,756手合约,至33,134手合约。

从以往的经验来看,不管发生危机的原因是什么,最终都会以债务危机的形式来呈现。

美联储4月底曾表示,目前标准普尔500指数的预期市盈率高于30年的中位数水平。而非金融企业贷款处于历史高位,特别是高风险企业债务快速增长,将引发担忧。

高盛亦曾发布研究报告称,到2020年美国将有超过1.3万亿美元非金融企业债务到期,约占未偿还债务总额的20%;2023年到期的债务是3万亿美元。而若美联储上调利率,可能会触发和金融危机类似的“违约潮”。

在外围风雨飘摇的时候,我大A股展现出了韧性,最值得称道的是,五月份跑赢了美股,但这一切来得并不容易。

数据显示,近期市场上有三大空头:北上资金、两融资金、产业资本。按照以往的规律,只有这三大空头全部转向多头,这个市场才会真正走牛,才真的有希望。从五月份的情况来看,这三类资金皆为净卖方。北上资金5月净卖536.7亿元,两融资金净减338亿元,大小非净减持163.7亿元。三项相加,接近1040亿元。

除了2015年之外,北上资金近年首现连续两个月净卖出,四月和五月净卖出金额达716.7亿元,这还不计入5月28日尾盘A股入摩带来的百亿被动增量资金。而在今年一季度,这类资金是那波小牛市的发动机,总计净流入1200多亿元。再往前推,去年底的最后两个月,北上资金也在大举买入。

两融资金也是一季度小牛市的重要推手。两融资金从今年一月底的7281.9亿元,增加到今年4月份最高的9915亿元,增加了2633亿元,规模比北上资金还在大。但达到接近一万亿水平的时候,这类资金开始走弱,五月份规模更是连续走低。

唯一一类持续在减持的资金就是产业资本,也可以说大小非。据WIND显示,今年以来,该类资本净减持达570亿元,五月份净减持规模达163.7亿元。

分析人士认为,在A股历史上,每一轮牛市,产业资本都不会缺席。而今年一季度的那一波行情,被他们当成了逃命的机会。回过头去看,产业资本净增持才是真牛市的最重要信号,这一规律目前可能仍未打破。

然而,尽管重要资金都在卖,尽管外围表现惨淡,但五月份的A股却显得韧性十足。本月,A股沪指仅下跌5.84%,跑赢美股。从市值损失来看,A股市场市值损失不会超过4万亿元人民币,而美股则超过20万亿人民币。当然,如果单从估值来看,目前A股的确也比美股便宜。

最为重要的是,五月份的A股仍然存在一些赚钱效应。据WIND数据显示,本月取得正收益的股票达815只。37只股票涨幅超过40%,也就是说,仍有超过1%的机会赚到大钱。翻倍的股票则有7只,其中金力永磁大涨183.2%,日丰股份大涨153%,丰乐种业大涨135%。

盘面上,最为强劲的依然是两大概念:“自主可控”和“自给自足”。板块主要是三个:一个是稀土永磁,一个是农业板,还有一个是芯片等,其中稀土永磁指数月涨幅为26.5%。而农业板今年以来,一直在走强,农业板块的盘面特征与2008年一季度的行情颇为相似。

三大空头联手也未把A股砸下去,这种“硬气”在A股历史上也并不多见。那么,究竟是谁在堵空头的枪眼,又为什么要堵这种枪眼,还能堵多久呢?

从本月ETF的份额增加情况来看,不少获得了份额增加。据统计,五月份ETF份额增加102.23亿份,获得增量资金185.8亿元。这部分增量资金在某种程度上,缓解了市场压力。不过,相对于将近1040亿规模空头来说,这点资金也只是杯水车薪,可能仅仅够填坑之一角。

那么,究竟还有什么资金在托底呢?游资自不必说,不管有没有行情,总会有游资在市场上混。而五月份的行情中,游资更是被称之为“最硬气的资金”,正因为他们的存在,市场上才会出现局部的赚钱效应。但游资不会雪中送炭,他们只会锦上添花。而真正能够救市场于危难之际的,应该还是一些托底资金。

据券商中国记者观察,这种资金本月至少出现过三次,分别是5月7日、5月10日、5月27日,出现的时间不定,但一定是在大盘出现危机的时候。若按5分钟级别的成交量来看,三次沪深两市成交应该在2000亿左右。至于在市场反弹过程当中,这些资金有没有做逐步减仓的动作,目前并不清楚。但可以肯定的是,正是因为这些类似于“做市”资金的存在,使得市场在五月份处于一个相对稳定的状态。

随着外围风险的不断释放,这种托底动作可能还会不断强化。中信证券本周曾指出,无论对人民币汇率还是A股市场,底线思维下,政策会更加主动和积极地进行预期管理。上证综指2800点是股权质押预警线,在政策积极的预期管理下,A股有“政策底”。

文章来源:券商中国

封面图片来源:摄图网