对于GMT发布的关于长和的沽空报告,香港有分析师认为,长和用财技这个事实已经很多年,沽空机构现在才说,看来沽空机构也是不懂财技,且财技分析很弱,若想通过这种方式套利,基本没可能。

图片来源:摄图网

谁能想到沽空机构居然把目标对准了长和,这可是港股市场分红可观、经营良好的白马股。沽空机构GMT Research认为长和通过激进的会计手段隐瞒了577亿港元债务,目的是为长和带来更高的市场评级以及获得比原本更廉价的信贷。

对于这份只有8页的沽空报告,长和昨日晚间发布澄清报告,否认了沽空机构带有选择性、偏见的误导性报道。

针对这份沽空报告,香港有分析师认为,长和用财技这个事实已经很多年,沽空机构现在才说,看来沽空机构也是不懂财技,且财技分析很弱,若想通过这种方式套利,基本没可能。

继中国中药、58同城、京东与中国交建之后,沽空机构GMT将目光瞄准了李嘉诚的公司长和(00001.HK)。质疑长和2018年报的净利润与现金流不匹配,并重点质疑公司以“代售资产”之名隐瞒了577亿港元债务。

值得注意的是,GMT沽空报告发布之前,长和卖空股数的确有暴增现象,5月7日,长和卖空股数在49万股,5月8日,长和卖空股数增至57.4万股,5月9日便暴增至133.65万股,5月10日沽空数量425.55万股,5月14日,做空股数大幅减少,仅剩下71.45万股。

此数据或许可以反映出沽空机构想通过沽空长和从而套利,但对于这份沽空报告的财报分析,时报君采访了多位港股分析师,他们均认为该报告并没有多大价值,可以说根本无杀伤力。

中泰国际策略分析师颜招骏认为,长和多年来活用会计财技,例如通过持股比例转移会计账目上的资产负债等,但这并非大问题,何况长和每年股息都有增长,这也证明公司现金流充足。通过沽空获利不会成功,第一,市值大,虽然借货沽空容易,但长和以机构及长线投资者为主,如果股价下跌相信会有人吸纳;第二,大股东资金充足而且有回购意愿,沽空机构很难获利。

香港某私募对冲基金的基金经理向时报君表示,“财报作假跟活用财技是两回事,我反而在意为何GMT要出这份没有意义的报告,用意何在?这股票并不容易沽空,市值大获利不多,还有沽空内容没有什么价值,名利难收。”

执业资深会计师林智远表示,未能确认GMT作出指控的依据,从过往收购案例来看,由于交易可以横跨一段时期才完成,而且部分代价可根据指定条款再作调整,以致最终实付资金比原来低,造成“负商誉”,买方便有非现金收入。

上述分析师举例称,假设一项资产估值10元,收购方第一阶段要付5元,余下5元则视乎资产过去一年的回报率厘定,此时收购方在资产负债表的“应付账款”便是10元,若资产回报率未及交易条款要求,令收购方因此毋须付另外5元,有关应付账款便降至5元,损益表则录得5元非现金收入。“收购方谈价谈的好,实际收购价比原先低,就有得入账,“Gain on Bargain Purchase(指压低价格购买某个资产获得的收益)”林智远补充说。

与以外沽空报告不同的是,GMT的这份报告并未给出目标价,也并未对市场引起恐慌。针对这份做空报告,时报君根据内容重点梳理了以下几点,可以再来回顾下:

该报告内容开头部分直接指出,长和2018年年报暴露了公司收购Wind Tre的相关会计调整,直接使得2018财年利润虚增132亿港元,即38%,这些非现金调整也解释了为什么长和运营现金流滞后于现金利润,以及资本支出持续超过折旧和摊销。此外,长和将部分资产视为待售资产,有可能隐瞒了与待售资产相关的577亿港元债务,这种夸大激进的会计方式主要是为了给长和更高的市场评级以及得到比其他公司更低的信贷支持。

Wind Tre是2016年由VimpelCom旗下的Wind电信与长江和记旗下欧洲电信运营商3 Italia合并而成的,当初合并时长和持有50%股权,去年9月,长和以24.5亿欧元收购剩余50%股权,至此Wind Tre成为长江和记的全资子公司。

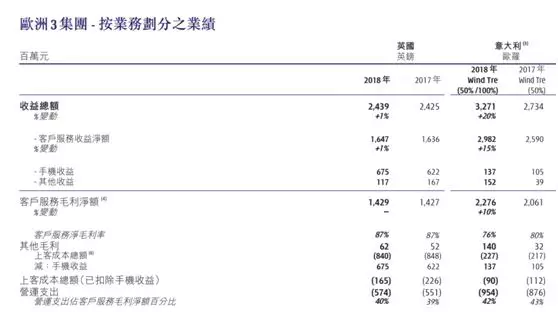

时报君查阅长和2018年财报显示,集团电讯业务包括3集团在欧洲的业务(即欧洲3集团),港交所上市的和记电讯香港(0215.HK)以及和记电讯亚洲,欧洲3集团于欧洲6个国家经营高速流动电讯与流动宽频科技业务,欧洲3集团财务表现在2018年度收益总额为784.11亿港元,同比上涨11%,其中Wind Tre在2018年度贡献了32.71亿欧元收入(约285.8亿港元),同比增长20%,可见Wind Tre在集团电讯业务板块中占据举足轻重地位。

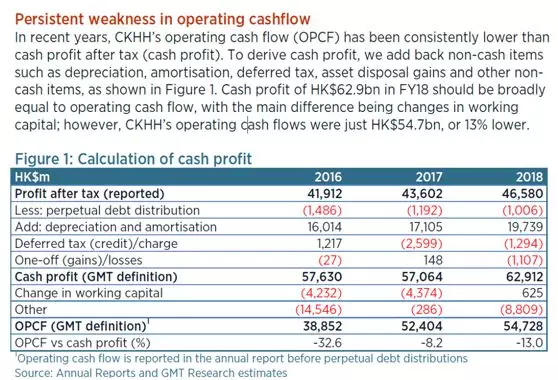

其次,沽空报告认为,长和的营运现金流一直低于税后现金利润,根据推算,包括折旧、摊销、递延所得税、资产处置收益及其他非现金项目相加,2018年现金利润应为629亿港元,除去流动资本的变化外大致相当于营运现金流,然而,公司的营运现金流仅为547亿港元,与629亿港元相差82亿港元。

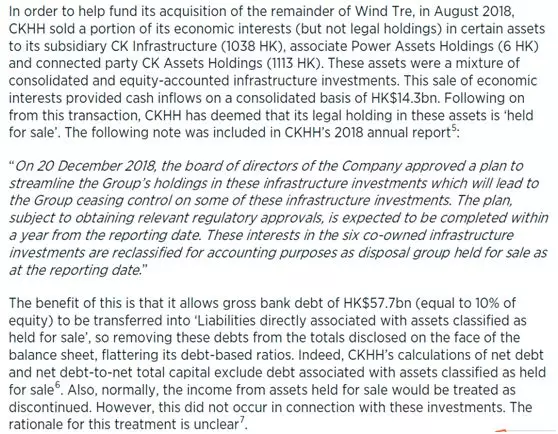

最后,为了帮助其收购Wind Tre的剩余部分股权,2018年8月,长和将部分资产的经济权益(但非合法持有)出售给其子公司长江基建集团(1038.HK),持股的电能实业(00006.HK)以及关联方长实集团(1113.HK)。

此次经济权益的出售带来了143亿港元的综合现金流入。通过此次交易,长和认为能够合法持有这些“待售资产”,这样做的好处就是允许577亿港元(相当于股权10%)的银行债务转入“与待售资产直接相关的负债”从而将这部分债务从资产负债表中剔除,确认为收入。在沽空机构GMT看来,长和收购Wind Tre剩余的50%股权,存在通过会计处理来提高利润的记录。

针对这份指控报告,长和昨日晚间发布澄清公告称,集团财报严格遵守并适用香港财务报告准则,且经审核财报都已作出全面透明披露,至于报告中指出与待售资产相关的债务并无体现在资产负债表的事宜,同样也全面按照适用会计准则的要求,与信贷评级机构讨论,这些讨论已在所有三家机构赋予集团的信贷评级报告全面反映。该报告存在严重的选择性,带有偏见且误导之嫌。

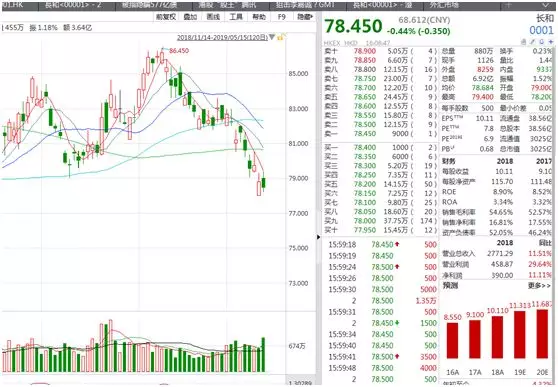

不过从这两天的股价反映来看,沽空报告并未起到“震慑”估计得作用,截至今日收盘,长和微跌0.44%,报78.45港元,总市值3025亿港元。

颜招骏向时报君表示,只要符合香港财务会计准则,便没有问题,很多上市公司都会运用财技粉饰,比如提前入账,把固定资产年期延长,把可供销售的资产与可供交易资产交换等。

来源:证券时报网 记者:罗曼

以上内容为每经App出于传递信息的目的进行转载,不构成投资建议。据此入市,风险自担。投资有风险,入市需谨慎。