基于美国银行业间的流动性降至十年低点,美联储可能最快在本周会议上就会这样做,还可能会在秋季启动"精简版QE"。

图片来源:摄图网

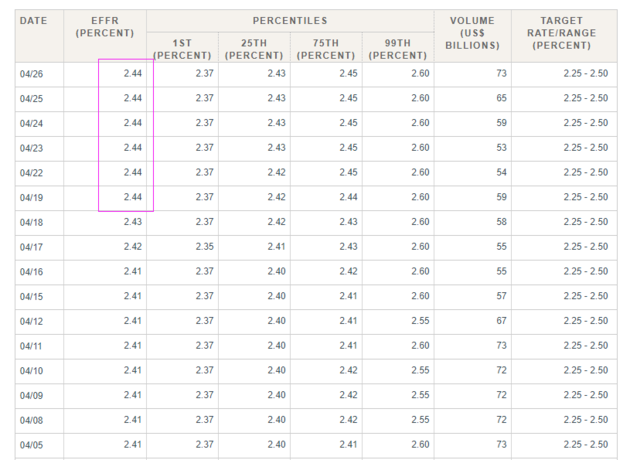

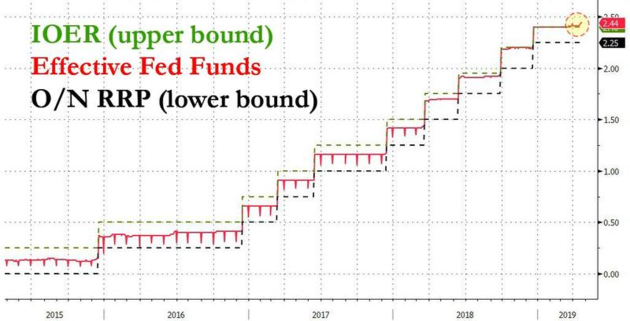

近期,美国隔夜融资市场的利率变动引起市场高度关注。从4月19日开始一直到最新公布的4月26日,有效联邦基金利率(EFFR)连续六个交易日站上2.44%的水平,距离美联储当前2.25%至2.50%的利率走廊 区间上限仅6个基点,已经超过美联储目前设定的技术上限超额准备金利率(IOER,目前为2.40%)4个基点。

EFFR创下2008年3月以来的最高水平,也是自2015年12月美联储启动本轮加息以来的最高位。EFFR不断冲向新高,甚至超过IOER,意味着银行并不想将钱放到美联储,而是倾向于用于银行间借贷。

这使得美联储面临的货币政策前景更加复杂,可能会在下周利率会议中讨论这一问题。目前,市场越来越相信美联储将会“技术性地”削减IOER,以对冲不断收缩的超额储备金带来的负面影响。

野村证券分析师Charlie McElligott在最新报告中写道,尽管有大约1.4万亿美元的超额准备金在系统中流动,美联储越来越担心美国银行业间的流动性短缺,这让美联储别无选择,只能激进降息并大幅削减IOER,可能最快在本周利率会议上就会这样做。再往后看,美联储最终只能重启QE。

报告认为,美联储可能会比大多数人预计更快的降息,而且降息幅度可能高至50个基点。在McElligott看来,至少有三个理由能支持上述观点:

首先,从历史来看,美联储可能会采取与25年前和20年前类似的政策,“先加息再降息”。

最近有不少声音开始探讨,美联储当前面临的处境跟1995-1996年期间十分相似,特别是同样十分关注低水平的通胀。当时美联储便是采取“先加息再降息”的措施,从1994年2月开始,美联储连续加息7次,1995年7月开始,又在半年内接连降息三次,三次降息的理由是物价上行压力有所缓解。

还有一次是1998年,美联储当时再次发生政策转向,连续三次迅速降息,以阻止俄罗斯债务违约和对冲基金Long Term Capital Management濒临倒闭引发的金融危机。这跟美联储今天面临的环境也具有很大的相关性,欧洲等外部经济体明显放缓。

第二,美联储官员近期频繁提到对通胀问题的担忧,称美国当前通胀持续低于2%的目标且存在向下压力,这促使他们考虑放松货币政策甚至降息。昨日发布的3月核心PCE通胀(也是美联储青睐的通胀指标)仅1.6%,创14个月最低,甚至低于已经很低的预期。

虽然温和的通胀可能并不意味着必须降息,但它至少会提高美联储进一步加息的门槛。McElligot认为,重新考虑通胀目标或将成为美联储下一步的议题。

第三点也就是回归到文章开篇所说的近期市场关注点,近期美国隔夜融资市场利率急剧上升,这显示银行流动性越来越告急,银行体系的准备金正在萎缩。这表明美联储很有可能提前开始宽松。

关于这一点,摩根大通的分析师Nick Panigirtzoglou也在最新的周报中指出,将目前的名义准备金水平与美国银行体系规模进行比较,准备金空间的紧缩非常明显。如下图所示,美联储的准备金余额除以美国银行的总资产的这一比率自2011年初以来于近期首次降至9%以下,接近与2009年底时的水平。这显示出,美国银行体系的流动性状况已接近十年来低点。

另外,银行准备金的余额也在一路下滑。

Panigirtzoglou还提到,准备金的减少和4月银行间利率的波动可以证明流动性的紧缺,美联储可能别无选择,只能在下一次的会议纪要上选择再次下调基准利率,而且很有可能将结束缩表的时点从9月提前至6月。

EFFR走高可能表明,充斥在联邦基金市场上的超额准备金并没有之前估计的那么多,过剩流动性的规模可能被高估了。对此,野村这份报告还指出,美联储可能在秋季启动新一轮扩表以增加银行储备金。

McElligott把这称之为精简版QE(QE Lite),可能会将抵押贷款支持证券MBS的到期再投资转向投资美国国债,特别是短期国债,以缩短资产管理规模的投资周期、推动利率曲线进一步陡峭。

华尔街见闻 郭昕妤