35家上市券商实现自营收入429.06亿元,同比增幅146%。券商业内人士感慨,“全靠自营了!”

图片来源:摄图网

一季度券商业绩向好没商量,但35家A股券商归母净利润同比涨幅86.59%,应该还是出乎意料了!更出人意料的是各业务条线收入变化。

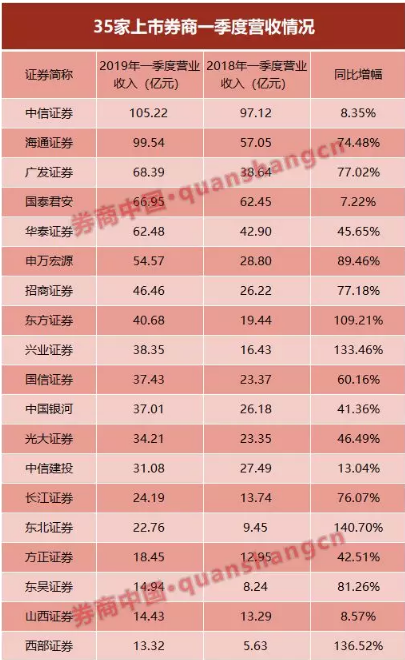

至4月30日凌晨,35家A股上市券商一季报披露完毕,较去年同期营收增幅超50%,归母净利润整体涨幅达86.59%。值得一提的是,就营收来看,广发证券超过国泰君安证券,与中信证券、海通证券位列前三,成为一季报黑马;归母净利润来看,中信证券、海通证券、国泰君安证券位居前三,依旧是“铁三角”。

“全靠自营了!”这是行业人士的感慨。就各板块业绩来看,受证券市场回暖影响,权益投资收益回升,券商自营业务表现十分突出,35家上市券商实现自营收入429.06亿元,同比增幅146%。

经纪业务来看,A股交易数据火爆,体现在业绩上却似乎并不明显。35家上市券商一季度代理买卖证券业务净收入182.45亿元,同比微增6.33%。有分析认为,这应与证券交易佣金率进一步下降有关。

投行收入来看,券业一季度股权承销金额整体下滑明显,但债券承销金额增幅明显,35家上市券商一季度共实现投行业务手续费净收入66.62亿元,同比增加8.47%。

资管业务来看,受资管新规落地等因素影响,券商资管表现也在分化,成为唯一整体出现同比下滑的业务。35家券商一季度共实现63.19亿元的资管收入,同比微降8.43%。

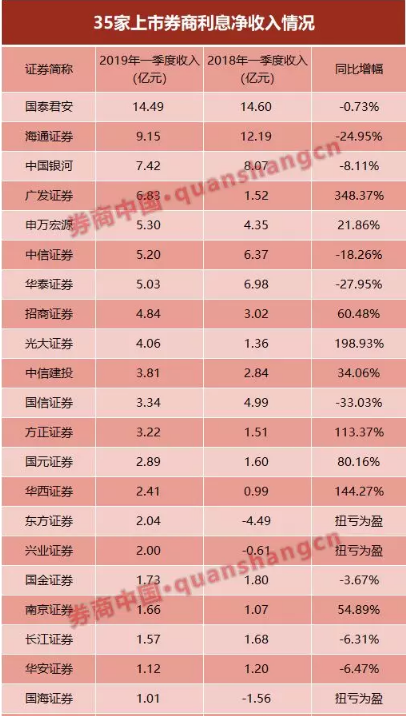

利息净收入来看,一季度股市强劲表现,市场风险偏好提升,两融业务规模持续提升,股权质押风险亦有所缓和。35家上市券商一季度实现利息净收入90.09亿元,同比增三成。

35家A股券商一季度共实现营收976.64亿元,同比增幅51.39%。

中信证券105.22亿元的营收稳居榜首;海通证券99.54亿元的营收位居第二;广发证券超越国泰君安跻身前三,第一季度实现营收68.39亿元;国泰君安紧随其后,66.95亿元的营收位居第四。

就营收增幅来看,东北证券、华安证券、西部证券、兴业证券、太平洋以及东方证券的营收同比增幅超过100%。一季度,证券市场明显回暖,主要股指稳步走高,成交量持续放大。东方证券表示,报告期内,公司自营投资业务、境外业务收入大幅增加,以及期货子公司大宗商品业务显著增长。

另值得一提的是,华林证券一季度营收2.15亿元,较去年同期水平微降,是唯一营收同比下滑的上市券商。

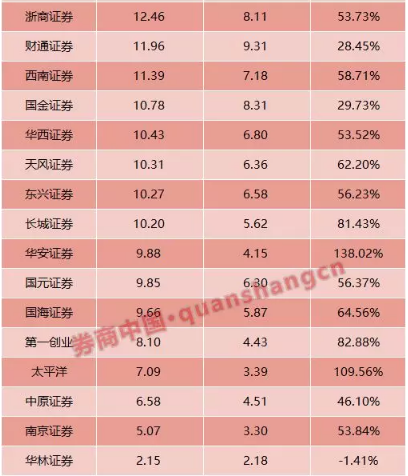

第一季度A股涨势如虹,券商也多收了三五斗。就35家A股券商的业绩来看,第一季度共实现归母净利润377.89亿元,较去年同期增幅为86.59%,涨势喜人。

就归母净利润规模来看,中信、海通、国泰君安位居前三,其中中信证券归母净利润43.58亿元,是唯一盈利超过40亿元的上市券商;海通证券和国泰君安的归母净利润分别为37.70亿元以及30.06亿元。值得一提的是,营收挤进前三的广发证券,第一季度归母净利润位居第四,与国泰君安证券差距不足1亿元。

就净利润增幅来看,所有券商的业绩表现都比去年同期有所提升,其中有14家券商净利润增幅超过100%。这其中值得一提的是海通证券、国信证券以及东方证券,不仅增幅大,体量相对也大。

海通证券37.70亿元的归母净利润同比增加117.66%,从海通的业绩体量来看,这一增幅十分难得。海通证券一季度业绩大超预期,主要是自营业务与子公司表现亮眼。其中,投资收益25亿元,同比增长85%,主要是处置金融工具取得投资收益增加。公允价值变动收益24亿,主要是金融工具公允价值变动收益增加。

国信证券一季度归母净利润18.85亿元,同比增幅154.93%;东方证券归母净利润12.70亿元,同比增幅191.06%。

经纪业务:交易火爆,代买收入仅微增6.33%

一季度尤其是3月份的行情有多火爆,在股民热切的情绪中以及交易数据中都有所体现。期间有8个交易日成交额突破万亿大关,其中6天都集中在3月,峰值为3月8日,当天成交额1.18万亿元。

券商中国记者计算,今年一季度,沪深两市的日均成交额为5855.50亿元,较去年同期的4767.98亿元,增幅有22.8%。

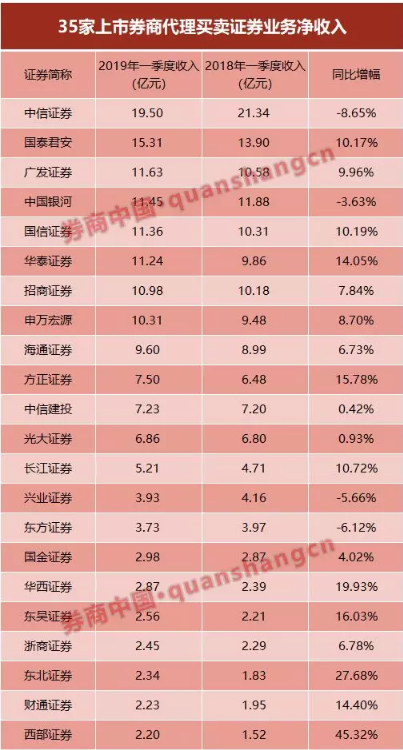

但是交易数据体现在业绩上,却似乎并不明显。35家上市券商一季度代理买卖证券业务净收入182.45亿元,同比微增6.33%。

作为经纪业务最主要的收入来源,代理买卖证券业务在各业务板块中地位也十分重要。就一季度业绩来看,该项收入超过10亿元的券商有8家,分别为中信证券、国泰君安证券、广发证券、银河证券、国信证券、华泰证券、招商证券以及申万宏源证券。其中中信证券该项收入19.50亿元,位居第一;国泰君安证券为15.31亿元,位居第二,其余6家券商代理买卖证券业务净收入均在11亿元左右。

就同比增幅来看,有6家券商该项收入同比下滑,其中竟然包含中信证券和银河证券,前者代理买卖证券业务净收入同比下滑8.65%,后者下滑3.63%。另外,兴业证券、天风证券等该项收入也有所下滑。

天风证券研报表示,从一季度披露情况来看,上市券商业绩均大幅改善,中小券商业绩弹性大。分业务来看,经纪业务弹性有所降低,预计市场回暖下佣金率进一步下降。

科创板正在紧锣密鼓筹备,多家券商都在建立以投行条线为核心的业务体系。不过,从wind数据来看,一季度券商主承销收入较去年同期下滑近三成,其中首发收入下滑两成,增发收入腰斩。

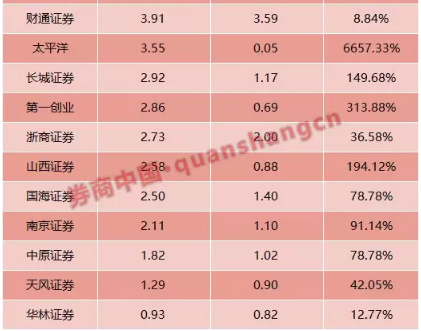

今年前三个月,券商投行业务表现如何?35家上市券商一季度共实现投行业务手续费净收入66.62亿元,同比增加8.47%。

中信证券、中信建投、海通证券该项收入位列前三,其中,中信证券投行业务手续费净收入9.89亿元,同比增幅超3成;中信建投该项收入6.56亿元,海通证券该项收入5.85亿元,均同比微增。

就同比增幅来看,有21家券商同比增加,14家券商同比下滑。光大证券、国海证券、第一创业证券该项收入增幅均超100%,其中光大证券投行业务手续费净收入4.02亿元,同比增幅316%;浙商证券、华林证券投行业务收入的下滑幅度均超70%。

值得一提的是,今年一季度,投行主承销收入下滑明显,那么投行整体收入同比增加的原因是什么呢?据wind,今年一季度,券商整体股权承销金额3389.98亿元,同比去年同期的5129.50亿元,下滑了33.90%;但是债权承销金额增幅明显,今年一季度债权承销金额合计为14224亿元,较去年同期的7121.35亿元,增幅近100%。

比如海通证券,就得债券承销业务利好。2019年第一季度公司实现投行业务净收入5.85亿元,同比增长1.51%。其中股票承销总金额17.83亿元,同比下降78.22%;债券主承销金额729.02亿元,同比增加51.03%。

另外,科创板开板在即,截至4月29日,上交所共受理95家企业,保荐机构方面,中信建投14家(其中联合保荐1家)、中信证券9家、华泰证券8家(联合保荐1家)、中金公司7家,项目储备靠前。

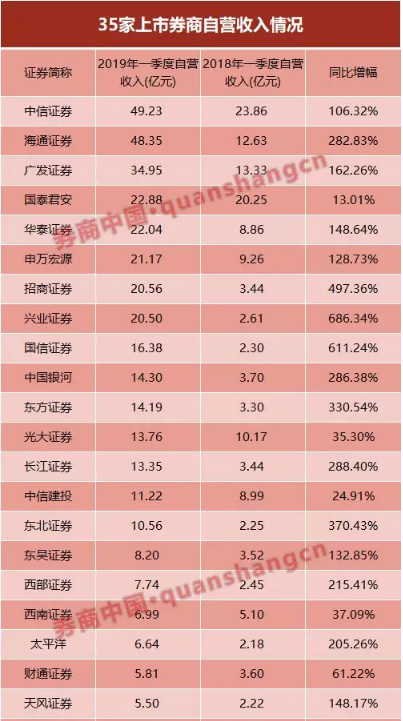

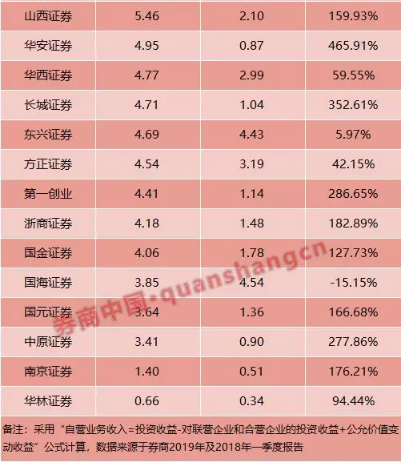

随着证券市场回暖,权益投资收益回升,券商自营业务表现颇为突出。35家上市券商一季度实现429.06亿元的自营收入,同比增幅146.42%。

值得注意的是,券商财报目前没有将自营业务收入进行单独统计,本文按照“自营业务收入=投资收益-对联营企业和合营企业的投资收益+公允价值变动收益”的公式进行估算并与上年度同期数据进行对比。需要注意的是,2018年数据并未考虑金融工具会计准则变化等因素。

中信证券、海通证券自营收入均接近50亿,分别为49.23亿以及48.35亿元,广发证券自营收入为34.95亿元,国泰君安证券、华泰证券、申万宏源证券、招商证券以及兴业证券自营收入均超20亿元。

就同比增幅来看,除了国海证券,其余34家券商自营收入均有明显增加,其中兴业证券、国信证券、招商证券、华安证券等14家券商自营收入同比增幅超200%。

兴业证券在一季度经营业绩说明中表示,投资能力进一步加强,取得良好收益。其中,公司债券类投资收益率大幅跑赢中债企业债总值指数(1.87%)和同类可比基金前30%水平(1.47%),权益类投资和衍生品投资取得良好的绝对收益。

光大证券赵湘怀此前研报认为,截至4月24日,上证综指累计上涨28%,深证成指累计上涨41%,随着股市表现强劲,预计公司权益类投资占比有望提升,自营业务收入有望继续提升。

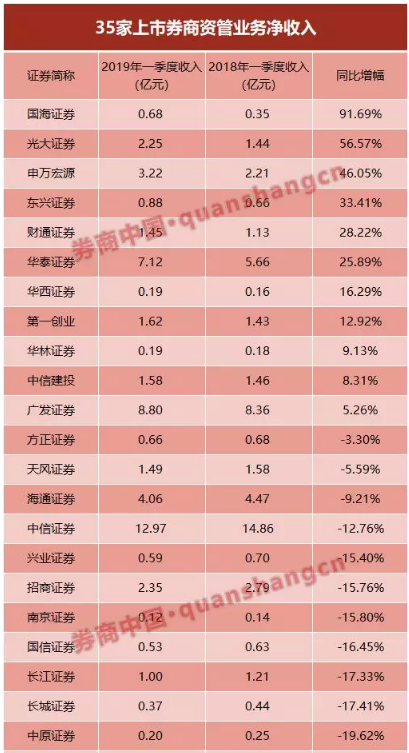

受资管新规落地等因素影响,券商资管正在向主动管理转型,同时各家券商表现也在分化。就一季度业绩来看,资管业绩是唯一整体出现同比下滑的业务。35家券商一季度共实现63.19亿元的资管收入,同比微降8.43%。

中信证券资管业务手续费净收入12.97亿元,同比下滑12.76%;广发证券该项业务收入8.80亿元,同比增加5.26%;华泰证券为7.12亿元,同比增25.89%。需要注意的是,由于各家券商披露资管收入的口径并不一致,本文不对资管收入进行排名。

就同比增幅来看,券商资管业绩分化明显,有11家券商资管收入同比增加,另外24家券商资管收入下滑。国海证券、光大证券、申万宏源、东兴证券资管收入同比增幅超30%,其中国海证券该项收入同比增幅超过90%。

浙商证券、西部证券、国金证券、东吴证券等券商资管收入同比下滑明显。

一季度股市强劲表现,市场风险偏好提升,两融业务规模持续提升,股权质押风险亦有所缓和。两融余额从年初的7563.73亿元增至3月底的9222.47亿元,增量为1658亿,增幅约22%,接近去年6月底的两融余额。股票质押规模整体保持平稳,截至3月底,市场质押股数占总股本的9.61%,市场质押市值为55474.83亿元。

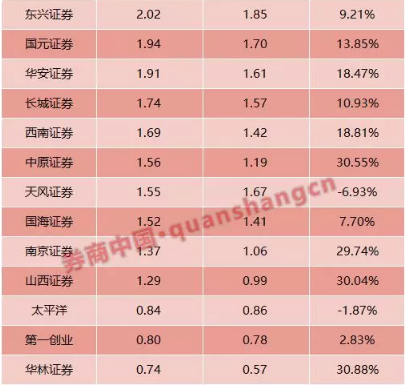

35家上市券商一季度实现利息净收入90.09亿元,同比增加32.02%。从收入规模来看,国泰君安一家该项收入独超14亿,其余券商均不超10亿,另有5家券商该项业务亏损。

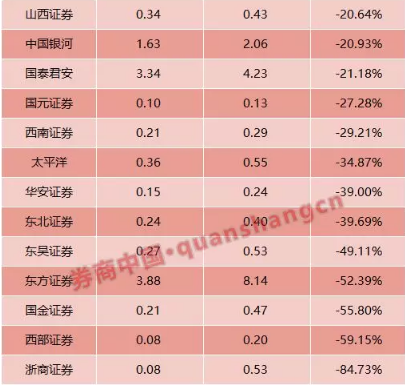

从同比增幅来看,有10家券商利息净收入同比增加,广发、光大、华西、方正增幅明显;有6家券商该项收入扭亏为盈,东方证券、兴业证券、东兴证券等较去年同期都有较大增量;有14家券商利息净收入同比下滑,其中财通证券、中原证券等下滑幅度超7成;另有5家券商该项业务实现亏损或亏幅加大。

海通非银金融团队认为,由于大券商相较于小券商拥有更多的资源、资本实力更强、业务布局更综合化,在监管加强和市场行情波动加大的状况下,公司优势更能体现,市场份额不断提升。我们预计在未来行业竞争进一步加强,衍生、海外、创新业务不断试点的背景下,大券商凭借自身底蕴,形成马太效应。

天风证券研报认为,政策+业绩驱动券商股。资本市场改革与政策纠偏+投行和直投业务增长+融资成本下行+股权质押纾困+集中度提升+股票市场回升+高beta,再次强调2019年行业盈利预测,预计净利润1054亿元,同比增幅59%。

券商中国 张婷婷