12天收获11个涨停,其中交出9个连续“一字板”,股价连创新高的兴齐眼药成了近期A股市场上的一只“妖股”。

不过记者注意到,这家公司近年来频繁的对外投资,却在拖累着其业绩表现。

每经记者|任飞 每经编辑|肖芮冬

截至今日(4月25日)收盘,兴齐眼药迎来12天内的第11个涨停板,股价再创新高。

值得关注的是,与此前多数投资机构解禁后逢高减持不同,其第一大流通股东桐实投资,近期虽然频繁高位套现,但总量却控制在股比1%上下,不到其所占股份的1/18。

《每日经济新闻》记者还注意到,兴齐眼药近年来的对外投资动作频繁,其中桐实投资间接参股的不在少数。有分析指出,当前机构羞涩减持或是出于对其投资收益的期待。但与此同时,该公司也面临着投资现金流不足、经营水平下滑等掣肘。

A股向来不缺题材炒作,此前特力A和贵州燃气均是游资突击抬价的典型。近期,A股市场上再度活跃起一只“妖气十足”的股票——截至今日收盘,兴齐眼药在过去的12个交易日内,收获11个涨停,其中交出9个连续“一字板”,自4月10日以来涨幅已接近200%。

与特力A和贵州燃气不同的是,兴齐眼药“盘子”更小,前两者尚有2亿、8亿不等的总股本,后者总股本仅为0.82亿,截至今日收盘,其自由流通股本仅为0.35亿。这也使得该公司股价成为游资肆虐的甜点。从股价表现上看,仅用时三天,市场筹码就被金主牢牢把控。

记者注意到,在4月10日之前,兴齐眼药的股价在15.33元~19元震荡了近半年时间。而4月10日开始,其股价开始放量拉升,当天成交额达9846万;随后的两个交易日,资金继续活跃,截至4月12日的成交额突破2.14亿元,当日换手率高达15.45%。在此之后,其开启“一字板”涨停模式,今日收盘再度一字涨停,报收58.96元/股。

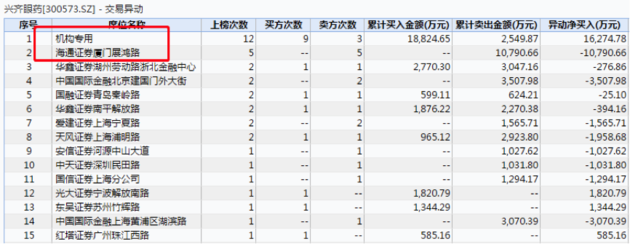

记者从交易异动成交营业部信息中发现,其卖方以海通证券厦门展鸿路营业部最为活跃,在12个交易日内至少卖出6185.48万元;而抢筹方则以机构席位居多,特别是在4月10日和4月11日,前三大买方均为机构专用席位,抢筹共计花销5032.58万元;到了4月12日,开盘已无卖单挂出。这意味着,庄家对兴齐眼药的吸筹攻势仅用了三天,单股控筹成本约为23.67元/股。

“我无法判断炒作它的逻辑,可能今天还有莎普爱思的眼药题材跟进,但之前没有。”固利资本投决委员会主席黄平对《每日经济新闻》记者说道,游资控股的戏码在市场缺乏核心题材提振的当下太常见了,“不会铺天盖地,但却一枝独秀”。黄平指出,市场上出现小盘股被炒作的原因是在当前市场流动性欠佳时,题材轮动的动力不强,“游资打板还是希望做出一个所谓的标杆,待股价下调甚至进入弱市的时候,待投资者逢低介入,即便如此,游资也有得赚”。

事实上,兴齐眼药在目前近23.67元/股的控筹成本之下,股价飙升至58.96元/股的确为游资的“收割”增厚了太多安全边际效能。黄平指出,游资打板需要具备一定的市场定价权,而在此过程中,部分小非解禁或许能搭上便车,“在行情仍未消退之前收获一波‘暴利’”。

那么,兴齐眼药的股东是否已经按耐不住?事实证明的确如此。

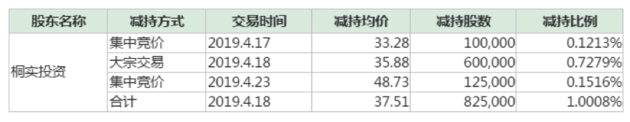

该公司昨日公告,持股5%以上的股东桐实投资在4月17日、18日、23日共计减持82.5万股,减持比例超过所占公司股比1%。

桐实投资是一家注册于英属维尔京群岛的公司,成立于2010年3月16日。招股书信息显示,该公司为私募股权投资基金,兴齐眼药上市招股书披露时,该公司基金规模为7.65亿美元。

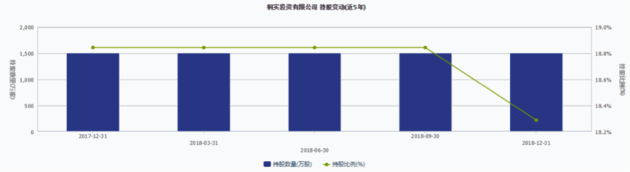

2018年年报信息显示,桐实投资位列兴齐眼药十大流通股东之首。作为兴齐眼药的战略投资者,桐实投资在其上市之前就持有1507.50万股;正式上市后,持股比例一度保持在18.84%,并在两个会计年度内未对所持股份进行过减持。

不过记者发现,其股价在次新炒作至56.15元/股后开始下探,2018年是桐实投资解禁后的第一年,但股价没有止跌,反而继续下挫至13.52元/股。虽然对于5.16元/股的发行价格,回报也是看得到的,但桐实投资却一直等到其股价再创新高才动手。

值得关注的是,招股书中记载,桐实投资因为合伙人出资比例分散,其投资的决策由投资决策委员会做出,而非具体个人,因此桐实投资无实际控制人。兴齐眼药负责证券事务的工作人员也对记者表示,桐实投资也是出于资金需求的原因才向他们知会减持这件事,此前两家公司之间并无太多业务往来,“他们公司的信息也不是全部对我们公开的”。

从官方的描述上来看,二者的关系十分陌生。但事实上,由于兴齐眼药子公司众多,桐实投资也是相关子公司的最终受益人之一。此前该公司同意与关联方宁波梅山保税港区甄胜投资中心(有限合伙)签署《投资协议》协议,共同投资设立兴齐眼科医院有限公司,拟注册5000万元,其中公司出资2550万元、持有51%股权,桐实投资间接对其控股。

前述证券事务工作人员告诉记者,目前医院已经正式营业,但在运营初期,尚待盈利。有分析人士指出,桐实投资赶在当前股价暴涨之时仍小规模减持,不难看出其仍希望在公司经营层面占据更多话语权,不排除在等待利润的更多兑现。对此,证券事务工作人员向记者表示,涉及管理层战略角度的问题,他们也不得而知。

暂且不论投资机构是否出于公司盈利预期的考虑而不去清仓式减持,但可以看见的是,兴齐眼药在近年来确实加大了对外投资力度,且投入不菲。2018年年报显示,该公司长期股权投资资产在期初规模为0.23亿元,到期末已升至0.33亿元,逾千万的股权投资也使得其正在面临运营成本的巨大压力。

兴齐眼药2018年年报显示,公司实现营收4.31亿元,同比增长19.78%;归属于上市公司股东的净利润1365.87万元,同比下滑65.37%。原因之一就是前述公司投资的兴齐眼科医院投资亏损增加。

除了兴齐眼科医院项目,该公司还参股了厦门大开生物科技有限公司的组织工程角膜项目。从公告来看,该项目正在为临床试验的开展进行相关准备。可见,其投资的项目多在运营初期,没有形成稳定的利润回报。此外,兴齐眼药负责证券事务的工作人员还透露,去年投资的项目不止于此,但有些项目因未达披露标准,所以没有公开。

但需注意的是,兴齐眼药目前的现金流情况并不宽裕——截至2018年底,该公司虽有0.28亿元的货币资金结余,但投资活动产生的现金流量已告负,净额为-0.12亿元。

尽管经营和筹资产生的现金流总量尚可覆盖投资现金流的不足,但记者发现,筹资产生的现金流达到0.19亿,而经营产生的现金流仅0.03亿。这意味着,目前支撑其流动性的底气并非来自于主业,而是通过借款、吸收投资等途径得来。记者还发现,其虽然在凝胶剂/眼膏剂和滴眼剂等产品具有较高的毛利率(凝胶剂/眼膏剂毛利超过80%),但企业存货金额达到0.56亿,应收账款金额高达0.73亿,二者分别占总资产比例的7.95%和10.32%。不难看出,兴齐眼药的经营困惑并不止于投资回报漫长这一方拖累,还受制于主业经营本身。

但毕竟当前投资项目已经上马,不论是以实业为主,还是以投资为主,做出业绩以匹配公司估值的高增长才是硬道理。对此,兴齐眼药工作人员表示认同。而对于投资业务是否要做为公司未来的主攻方向没法预估,其表示,“管理层现阶段这样决定的,我们就按照这样做,但是他们的想法、预期是什么,我也不太清楚”。

更多创投新闻,请关注外光锥创投(微信ID:waiguangzhui)

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。