股指期货恢复常态化交易又进一步!

图片来源:摄图网

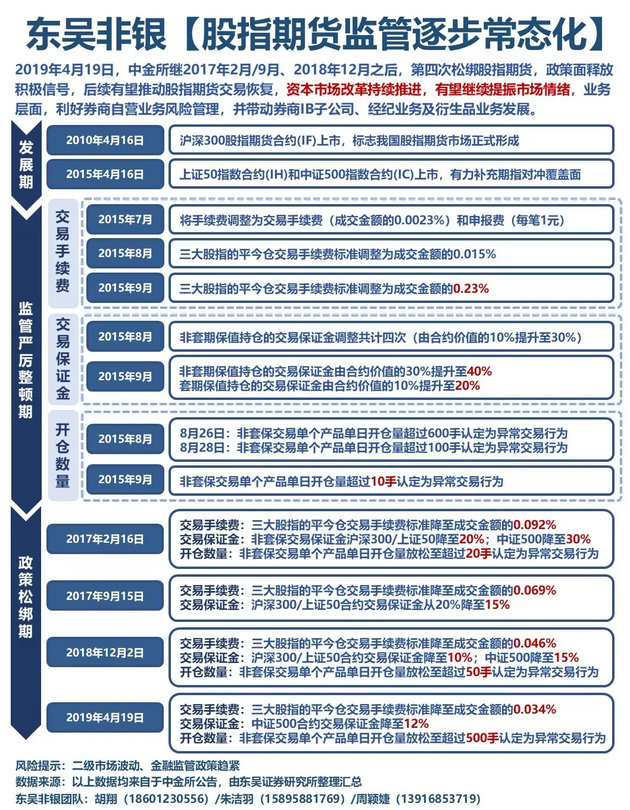

4月19日下午,中国金融期货交易所(中金所)宣布,经中国证监会同意,进一步调整股指期货交易安排。这是2019年以来股指期货交易规则首次改动,也是2015年股市异常波动之后,为恢复常态化交易所作的第四次调整。

调整共包括三个方面:

一是自2019年4月22日结算时起,将中证500股指期货交易保证金标准调整为12%;

二是自2019年4月22日起,将股指期货日内过度交易行为的监管标准调整为单个合约500手,套期保值交易开仓数量不受此限;

三是自2019年4月22日起,将股指期货平今仓交易手续费标准调整为成交金额的万分之三点四五。

中金所表示,此次调整是进一步优化股指期货交易运行、恢复常态化交易管理、促进市场功能发挥的积极举措,有利于进一步满足投资者风险管理需求,引导更多中长期资金进入资本市场,促进产品创新,更好满足各类投资者的需要。上述措施实施后,中国金融期货交易所将按照市场化、法治化原则加强市场风险监测与交易行为监管,积极完善监管制度,确保股指期货市场安全平稳运行。

另据券商中国记者了解,除股指期货恢复常态化外,中金所还在积极筹备金融期权新品种的相关工作。

股指期货松绑,期货行业将直接受益。其实今日尾盘,国内期货概念股中国中期直接拉升涨停,港股上市的国内期货公司鲁证期货和弘业期货也都有不同幅度上涨。

股指期货常态化交易的推进对于国内资本市场是重大利好,以期货经纪为主要业务的期货公司更是将直接受益。引人关注的是,今日国内期货概念股中国中期大幅上涨,以涨停收盘;此外,港股上市的国内期货公司鲁证期货和弘业期货也都有不同幅度上涨。

据财联社统计,A股上市公司中,至少有14家涉及期货业务。

东证期货总经理卢大印表示,对于东证期货来说,由于机构客户数量占比较大,所以股指期货的放开,将提升公司整体收入水平和保证金规模。另一方面,股指期货的放开对公司的研究和技术水平也将是一个考验。东证期货近年来一直不断在以上两块业务加强投入。股指期货的放开,对公司来说将是一个考验,更是一个机遇。

股指期货放开,对期货公司来说可谓久旱逢甘霖。中国期货业协会日前公布数据显示,2018年期货行业整体净利润12.99亿元,相比2017年的79.45亿元减少83.65%;营收相比2017年下降4.72%;行业手续费收入累计为132.41亿元,同比减少9.25%。

值得一提的是,在本次正式宣布之前,监管层就已经多次就股指期货发声。

1月12日,证监会副主席方星海在北京出席第二十三届中国资本市场论坛时表示,股指期货已经三次放宽交易措施,但“还不够,还要进一步地放开”。

3月两会期间,方星海再次提到了股指期货。他在3月7日接受证券时报记者采访时表示,对于期货交易管理条例的细则出台,正在制定期货法,下一步要把这项工作抓好。放开股指期货的相关措施正在研究,“今年应该能出来。”

4月3日,外媒报道称,证监会期货监管部处长焦增军在香港作报告时介绍,中国计划放松对股指期货的限制,包括恢复股指期货的正常交易,以及向外国投资者开放现有的股指期货等。

实际上,经历此前三次调整后,股指期货市场已经在快速恢复,尽管日均成交量仍然较2015年限制前有很大差距,但日均持仓量这一反映市场深度的重要指标已经悄然创出新高。

统计数据显示,2018年,股指期货日均持仓11.9万手,同比增加16%;日均成交6.7万手,同比增加67%。进入2019年,成交持仓情况进一步好转。今年1-2月,日均持仓19.7万手,同比增长110%,IF、IC和IH持仓占比分别为42%、40%和18%;日均成交14.5万手,同比增长189%,IF、IC和IH成交占比分别为49%、30%和21%。

4月以来,股指期货市场继续复苏。截至4月19日收盘,三大股指期货当日合计持仓量达到27.37万手,合计成交量27.66万手。

令人欣喜的还有,股指期货市场机构化特征也日益明显。据中金所数据,2019年1-2月,机构投资者持仓量占比上升至54%。其中,广义基金(含私募基金、公募基金、证券资管、期货资管)持仓占比40%。

股指期货已经成为机构投资者重要的风险管理和产品创新工具。统计股指期货推出前后8年市场表现发现,沪深300指数的年化波动率下降了20%,平均日内波幅下降了32%。证券、基金、期货、信托、QFII、保险等市场机构有序进入股指期货市场,通过使用股指期货,机构实施了更为灵活的投资策略,加快了业务创新,可转移Alpha产品、多空策略产品、结构化保本型产品、绝对收益型产品、挂钩收益产品、指数增强基金等产品相继推出。

消息一出,期货圈市场人士纷纷“点赞”。业内普遍认为,调整将促进市场流动性的改善,有助于对提高市场运行效率。同时,不少专家也表示,股指期货的交易规则未来还有进一步优化的空间。

上海富善投资总经理兼投资总监林成栋:

我们认为这次调整将进一步促进股指期货发挥其市场功能。利好量化对冲产品,一方面随着保证金的降低,产品的现货持仓将进一步增加,提升了量化对冲产品的资金使用效率;而中证500期货放松至500手也将进一步提升其流动性,利于基差贴水的改善,降低对冲成本,同时流动性提升后也将减少对冲策略建仓、移仓时的冲击成本。随着股指期货的逐步放松,今年以来的量化对冲产品绩效已经有所改善了,而随着股指期货的正常化,我们相信量化对冲产品将再次恢复获利能力。

对于量化CTA策略,此次放开最大的变化是过度交易标准从 50 手提升到 500 手,必将改善市场流动性,提升市场活跃度,对于股指CTA策略来说,可极大程度扩大策略容量。股指期货平金手续费略有下降,还是远高于平昨手续费,但随着交易量限制的大幅放松,以对锁进行交易的日内策略容量大幅上升。另一方面,股指CTA策略与商品CTA策略相关性低,股指策略的运用将进一步优化CTA策略组合夏普率。

上海淘利资产董事长兼首席投资总监肖辉:

此次股指期货进一步在保证金、手数和平今手续费放开限制,是落实我国坚持改革开放、股指期货市场恢复正常化进程中的又一举措。股指期货渐进的调整,有利于市场和策略未来表现:

1、进一步增加股指期货合约流动性,吸引更多类型的投资者和投资策略,以更好发挥股指期货作为风险对冲、套期保值以及价格发现的作用;

2、开仓手数大幅增加,将吸引更多股指CTA策略参与到股指期货市场,增加策略交易品种,增强策略整体收益表现;

3、随着市场流动性提高和平今手续费降低,进一步减少Alpha等策略对冲成本及交易成本;同时增加单个产品账户的容量,减少交易运营成本;保证金降低将提高资金利用效率,整体有利于Alpha策略收益表现;

4、套利策略将明显复苏,这次限制是单个合约500手,总体上规模再次放大了10倍,股指跨期套利,跨品种套利,蝶式套利,期现套利都会有更多机会和容量;

5、期权策略将有更大策略空间,股指期货流动性的增加为期权新策略提供工具。

南华期货研究所副所长曹扬慧:

此次调整是进一步优化股指期货交易运行、促进市场功能发挥的积极举措。下一步,市场各类量化及绝对收益产品有望得到进一步发展,中长期来看还有助于吸引更多的资金、尤其是一些长线资金进入股票市场,为促进股票市场平稳健康发展提供更坚实的动力。随着市场的发展,以及更多机构投资者参与,股指期货市场相关政策还存在进一步调整和优化的空间。

亿信伟业首席顾问江明德:

此次交易安排调整对于改善股指期货市场流动性,降低交易成本,提升市场运行质量和效率具有积极意义,有助于促进股指期货市场功能更好发挥。值得注意的是,虽然股指期货交易安排再次进行了调整,但仍对日内开仓手数等方面保留了一定的限制,表明监管层仍将保持对日内过度交易的严格监管。

中信期货研究部张革表示,从维护资本市场稳定的角度看,投资者需要有行之有效的套期保值和管理风险工具。本次股指期货交易安排的调整进一步降低了交易保证金和手续费,并再次调整了日内开仓量限制,这将进一步满足市场中各类主体的风险管理需求,促进股指期货市场功能进一步发挥,有利于市场的长期稳定健康发展。

股指期货的交易受限,还要追溯到2015年年中的股市异常波动时期。

2015年9月2日晚间,中金所宣布,自2015年9月7日起,将期指非套保持仓保证金提高至40%,平仓手续费提高至万分之二十三,也就是整整上调了20倍。同时,非套期保值客户的单个产品单日开仓交易量超过10手,就认定为异常交易行为。这一规定实施了整整一年半时间。

第一次优化:

2017年2月16日,股指期货终于迎来的首次交易限制调整。中金所当日公告称,自2017年2月17日起,将股指期货日内过度交易行为的监管标准从原先的10手调整为20手。

同时,沪深300、上证50股指期货非套期保值交易保证金调整为20%,中证500股指期货非套期保值交易保证金调整为30%(三个产品套保持仓交易保证金维持20%不变)。

此外,将沪深300、上证50、中证500股指期货平今仓交易手续费调整为成交金额的万分之九点二。

第二次优化:

第二次恢复常态化交易的举措,自2017年9月18日起开始实施。

根据第二次调整后的规则,沪深300、上证50、中证500股指期货各合约平今仓交易手续费标准调整为成交金额的万分之6.9。此外,沪深300和上证50股指期货各合约交易保证金标准,由目前合约价值的20%调整为15%。

第三次优化

第三次交易优化,是在2018年12月2日。

中金所当日宣布,经中国证监会同意,中国金融期货交易所在综合评估市场风险、积极完善监管制度的基础上,稳妥有序调整股指期货交易安排:

一是自2018年12月3日结算时起,将沪深300、上证50股指期货交易保证金标准统一调整为10%,中证500股指期货交易保证金标准统一调整为15%;

二是自2018年12月3日起,将股指期货日内过度交易行为的监管标准调整为单个合约50手,套期保值交易开仓数量不受此限;

三是自2018年12月3日起,将股指期货平今仓交易手续费标准调整为成交金额的万分之四点六。

来源:券商中国(ID:quanshangcn) 记者:沈宁