每经记者|胡杨 每经实习编辑|易启江

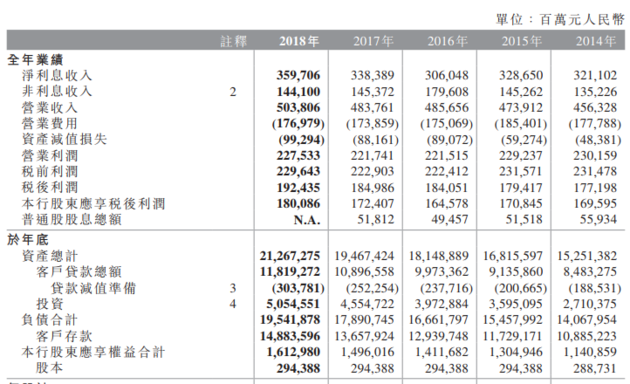

中国银行(601988,SH;3988,HK)于3月29日公布2018年业绩。数据显示,2018年,中国银行营业收入达到5038.06亿元,同比增长4.14%。而根据国际财务报告准则,中国银行2018年度实现本行股东应享税后利润1800.86亿元,同比增长4.45%。

不过,值得注意的是,受商业银行理财业务和代理保险业务相关收入同比下降影响,中国银行手续费及佣金净收入同比减少14.83亿元,为872.08亿元,下降幅度为1.67%。

受此影响,中国银行2018年的非利息收入同比也减少12.72亿元,为1441亿元,下降幅度为0.87%。

中国银行业务管理总监郑国雨在业绩发布会上表示,资管新规发布以来,中国银行一直按照央行、银保监会管理要求,持续推进理财业务转型。总体来看,理财业务转型平稳,虽然理财收入和其他同业一样有所下降,但是理财的规模保持平稳。下一步,中国银行会进一步加强理财业务与商业银行其他业务的统筹协调。

最新数据显示,截至2018年12月末,中国银行的资产总额、负债总额、股东权益分别达到21.27万亿元、19.54万亿元和1.73万亿元,分别比上年末增长9.25%、9.23%、9.43%。

而营业收入方面,2018年,中国银行的营业收入达到5038.06亿元,同比增长4.14%。具体来说,净利息收入仍是其中最大的组成部分。根据年报,2018年,中国银行的净利息收入为3597.06亿元,同比增加213.17亿元,增长6.30%。

与此同时,2018年,中国银行实现非利息收入1441亿元,同比减少12.72亿元,下降幅度为0.87%。非利息收入在营业收入中的占比为28.60%,与2017年度的30.05%相比,下降了1.45个百分点。

《每日经济新闻》记者查询发现,中国银行非利息收入的下降与手续费及佣金净收入的减少存在密切关係。数据显示,2018年,中国银行实现手续费及佣金收支净额872.08亿元,同比减少14.83亿元,下降幅度1.67%,在营业收入中的占比为17.31%,较上年同期下降1.02个百分点。据中国银行方面解释,这主要是中国内地商业银行理财业务和代理保险业务相关收入同比下降。与此同时,本行顺应消费金融快速发展的趋势,信用卡等业务收入增长较快。

实际上,资管新规落地后,商业银行的理财业务均受到不同程度的影响,中国银行也不例外。

郑国雨在业绩发布会上表示,资管新规发布以来,中国银行一直按照央行、银保监会管理要求,持续推进理财业务转型。总体来看,理财业务转型平稳,虽然理财收入和其他同业一样有所下降,但是理财的规模保持平稳。

而关于备受关注的理财子公司,郑国雨也透露了一些细节。据悉,它将与该集团内的一些资产管理机构在定位上各有侧重。“从投资范围来说,理财子公司不仅可以投固定收益、权益类资产,也可以投资非上市股权,投资的范围比较广。发行方式既可以公募发行,也可以私募发行。而且与基金公司、券商资管在适用的监管办法、经营范围和产品结构等方面,各有特点,可以满足不同层次的风险偏好。”

从盈利情况来看,2018年,中国银行实现本行股东应享税后利润1801亿元,同比增长4.45%。

而资本充足率方面,截至2018年末,中国银行的核心一级资本充足率、一级资本充足率和资本充足率分别为11.41%、12.27%和14.97%,均符合监管要求。与上年同期相比,分别上升了0.26、0.25、0.78个百分点。

在业绩发布会上,中国银行副行长吴富林指出,2018年末,中国银行的资本充足率达到了历史最好水平,资产风险权重降至实施巴塞尔协议III以来的最低水平,较上年下降幅度超2个百分点。“这两个百分点相当于补充了近700亿的资本,资产轻型化成效显著。”

不过,欧美金融危机之后,国际监管的一个基本趋势就是提高对商业银行资本充足率的要求。以总损失吸收能力(TLAC)为例,申万宏源金融研报就曾指出:TLAC要求2025年1月1日起,工商银行、建设银行、农业银行、中国银行的最低TLAC要求占风险加权资产比重分别为20%、19.5%、19.5%、20%。

而吴富林也坦承:总损失吸收能力(TLAC)的要求显著高于目前的资本监管标准,这样使银行资本需求面临着一个更大的潜在的缺口。

为了应对这种趋势,今年1月25日,中国银行在全国银行间市场发行了400亿元无固定期限资本债券,即我国银行业的首单永续债。

(封面缩略图来源:摄图网)

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。