随着上市公司年报披露,部分基金公司的业绩也显山露水。总体市场行情影响,基金业巨头“吸金能力”也受影响,更有小公司挣扎求生。

图片来源:摄图网

随着基金公司上市股东陆续披露2018年年报,部分基金公司2018年的经营状况也开始显山露水。

截至3月29日上午披露的数据,共有25家基金管理公司披露其营收状况。其中,易方达基金以53.04亿元的营收揽取营收榜首位。而利润方面,工银瑞信基金占据了行业前列。

截至3月29日上午,华夏、博时、富国、招商、易方达、汇添富等20余家基金公司的2018年业绩被披露。

根据同花顺iFinD数据统计显示,易方达基金以53.04亿元的营业收入暂居基金公司收入排行榜冠军。

紧随其后的华夏基金、汇添富基金分别以37.33亿元、35.59亿元的收入居于榜眼、探花之位。

此外,招商基金、富国基金的收入超过了20亿,广发基金的营收超过16亿。大成基金的营收刚好跨过10亿。这批基金公司都是目前业内营收靠前的大机构。

而规模较大的工银瑞信和建信基金未公布营业收入状况。国联安基金也是如此。

当然,有鉴于上市公司的业绩披露尚在半程,2018年半年报时排名行业前列的天弘基金、南方基金等尚未亮相,后续行业情况排名仍有变化的可能。

附图:已披露2018年业绩基金公司收入排行

在净利润排名方面,工银瑞信抢到了“C位”,以14.96亿净利,暂列前行业第一。另一家银行系基金建信基金以11.46亿跻身行业第三,堪堪超过华夏基金。

此外,易方达基金以13.65亿的利润情况占据行业亚军。

这样,目前已公布业绩的基金公司中,净利前五名分别为工银瑞信、易方达、建信基金、华夏基金和汇添富基金。由于利润水平直接决定后期基金业务投入状况,上述几家公司在未来行业竞争中占据先手。

此外,跻身行业净利润前十名的基金公司还有博时基金、招商基金、富国基金、广发基金和华安基金。

附图:已披露2018年业绩基金公司净利润排行

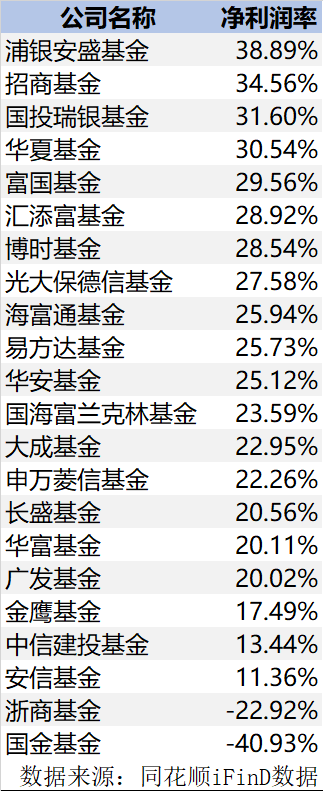

另外,以利润率看,在已公布的基金公司年报中,浦银安盛成为业内净利润率最高的基金公司之一,净利润率高达38.89%。

此外,招商基金、国投瑞银、华夏、富国等基金的利润率也较高。

业内认为,基金公司利润率较高或有以下几个原因:

其一是,公司在营销方面有渠道优势,销售基金的费用比率较低(比如一些银行系基金);

其二是,公司的产品结构有优势,高毛利产品占比较多;

其三是,公司在人力成本和运营成本投入上比较节省,控制住了成本,提升了费用率。

除此以外,安信基金、中信建投、金鹰基金的净利润率较低,刚好10%出头。国金基金和浙商基金的利润率则是负数。

附图:已披露2018年业绩基金公司净利润率排行

此外,比对同花顺iFinD统计的公募公司管理费收入,可以发现,与基金公司营收排序大致接近,可见多数基金公司的收入主要依靠公募产品的管理费收入。

例如营收靠前的易方达基金,根据广发证券年报显示,易方达基金当年的营收是逾53亿元。

而根据同花顺iFinD数据统计的基金年报数据,易方达基金旗下基金当年的管理费收入合计约34亿元,以总规模论仅次于天弘基金。以剔除货币市场型基金和短期理财债券基金后的规模合计,行业排名第1。

类似情况也在其他大型基金公司上有所验证。

不过,相较而言,新成立的小型公司,公募收入占比会比较少。以中信建投基金为例,该公司的公募管理费占营收比例较少,这或许与其业务结构调整有关。

其控股股东中信建投证券在年报中指出,中信建投基金"主动调整业务结构",2018 年,通过顺应市场形势,中信建投基金主动调整压缩管理规模,增强整体抗风险能力。截至 2018 年末,基金资产管理规模为较2017年末下降 31.47% ,其中公募基金为人民币 142.64 亿元,专户产品为人民币 801.17 亿元。

不过,若将2018年与2017年对比,会发现基金公司的收入增速趋于分化。不少公司出现了同比营收下跌。

在20多家披露业绩的基金公司中,浙商基金的业务收入跌幅最大,18年回落幅度达到43%以上。长盛基金、申万菱信的回落幅度也超过了30%。

与此同时,易方达、汇添富等基金公司的业绩保持了正增长。这从另一个方面说明,各家基金公司的经营态势也正在拉开差距。

附图:已披露业绩的基金公司营收同比

从净利润来看,大小公司分化十分明显。当前披露的25家基金净利润合计已过百亿,不过工银瑞信、易方达、建信、华夏、汇添富5家基金公司净利润超10亿元,一下子占据半数有余。而落后者如国金基金、浙商基金分别亏损0.7亿元、0.21亿元。

与2017年同期相比,即使是工银瑞信、易方达、华夏、汇添富这种净利润超10亿元的基金公司,也出现了同比的下跌。广发、申万菱信甚至出现了净利润腰斩。显然,基金行业受市场影响不小。浙商、国金更是算得上挣扎求生。

附图:已披露业绩的基金公司净利润同比

在这样的行情下,浦银安盛基金、建信基金、招商基金、光大保德信基金同比涨幅超过10%,可谓是逆势上扬。观察基金公司规模变化会发现,浦银安盛、招商基金、光大保德信在债券型基金规模上实现了自身的巨大增长,以招商基金为例,2018年末债基规模约1129亿元,同比增长约71%。这或许得益于2018年债强股弱的大行情。

(华尔街见闻 陈嘉懿)