今天,三大指数均集体大涨。值得注意的是,贵州茅台股价突破800元,盘中最高达到814.53元,创出历史新高。

每经编辑|杜宇

上周,A股的下半周走势较弱,不少股民以为这一周要继续调整。

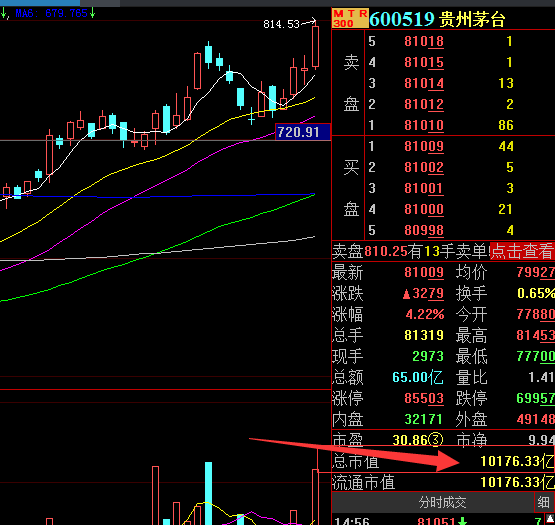

然而,所谓强者恒强!今天,三大指数均集体大涨,还有A股“股王”贵州茅台股价突破800元,盘中最高达到814.53元,创出历史新高。

让我们先来回顾下今日的盘面:

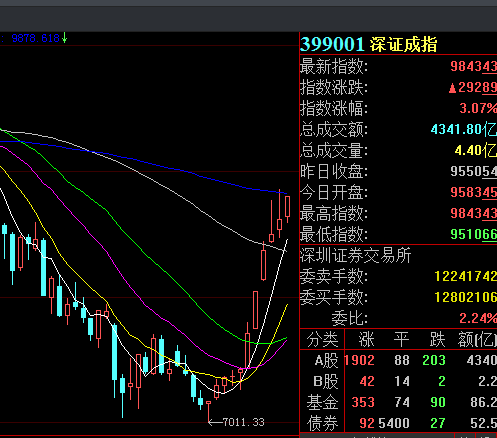

周一,A股三大股指单边上扬,上证指数再度逼近3100点关口。截至收盘,上证指数报3096.42点,上涨2.47%;深证成指报9843.43点,上涨3.07%;创业板指报1707.06点,上涨2.67%。盘面上,白酒板块上演涨停潮,五粮液、泸州老窖等多股涨停。

值得注意的是,贵州茅台报810.09元,上涨4.22%。这也是贵州茅台收盘首度站上800元大关。截至今日收盘,茅台市值达到10176.33亿元。

整个白酒板块再一次“沸腾”了!白酒板块指数上涨了6.35%,8只白酒股涨停,17只白酒股涨幅超过5%。

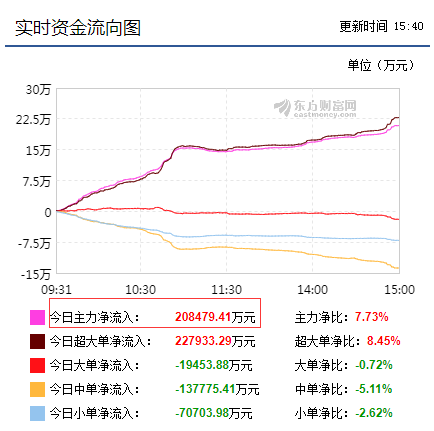

从资金流入来看:

除了贵州茅台外,通过东方财富网数据中心发现,五粮液连续5日资金流入都是排行第一位。值得注意的是,五粮液今日涨停,深股通卖出11.6亿元并买入8.3亿元,两机构席位卖出2.8亿元。另外,深股通买入泸州老窖2.2亿元并卖出1.4亿元,三机构席位卖出2.63亿元。

川财证券指出,截至2019年3月15日,食品饮料板块近3年PE平均值为30.1倍,目前PE为29.1倍,估值仍有提升空间,此外,春季酒会的反馈信息将成为影响板块表现的催化剂。

白酒方面,受外资布局影响,白酒板块今年以来估值逐渐修复,受MSCI扩容及QFII额度扩容等政策影响,外资增持性价比较高的优质标为大趋势,同时由于外资定价权逐渐提升,国内投资者投资思路或受影响,白酒板块估值有望提升。

国联证券指出,2019年以来外资持续流入A股市场,沪深港通交易活跃,食品饮料、家用电器等消费板块受到外资青睐,持仓比例持续提升,食品饮料板块中白酒等子板块估值修复明显。外资对于白酒板块的高盈利低估值具有很强的偏好性,同时外资资金的流入驱动国内资金增持基本面良好的酒企标的,除贵州茅台、五粮液、洋河股份等龙头股以外,古井贡酒、山西汾酒、口子窖、今世缘也成为资金青睐的标的。

今日,还有一个值得关注的现象就是:深证成指周线10连阳!深证成指自2019年以来的10个交易周,全部收涨,创2015年以来最长纪录。

上证指数如果不是3月8日那天调整的话,也是同样会走出周线10连阳。创业板要稍微弱一点。不过整体来看,这一波行情已经走出了不小的涨幅,那么,后面该如何布局,寻找新的投资机会呢?

这些信号要注意

国泰君安研报中提到,短期市场调整不改乐观判断,调整反而更有利于行情稳固展开。而且,资金方面,市场已经出现四大乐观信号:

1、ETF份额周内出现回升,公募加仓

虽然年初以来创业板等ETF处于“边涨边卖”情形,但从3月12日和13日开始,份额出现增长,认购热情开始回升。此外,从公募持仓来看,粗略估算,公募开始加仓。

2、产业资本:仍属于正常波动

1)当前相较2018年5月、2018年8月的减持阶段性高点仍有距离;

2)在前期股权质押问题背景下,短期产业资本减持偏高情有可原;

3)产业资本在2008年10月、2014年4月均出现较为高额的减持,这反而是市场回暖的信号;

4)2013年6月,因钱荒带来的流动性紧张也导致了减持激增,流动性冲击的逻辑与当前的股权质押问题异曲同工。

3、两融增长回落但仍处强势

上上周两融净流入达到589.30亿元,上周两融净流入为248.95亿元,虽然增速有所收敛,但两融增速仍处“均值+1倍标准差”上沿,整体仍显强势。

4、沪深股通阶段性触底

外资整体流入虽放缓,但节奏上周三触底,上周四和上周五均大幅回升。

还有一个值得关注的点,据统计,3月18日,北上资金通过沪、深股通合计成交金额增至约612亿元,净买入33.88亿元,规模超过了前两周净买入总额。当天走势中,上午一度净卖出,下午强势反弹。

港股市场也走高,恒生指数收涨1.37%,而南下资金净买入力度较小,约5.17亿港元,连续两个交易日增持。

具体来看,北上资金重点偏好沪市标的,沪股通标的几乎包揽了当天超过9成的净买入。证券时报·e公司数据库统计显示,上周深市主板和中小板标的均遭减持,而沪市主板和创业板获增持;另外,按照截至上周五3月15日持股数量和个股涨跌幅计算,沪、深股通标的市值已经突破1万亿元,环比上个交易日增长约0.3%。

进一步来看,多达18只沪、深股通标的持仓金额超过100亿元,吸纳了半数以上市值规模,其中贵州茅台持仓逼近1000亿元创新高;3月18日当天,超过30只互通标的涨停,平均持仓规模在12亿元左右。

兴业证券首席策略师张忆东指出,中央近期对于金融和资本市场所给予的历史罕见的高度定位,激活了居民财富再配置股市的大趋势,而当前居民对股市的配置比例不高;加上一季度行情太急,A股两市融资余额继续上升,反映了前期“踏空”的资金利用调整逢低增持的趋势。

目前行情在从“逼空式”指数行情转为结构性行情,需要聚集A股基本面,精选新兴领域里具有“自主可控”核心竞争力的科创龙头,TMT、新能源、新能源车、智能制造、物联网、军工科技等;关注开放促改革,“上海自贸试验区新片区”、“海南”、资本市场开放等带来的新机遇。

深股通专席活跃

成交活跃股中,中国平安登顶,获沪股通净买入18.18亿元,创下成交以来单日最高纪录,当天公司股价上涨1.56%。据证券时报·e公司统计,上周北上资金就通过沪股通增持了中国平安超过25亿元,位居所有互通标的之首,最新持股比例7.15%。

不过北上资金并非全部重金加仓金融股,例如招商银行和中信证券仅获小幅净买入;平安银行则被净卖出。

进一步来看,深股通专用席位表现活跃,在白酒股中往往现身前五大买、卖席位,并且与机构席位一同加仓或出货。除了五粮液被净卖出,泸州老窖、顺鑫农业、酒鬼酒等获深股通专席活跃净买入,净买入金额在456万元至8004万元不等。

据东方财富网统计显示,深股通专用席位在近三个月表现尤为活跃,成交金额累计超过173亿元,远超过沪股通专用席位成交金额,也仅次于老牌成交冠军西藏东方财富拉萨团结路第二证券营业部。另据统计,近一周深股通专席成交金额已经问鼎,超过了老牌游资席位。

另外值得注意的是,北上资金保持了对创业板兴趣,最近东方财富、温氏股份等板块龙头均获深股通净买入。另据统计,上周北上资金还加仓了三环集团、迈瑞医疗、宁德时代、信维通信等创业板标的,各自规模均超过1亿元。

机构怎么看?

天信投顾认为,本轮行情自2440点启动以来,除了近期出现一定的横盘波动式的调整之外,鲜有比较明确的大起大落,即使存在快速的回落,仍能够短期内实现收复,可见市场本身已经被热炒,趋势的形态已经完全确立,做投资的只要顺势趋势,剩下的交给时间,最终总会实现一定的收获。

对于本次的上涨,一是由于长期的下跌,A股具备明显的估值优势,即估值底;二是年后货币市场出现适当宽松的苗头;三是不间断的开放外资投资A股的力度;四是市场的要素交给市场,减少的人为的强制干预,最终是在多重因素的带动下实现了股指从2440点至3100点之间的一波快速上涨的行情。短期来看,由于补涨品种开启的补涨的结构性机会,而且这些品种均是传统型的周期性、大消费等为主的蓝筹板块,在优质蓝筹的补涨预期下,股指理应还会更近一步。

综合分析来看,热点继续呈现加速轮换,补涨需求更为强烈,个股表现稍有减弱,但补涨预期仍提供明显的结构性预期机会。操作上,补涨预期强烈,操作需要提前布局埋伏,耐心持有为主,业绩为重中之重。

天风证券策略分析师徐彪表示,市场在经过了年初至今两个多月的全面反弹后,进入了波动加大的阶段,投资者对后市的分歧也从近两周开始明显增加。分歧不仅在于股票市场的节奏,也在于对后期政策宽松力度的判断,包括基建、地产、信用、货币政策等。

结合当前科创板推出的关键窗口期,金融供给侧改革、贸易战缓和的两大背景。我们倾向于认为:

(1)19年A股市场的节奏将类似缩小版的09年,市场有望从年初反弹到3月底,4-5月震荡调整,6月左右【科创板】开板,此后创业板大概率迎来第二波大机会,继续较大幅度跑赢主板。

(2)19年政策和盈利则大概率类似于12年,信用扩张相对缓和,对应市场脉冲式估值抬升;非金融A股盈利增速Q1快速下行,Q3企稳,Q4由于基数原因回升。

热点板块追踪

一带一路板块

午后,一带一路概念股持续爆发,光正集团(002524.SZ)、新疆交建(002941.SZ)、西部建设(002302.SZ)、八一钢铁(600581.SH)等个股纷纷涨停。近期人民日报最新刊文称,一带一路合作实现了共赢。此外,第二届“一带一路”国际合作高峰论坛将于4月在北京举办。

医药板块

医药板块稳步走强,金城医药(300233.SZ)、药石科技(300725.SZ)、西藏药业(600211.SH)、灵康药业(603669.SH)等个股涨停。分析人士指出,医药板块具有科技+消费双重属性,随着行业悲观预期逐步出清,医药板块有望再度成为市场追捧的对象。

氢能源板块

氢燃料电池产业首次被写进政府报告中,成为对相关概念股最大的刺激。早盘时段,氢燃料电池板块开盘大涨,随后略有调整。苏常柴A(000570.SZ)、中泰股份(300435.SZ)、福田汽车(600166.SH)、嘉化能源(600273.SH)等相关个股涨停。

汽车板块 机构:增值税下调日期落地利好车市

3月18日,汽车板块异动拉升,截至收盘,福田汽车涨停,中国重汽涨逾6%,江铃汽车、海马汽车、江淮汽车等多只个股亦有不同程度的上涨。

消息面上,3月15日,国务院总理李克强在两会记者会上国家明确表示,4月1日就要减增值税,5月1日就要降社保费率。

国海证券表示,增值税下调日期落地,对于目前车市低迷的销售环境将有一个较好的刺激作用。车企降库存稳步进行,终端售价在汽车下乡、增值税下调等事件影响下有所下降,在去年汽车销量前高后低的基数背景下,预计车市消费有望逐步迎来边际改善。

研报指出,大方向上坚定的看好汽车行业正处于产业升级的初级阶段,升级领域涵盖乘用车、商用车及零部件公司,技术升级支撑行业长期发展,细分市场具有革命性机会,维持行业“推荐”评级。

钢铁股持续发力,机构:年报季钢铁高分红属性有望引领行情

随着2018年年报不断披露,钢铁行业上市公司去年业绩表现也逐渐揭晓。根据同花顺数据统计发现,截至3月15日,已有9家钢铁行业上市公司披露了2018年年报或业绩快报,报告期内营业收入与净利润实现双增长的公司达到8家,占比88.89%。业内人士预计钢铁上市公司2018年实现净利润将超过2017年,再创历史新高。

国信证券最新研报称,元宵节后,钢材需求稳步启动,消费表现异常亮眼。截至3月14日,库存大幅下降,五大钢材社会库存1780.38万吨,较上周下降69.86万吨,厂库568.04万吨,较上周下降47.15万吨。螺纹钢周表观消费量达403.22万吨,接近去年4月高点水平,需求具有一定的连贯性,短期对钢材需求持乐观态度。再加上环保因素对产量的阶段性抑制,钢材价格短期有支撑。在高分红预期下,板块有望迎来估值修复机会。建议关注低负债、低估值、潜在高股息率的上市公司。

中信证券表示,自2018年11月份钢价下跌之后,全行业进入供需弱平衡格局,需求逻辑对于价格的影响在增强,旺季布局钢铁资产,性价比较高。低估值给行业带来较高的安全边际。当前行业平均估值在5倍-7倍左右,部分优质股票估值仅有3倍-4倍,即使按照比较低的利润中枢(500元-600元每吨)计算,优质钢铁企业估值仍在6倍-7倍,仍然处在较低的水平。另外,随着年报季到来,钢铁高分红属性有望引领行情。重点推荐三钢闽光、新钢股份、韶钢松山、南钢股份等。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。