今年以来,A股强势上涨,沪指一度收复3100点整数关口。不过市场各方对于这波行情也出现了一定分歧,有机构认为,这轮行情主要来自于估值的修复,并没有经济等基本面支撑,也有机构认为,股市见底要领先于经济见底,等到经济已经见底,可能已是“轻舟已过万重山”。

近期,大盘突破3000点后持续大幅震荡,好生刺激。这主要也是由于市场在此点位分歧较大,有机构认为,这轮行情主要来自于估值的修复,并没有经济等基本面支撑,也有机构认为,股市见底要领先于经济见底,等到经济已经见底,可能已是“轻舟已过万重山”。

要明白目前市场到底是不是牛市,那得从历史推动股市走牛的因素说起。一般而言,推动市场持续上行的动力主要取决于四个方面:经济企稳回升带动企业盈利水平提高,货币政策宽松为市场持续注入流动性、对未来的预期变化以及难以言明的政策引导。

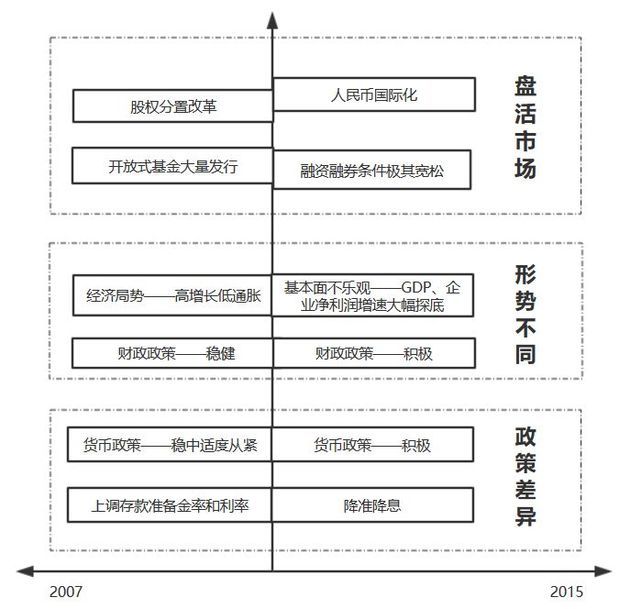

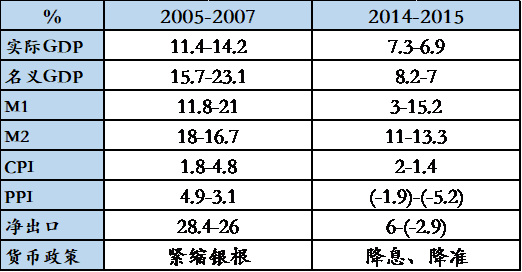

以史为鉴,太平洋证券指出,2007年牛市有坚实的宏观基础。2005年4月29日,经国务院批准,中国证监会发布《关于上市公司股权分置改革试点有关问题的通知》,启动了股权分置改革的试点工作。股权分置改革问题起源于1998年下半年,背景是亚洲金融危机导致企业大量亏损,经营困难。为了通过国有股变现解决国企改革和发展资金需求,尝试开始触动股权分置问题。回过头来看股权分置改革,不管对后续经济改革起到了多么大的作用。至少在当时带来的预期应是三分之二的非流通法人股,将导致市场上股票供应剧增。当然还有股权与管理权纠纷以及大股东补偿等问题。然而,种种问题之下,股权分置改革成为了07年牛市的起点。

2015年牛市主要由资金推动。2014年至2015年,上证指数从1849点涨到5178点,涨幅达到180%。此波“牛市”主要为资金推动。2014年开始,央行大幅降息,陆续将1年期存款利率从3.5%降至1.5%,同时连续三次降准,将存款准备金率从21.5%下调至18%,释放了大量货币。M2同比增速由2014年的11%上行至2015年的13.3%,M1增速则由2014年的3%增长至2015年的15.2%。融资融券条件极其宽松,为市场创造了近2万亿的两融余额。金融创新也打通了资金空转创造的渠道。而从基本面来看并不乐观,名义GDP从2014年的8.2%下降至2015年的7%,规上企业利润增速由2014年的3%探底至2015年的-1.8%。企业杠杆高企,资本市场再次成为股权融资降杠杆的焦点。

那么,本轮行情是将如何演绎呢?

太平洋证券认为,金融供给侧改革凸显直接融资市场地位,为市场注入了一剂强行针。1月社融激增改变经济预期,为市场信心筑底。没有基本面的支撑,亦没有流动性的持续注入条件。开年以来的反弹可能部分源于预期偏差。每年年底市场在年度报告中都会给出对第二年年度经济增长的判断,这种判断往往体现出一致性。而第二年一季度经济走势通常会出现对此前预期的修正,进而短暂改变市场的预期。

国信证券则认为,从宏观经济指标的领先性来看,一个重要的判断就是,“宽信用”若能持续,预计“基本面拐点”年内出现的概率较大,因此“宽信用”的持续性重要的领先指标。

1、企业盈利

国信证券认为,在当前“高质量发展”和“产业集中”的经济发展趋势下,企业盈利会好于经济增长,这点现在已经看到了,而且预计未来将会继续。随着供给侧结构性改革深入推进,改革开放力度不断加大,中国经济正在加快向高质量发展模式转变。这个过程中,经济增长的驱动力将由人口红利和资本要素转向技术进步和效率提升,行业集中度一般会上升,拥有品牌、技术、效率的优势企业会逐步胜出并提升盈利能力,这是结构调整和市场竞争的正常结果。

不过,国信证券同时也指出,2019年“PPI”和“房地产销售”同比变化预计是对“企业盈利”影响较大的宏观变量。从目前的情况来看,PPI同比和商品房销售面积同比下行且处于负增长水平,是压制上市公司盈利增速的最主要的宏观因素。

2、“宽信用”延续

国信证券认为,在“宽信用”格局下,上市公司有望迎来“基本面”拐点。从历史经验来看,社融与贷款同比增速的向上拐点要领先于GDP增速的向上拐点,主要原因在于投资是带动我国经济增长止跌回升的最主要动力,而作为投资的主要动力来源,信贷投放通常是经济见底的先行指标。因此,每一轮周期启动的起点也均是实体经济融资的回暖,年初以来社融数据的改善意味着后续实体经济将企稳复苏,进而带来上市公司盈利的上修,迎来“基本面”拐点,这也是决定未来市场行情可持续性和幅度的关键因素。

3、基建增速节奏

根据太平洋证券测算,按照今年基建增长5%估计,需要资金18.4万亿左右。在收紧地方隐性债务融资的情况下,可预期的资金缺口约5万亿左右。这部分资金缺口如何填补,可能需要中央加大隐性负债以及通过PPP的方式盘活在建项目资金予以补充。

太平洋证券认为,囿于基建资金来源中地方隐性债务扩张受限,对于基建全年的增速我们仍持保守估计。但节奏上仍维持基建将集中于前三季度的判断,高峰可能出现于今年二、三季度。判断逻辑在于资金的配置节奏。

4、房地产投资

太平洋证券认为,在房地产政策略有放松的情况下,房企加速周转将带动建安投资企稳回升。

房地产受国有土地使用权加大出让力度以及2018年超预期囤地影响,2019年投资增速可能再超市场预期上行。2019年房地产领域最为关注的有两个问题,一是政策是否有所放松。二是房产税会不会出台。

太平洋证券认为,从房地产投资结构看,房地产投资中占比较大的是不计入GDP部分的土地购置费,以及计入GDP的建安支出。2019年国有土地使用权出让收益预算为6.7万亿,高于2018年的实际完成额2000亿,高于2018年的预算额1.3万亿,大超市场预期。这也是处置地方隐性债务的必然要求。由此来看,2019年土地购置费可能最终会超于市场预期。

5、政策助推消费及制造业企稳回升

太平洋证券指出,2019年消费与制造业一方面的逻辑在于政策的重点扶持。其中,个税、增值税的减免以及社保费率的下调有助于扩大居民可支配收入与企业盈利的增长空间。另一方面,房地产政策的微调以及稳定汽车消费的定调也将带动消费整体回升。

虽然2019年经济继续下行至6.3%左右是大概率事件,但节奏上可能并不是依据2018年基数判断的前低后高。在政策密集出台的呵护下,一季度、二季度可能出现超于目前悲观预期的增长。而在下半年尤其是四季度,随着基数走低,托底政策可能逐步减少,进而放开“有形的手”,任经济逐步出清。若市场对政策有相同预判,则很有可能出现集中于上半年的“抢销售、抢投资、抢出口”的“抢一切”情况。

来源:证券时报网

(封面图来源于摄图网)