拼多多即将于周三美股盘前公布最新财报。

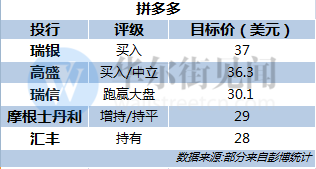

目前华尔街大行看好拼多多,大部分给出买入评级。彭博统计,目前包括高盛、瑞信、摩根士丹利在内的投行等给出了买入/跑赢大盘的评级;汇丰1家给出了持有评级。目标价方面,高盛给出了36.3美元,瑞信30.1美元,摩根士丹利为29美元,汇丰相对较低,给出的目标价为28美元。

瑞银3月5日发布39页深度报告,除了给出拼多多买入评级外,还给出了目前所知的最高目标价37美元。

不过汇丰认为,大部分积极因素已经包含在目标价中,不可忽视新电商法、腾讯支持减少等下行风险。

瑞银认为,拼多多活跃用户和APRU将增长强劲,同时拼多多也是三四线城市用户增长的最大受益者之一。此外,在与中国目前排名前两位的电商巨头阿里巴巴和京东的比较中,瑞银预计未来拼多多有望在活跃用户和每位活跃买家平均GMV方面分别赶上阿里巴巴和京东。

报告认为,未来新增消费者主要来自于三四线城市,预计2019年来自这些地区的消费者将能驱动拼多多用户增长24%。不仅是拼多多,淘宝同样也将受益于此,QuestMobile统计显示,约一半的拼多多用户也同时使用淘宝。

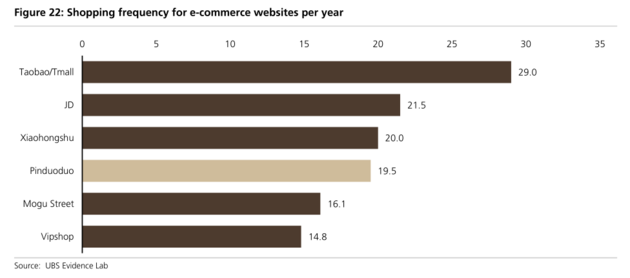

除了新增用户,消费频率是另一个关键指标。瑞银发现,去年开始使用拼多多的用户消费了共17次;而两年前加入的用户在去年消费次数为27次。

此外,来自零售商和品牌的反馈显示,拼多多广告的ROI(投资回报率)要高于淘宝,未来预计其广告转化和广告客户数量将继续增长,这将驱动广告转化率增长(pricing/take rate)。

关键问题之一:活跃用户能赶上阿里吗?

瑞银预计,2022年拼多多活跃用户数将赶上阿里巴巴当前的活跃用户数6.36亿。

从用户数来看,拼多多已成为中国第二大电商平台。截至2018年,拼多多预计有活跃买家4.716亿,同比增长71%;瑞银预计2019年拼多多活跃用户增速将放缓至24%,并在2022年进一步降至4%。

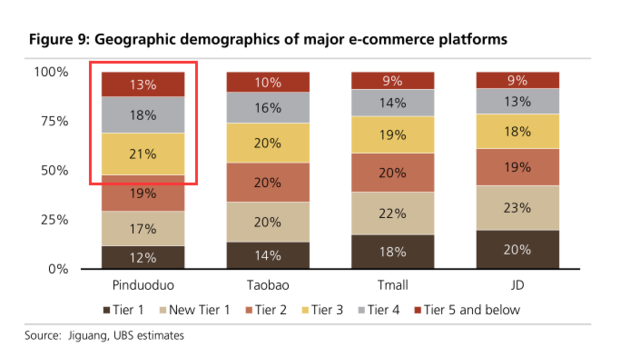

一方面,目前中国互联网的增长越来越多来自三四线城市的用户,而拼多多正是瞄准了这些年龄较大、家庭收入中为数较低的用户,同时将消费游戏化。

图片来源:瑞银(拼多多用户主要来自三线、四线及以下城市)

另一方面,拼多多也在“蚕食”其他电商的蛋糕。瑞银指出,唯品会和瞄准一二线城市的京东与其用户重叠度最高(29%的唯品会用户、27%的京东用户经常使用拼多多,而淘宝的比例只有21%)。

图片来源:瑞银(到2021年,预计拼多多占中国电商GMV比例为13%,与京东持平)

1、用户:52%的拼多多用户来自于三线及以下城市,淘宝为46%,京东为40%;拼多多用户平均年龄为35.0岁,所有电商用户平均年龄为29.5。

2、GMV:瑞银预计拼多多GMV的占比将从2018年的6%翻倍至2021年的13%,届时拼多多的份额将于京东持平,仅次于阿里。

3、知名度:无论是从认知度,还是使用层面来看,拼多多已经成为中国排名第四的在线购物平台,排在淘宝、京东和苏宁之后。

4、独特性:在“消费乐趣”和“与朋友分享购物经验”这两个选项中,拼多多得分最高。

关键问题之二:每位活跃买家平均GMV能赶上京东吗?

瑞银预计,2023年底拼多多每位活跃买家平均GMV为3823元,将高于京东2018年底3515元的水平。

截至2018年,拼多多每位活跃买家平均GMV为1127元,同比增长95.4%;预计2019年这一增速将放缓至55%,并在2023年进一步降至16%。

瑞银指出,通过提高消费频率、以及将转化率从2018年的2.34%提高至2023年的3.5%,拼多多将能够实现平均GMV的增长。

未来几年,拼多多ARPU(每用户平均收入)的增长仍将受消费频率驱动,但是其主要目标将是提供更多商品种类、发展客户到制造商战略(C2M)。此外,拼多多未来还可能发展高端平台(类似天猫)、跨进电商(类似天猫国际、网易考拉)、以及发挥游戏和社交互动功能来提高用户使用产品时间。

对于商户来说,拼多多的ROI(投资回报率)比淘宝更高,不过未来几年这一差距预计将缩小。尽管一些品牌在拼多多上并未盈利,但是他们将拼多多视为一种获客方式,瑞银指出,如果拼多多能改进算法同时用户消费继续增长,那么会促使品牌们投入更多。

不过瑞银警告,尽管拼多多将通过提供高质量、区别化产品来促进用户增长,但是如果长期仍是促销促进增长的平台(像唯品会一样),那么增速将放缓。

1、消费频率:调查显示,拼多多的消费频率已经超过唯品会、接近京东,为淘宝的三分之二。

2、消费次数:使用拼多多4至13个月的用户,平均一年消费次数为17次;使用拼多多超过两年的用户,平均一年消费次数增加值27次。

3、留存率:拼多多7天留存率高于所有竞争对手;30天留存率从2017年的18%提高至2018年的29%。

4、消费期望:2019年调查,受访者计划增加在拼多多的消费频次和总支出,但是增速不及其他平台。

图片来源:瑞银

汇丰:不可忽视下行风险

看好者认为拼多多能够通过团购和三四线用户增长而取代京东;而怀疑者则认为拼多多可能是下一个唯品会,即未来几年用户无法增长、每用户收入也无法持续增加(除了促销手段以及注重价格的用户之外,唯品会并没有做到拓展市场)。

根据彭博综合统计,投行对拼多多目标价预测呈一路走高态势,目前12月目标价为31.82美元。

给出“持有”评级、且给出较低目标价的汇丰,在2月研报指出,尽管去年三季度拼多多现金充裕,但是最近的增发计划显示,在宏观经济逆风和激烈的竞争背景下拼多多正在进行野心勃勃的扩张计划。尤其值得注意的是,此次增发距离2018年7月IPO后仅7个月。另外,2019年将是拼多多争取客户的关键一年。汇丰指出,拼多多的获客成本一直在以更快的速度增长,对于一家新兴企业而言保持竞争力至关重要。

对于四季度财报,汇丰预计GMV将是2050亿元人民币(同比增长163%),2018年平均用户消费次数27次(2017年为18次),距离阿里巴巴仍有差距。

对于评级理由,汇丰认为大部分积极因素已经包含在目标价中。另外,尽管拼多多有营收增速加快、用户获取推动增长、收支平衡快于预期等积极因素,但是新电商法、腾讯支持减少、数据安全努力不足等将给拼多多带来下行风险。

四季度电话会关注什么

回顾过去两次拼多多财报电话会,分析师关注的焦点已经略有不同。

在去年8月份的电话会上,GMV增速、用户增速(活跃买家消费)、货币化、C2M策略、打假是分析师们提到的关键词;到了11月的电话会,宏观经济放缓、新电商法等也成为焦点。

除了以上关键财务数据和要点外,还可关注:

随着拼多多入驻微信钱包,分析师们对于微信的导流功能、以及拼多多与腾讯的关系也越加关注。当时拼多多回应做出判断还太早,此次可关注是否有相关信息。

三季度财报会有分析师指出,随着拼多多为优质商户提供流量优惠,有效转化率(effective take rate)出现了下降。拼多多当时指出,认为这种尝试是值得的,最终将有利于货币化,但是近期目标是用户满意度。

另外,对于此前提到的增发计划,可关注拼多多未来的投资策略。

华尔街见闻 方凌(封面图来源于摄图网)