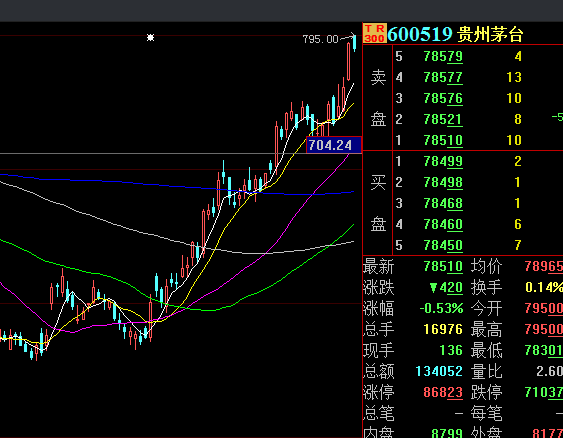

3月4日早盘,贵州茅台(600519)股价一度触及795元/股,其股价再创新高。

每经编辑|杜宇

3月4日早盘,贵州茅台(600519)股价一度触及795元/股,其股价再创新高(前复权,下同)。

还记得2018年10月29日,贵州茅台遭遇上市以后的第二次跌停吗?

第二天,贵州茅台股价继续探底,值得注意的是,随着大盘的反弹,贵州茅台又再一次上演了“王者归来”,截至3月1日收盘,贵州茅台报789.30元/股,较去年10月30日的509元/股的低点已上涨55%。而随着贵州茅台股价逼近历史新高,买一手贵州茅台要需近8万元。

从资金面来看,去年10月30日至今年的3月1日,北上资金累计增持数量达3258.77万股,上周前四个交易日仍继续买入。不过,从四季报看,部分公募基金却在2018年4季度进行了减持。

Wind数据显示,截至2019年2月28日,沪深股通北上资金自2018年10月29日贵州茅台首次一字跌停以来,总体呈净买入趋势,累计增持3258.77万股,占流通股的持股比例从6.92%提升至9.49%。

值得注意的是,股价的连续上涨并未阻挡北上资金的热情。截至2月28日,2019年以来北上资金对贵州茅台的增持数量达1937.59万股。刚刚过去的2月份,北上资金的增持数量也有752.02万股。尽管沪指本周一强势跳空高开高走,但本周一到周四,北上资金的增持量仍达201.31万股。Wind数据显示,3月1日,北上资金净买入贵州茅台4.56亿元。

在北上资金赚得盆满钵满之时,部分公募基金却在2018年4季度减持贵州茅台。

从公募基金4季报公布的信息看,公募基金2018年3季度末持有5171.69万股贵州茅台,四季度减持881.08万股,持股总量降至4290.61万股。把贵州茅台列入前十大重仓股的基金产品数量也从788只,降至540只。

不过,从四季报数据看,也有公募基金进行了增持。

易方达基金去年四季度增持168.9万股,持股总量升至911.77万股;华泰柏瑞基金去年四季度增持33.58万股,持股总量升至189.36万股。

贵州茅台今日早盘股价再度冲击新高,贵州茅台未来还能涨多少?

从过往表现看,这是贵州茅台第三次进入780

元上方。2018年1月15日,沪指突破3500点后,贵州茅台创下788.06的高价;2018年6月,贵州茅台创下792.25元的历史最高价,彼时沪指尚在3000点上方。此次大盘尚未问鼎3000点,贵州茅台便已率先回归历史高价区域。

贵州茅台与上证综指2017年10月以来走势对比(周线)

同花顺数据显示,目前贵州茅台股价已经超过券商研报给出的平均预测价格755.52元,但仍未达到券商给出的900元的最高预测价格。

某公募基金研究员表示,去年4季度以来,北上资金持续买入白酒股,贵州茅台作为白酒龙头股自然备受青睐。从长期投资角度看,A股的一些稀缺性标的实际上是被低估的,品牌价值稀缺、业绩确定性强、分红稳定丰厚等因素都是买入贵州茅台的理由,如果未来大盘继续走强,贵州茅台有望创出历史新高。

不过,有私募研究员分析认为,随着本周大盘强势上涨、成交量明显回升,市场活跃度显著升高,如果市场持续向好,不少估值偏低的优质个股,接下来的股价涨幅空间更大。

对于白酒股,渤海证券表示,近期,白酒企业动销反馈整体良好,经销商库存维持良性,发货量稳定,部门酒企一季度销售超预期,白酒板块估值持续得到修复。随着年报披露期到来,白酒板块或将出现短期分化。长期来看,白酒仍然具有配置价值,建议继续优选提前应对行业变化趋势,品牌优势明显的龙头类个股。

对于医药股,财富证券表示,医药生物板块在经历前期大幅回调后,板块估值已颇具吸引力,随着整体市场反弹,投资信心增强,板块也迎来了久违的反弹。在整体市场投资信心恢复的背景下,处于低估值水平的板块及个股有望迎来估值修复行情,部分业绩高增长个股的成长属性提升。

除了茅台外,再来看看今天的大盘,值得注意的是,沪指早盘高开,站上3000点!创业板指高开高走,站上1600点大关!

盘面上,上周大涨的券商信托、酿酒、贵金属板块领跌,券商板块跌幅近1%,环境保护、农林牧渔、工程机械、IT设备、通信设备、房地产等板块涨幅居前。

1、科创板开闸,为A股市场注入新鲜血液

3月1日,证监会及其上交所层面,设立科创板并试点注册制主要制度规则正式发布,共2+6个相关政策,对科创企业注册要求和程序、减持制度、信息披露、上市条件、审核标准、询价方式、股份减持制度、持续督导等方面进行了规定。值得一提的是,这也是证监会新主席易会满签出的首份主席令。

证监会新闻发言人常德鹏表示,社会各界对设立科创板并试点注册制给予了高度关注,并提出了修改意见建议。证监会及有关单位对反馈意见逐条进行认真研究,充分吸收进一步明确注册要求和程序、优化减持制度、完善信息披露等合理意见,相关政策自公布之日(3月1日)起实施。

天风证券认为,科创板是资本市场改革的“发令枪”,为A股市场注入新鲜血液,其中对券商板块的利好较为明显,估算科创板首年给券商带来的业绩贡献约为60亿元,占2018年证券行业收入约2.4%,不过科创板项目大概率会集中于头部券商。

徐彪表示,科创板将重点支持高新技术产业和战略性新兴产业,理论上,科创板上市企业也会有较高的科技属性与估值水平,预计科创板推出前后,对A股市场的影响也可能表现出:示范效应、分流效应与风格效应。

2、MSCI大幅提高A股权重,将带来5500亿增量资金

3月1日,MSCI公布对进一步增加A股在MSCI指数中权重的咨询结果,决定将现有大盘A股在MSCI全球基准指数中的纳入因子由5%提高至20%,分三步落实,分别在5月、8月和11月逐步提升,11月将中盘A股以20%纳入因子加入MSCI中国指数。

MSCI表示,完成三步实施后,MSCI新兴市场指数的预计成分股中有253只中国大盘A股和168只中国中盘A股(其中包括了27只创业板股票);这些A股在此指数中的预计权重约3.3%。

根据此前MSCI预料,权重由5%提高至20%,可能会吸引逾800亿美元(5500亿人民币)的新外国投资进入这个全球第二大经济体的股市(A股市场)。

国信证券认为,从外资持股市值占A股总市值的比重看,虽然整体目前仍是不到2%的水平,但该比例持续上升,说明外资持续布局A股的思路始终没变,其在A股市场上的“话语权”也是与日俱增。

目前国内基金持仓占A股的比重在3%左右,当然这是全部基金的持仓占比,如果只看主动型偏股基金的仓位,占比大概在1.9%左右,而且从2018年下半年开始主动型偏股基金持仓占A股比重持续下降,按照这个趋势,2019年外资持股占比很可能会与国内机构势均力敌。

3、中美经贸多轮磋商显效,美国维持自华进口商品10%加征关税税率

3月2日,美国贸易代表办公室宣布,对2018年9月起加征关税的自华进口商品,不提高加征关税税率,继续保持10%,直至另行通知。就此,国务院关税税则委员会有关负责人表示,欢迎美方采取的上述措施。

2月21日至24日,习近平主席特使、中共中央政治局委员、国务院副总理、中美全面经济对话中方牵头人刘鹤与美国贸易代表莱特希泽、财政部长姆努钦在华盛顿举行第七轮中美经贸高级别磋商。双方进一步落实两国元首阿根廷会晤达成的重要共识,围绕协议文本开展谈判,在技术转让、知识产权保护、非关税壁垒、服务业、农业以及汇率等方面的具体问题上取得实质性进展。

自中美贸易摩擦以来,双方的经贸磋商已达七次。中美建交40年来,在经贸领域的共同利益远远大于分歧。2018年,中美两国货物贸易超过6300亿美元,双向投资累计超过2400亿美元。中美经贸合作已经形成你中有我、我中有你、利益交融的格局,给两国和两国人民带来了实实在在的好处,也为世界经济的发展提供了强劲的动力。中美两国不断深化和发展经贸合作,是市场的选择、企业的选择。

1、私募转入进攻状态,认定A股底部判断

今年年初,不少私募都坚定A股底部位置的判断,但实际上真正看多做多的却不多。截至2月15日,综合WIND、朝阳永续和中信证券研究部的数据显示,今年以来,股票型私募的平均收益为5.19%,远远落后于沪深300指数的涨幅(10.90%),显然不少私募仍以较低仓位运行,踏空了本轮行情。

从私募1月份末仓位来看,股票策略型私募基金的平均仓位为60.85%。具体来看,仅22.48%的私募处于满仓状态;72.09%的私募在5成仓或者5成仓以上,27.91%的私募处于半仓以下,2.33%的私募处于空仓观望状态。整体而言,私募的仓位处于适中状态。

有私募研究人士表示,经过2月份的加仓,私募仓位水平基本处于进攻状态。私募排排网数据显示,目前股票策略型私募的平均仓位为71.99%,相比上个月同期的60.85%,环比上升了接近11%的仓位,相比于去年9月份的最低52.61%上升了将近20%的仓位,整体平均仓位迅速放大到过去一年的最高水平。

2、两融继续活跃,持续14天净买入

融资客的强势归来,也成就了A股行情的持续发展。

数据显示,截至2月28日,上交所融资余额报4845.55亿元,较前一交易日增加0.06亿元;深交所融资余额报3119.47亿元,较前一交易日增加17.14亿元;两市合计7965.02亿元,较前一交易日增加17.2亿元。

值得注意的是,2月11日以来,两融余额就开始出现连续攀升,截至2月28日,融资净买入已经连续持续14个交易日,累计净流入超过850亿元。而且2月25日,两市单日融资净买入179.65亿元,创下自2016年3月21日以来近3年新高。

3、7500亿职业年金将入市

券商中国记者最新获悉,2月27日,中央国家机关及所属事业单位(壹号)职业年金计划第一笔缴费,划入壹号计划受托财产账户,标志着酝酿多年的职业年金市场化投资运营正式起航。

招商证券在研报中提到,根据测算,职业年金目前实账积累的规模约7488亿元,未来每年的新增规模约1870亿元。参考企业年金投资状况,假设职业年金的股票投资比例为7%~10%,则目前的存量规模给A股带来增量资金约520亿元~750亿元,未来每年带来增量资金约130亿元~190亿元。其投资风格应该类似企业年金,以保值增值为主要投资目标,预计重点投资一些经营稳定、业绩优、低估值、高分红的行业或股票。职业年金入市在为A股带来增量资金的同时,有利于改善A股的投资者结构。

4、五大行理财子公司全获批,万亿级新增资金要来

从去年底首批至今,银保监会分三批核准了五大国有银行的理财子公司设立,在五大国有行之后,还有多家银行的申请已获得受理或拟提交申请,20家以上公告了发起设立理财子公司。值得注意的是,与前两批4家国有行获批的措辞相比,此次工商银行理财子公司获批,新增了“尽快实现理财子公司开业运营,为实体经济和金融市场提供更多新增合规资金”。

5、银保监会鼓励险资加仓A股

银保监会表示,为更好发挥保险公司机构投资者作用,维护上市公司和资本市场稳定健康发展,银保监会鼓励保险公司使用长久期账户资金,增持优质上市公司股票和债券,拓宽专项产品投资范围,加大专项产品落地力度。

每日经济新闻综合(中国证券报、券商中国等)

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。