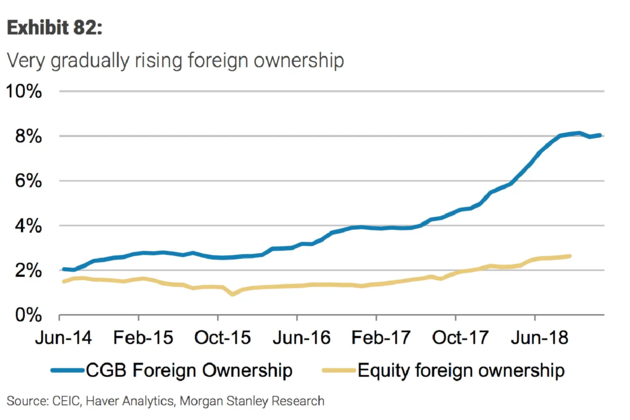

摩根士丹利统计显示,过去五年间,中国债市中的海外投资者比例从2%增长到了8%,但对A股的配置,却只是刚刚超过2%。不过,在A股纳入MSCI、富时罗素等国际指数体系后,这一状况有望大幅改善。

海外投资者配置中国股票资产的渠道越来越多。MSCI日前决定,将有序提高A股在MSCI指数中的权重,A股在MSCI指数中的权重将从5%提高到20%。今年6月,富时罗素指数也将开始分三步纳入A股。

在A股纳入国际指数体系之前,外资想要进入中国股市,只能通过沪深港通计划。这也是此前中国股市鲜有海外投资者的重要原因。

摩根士丹利James Lord团队在近日的一份报告中指出,过去五年间,尽管中国债市的海外投资者比例从2%增长到了8%,但是中国股市的外资力量,却只是刚刚超过2%。

去年6月,证监会副主席方星海也曾提到这一现象。“我们现在的金融领域开放得还不够,资本市场开放的也不够。现在外资持有A股总市值大概占整体A股总市值的2%,所以我们要加大开放。”当时方星海对第一财经表示。

摩根士丹利团队认为,未来几年,A股有望迎来外资的大量流入。未来10年间,外资对A股的持仓,有望占到A股的10%。

James Lord团队预计,流入A股的外资规模,2019年预计在700-1250亿美元间,而到2020-2030年间,这一规模年均有望达到1000-2200亿美元。

外资大量流入后,到2027年,A股的总市值有望达到27万亿美元,远超日本、印度、澳大利亚等周边国家及地区。

外资对A股的配置程度,与中国经济的全球地位严重不符,除去渠道问题以外,监管条件也是重要原因之一。更加与国际接轨的投资环境,以及更加稳定的政策前景,也是吸引海外投资者进入A股的重要因素。

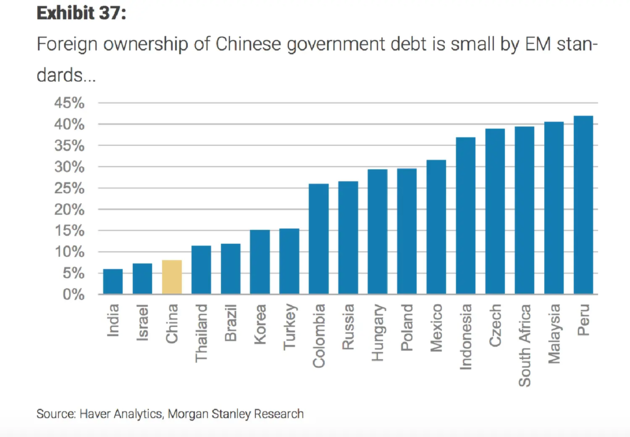

另一方面,入场中国债市的海外投资者规模,也有望在中国债市纳入彭博巴克莱债券指数后大幅增长。尽管比起A股,中国债市的海外投资者比例更高,但8%的水平在新兴市场国家中,仍然较低。

汇丰统计显示,按照此前确定的363只中国债券、该指数总市值中6.03%的比例,到2020年11月,流入中债的资金约1500亿美元。

汇丰还进一步指出,如果富时罗素和摩根大通也将中国债市纳入了各自的指数体系,流入中国债市的资金更是有望达到2970亿美元。

华尔街见闻 陶旖洁(封面图来源于摄图网)