1月8号,东兴证券首席经济学家张岸元的快评《央行持有本国股票资产大有可为》中提到出于稳定市场等多种原因,中央银行持有本国股市资产,并不出格。张岸元还认为,如果按照日本央行对股票和ETF的持有比例测算,我国央行持有1.58-1.78万亿元的A股资产,不会对央行资产负债表和股市造成结构性影响,且更有利于A股在2019年实现健康平稳运行。

每经记者|易启江 胡杨 每经编辑|何小桃

资料图(图片来源:每经记者 张建 摄)

市场低位徘徊之际,一个传闻就可以引起一场燎原大火,点燃市场。

1月8日,东兴证券首席经济学家张岸元一篇《央行持有本国股票资产大有可为》的快评成为导火索,最终在今日(1月9日)引爆舆论关注,也引发股民的无限遐想。有一个声音特别响亮:央行直接入市比基础设施投资更能刺激消费。

A股市场也如打了一针兴奋剂,今天三大股指强势高开,沪指盘中一度涨近2%,开盘半小时北向资金净流入超过30亿元,市场热点全面开花,上证50强势归来。

央行上场,直接买股票?这个大胆的猜测让市场分析人士迅速裂解为两派,吵了起来。多数人士认为,不管是从法律规定、道德风险还是监管机制等方面的约束,央行直接买股票短期内很难实行,不到万不得已,这个方法不能用。

但央行直接买股票也不是天方夜谭,我们的近邻日本,从2002年起开始购买股票及股票ETF,分析人士表示从中国情况来看,央行购买ETF也具备一定可行性。

不过,据媒体报道,接近央行人士对记者表示,没有听说有这样的计划。这不太现实,法律上也不支持。

每日经济新闻(微信号:nbdnews)记者就此采访了多名专家,为你分析央行直接入市到底有没有可能;如果央行真入市,会对A股产生什么影响……

这个传闻,主要来自中信证券、东兴证券和野村控股等机构分析师的观点。

1月8号,东兴证券首席经济学家张岸元的快评《央行持有本国股票资产大有可为》,首先点火。

张岸元在快评中提到,各国中央银行都大量持有外国股票资产,作为其外汇储备多元化投资策略的一部分。

张岸元认为,出于稳定市场等多种原因,中央银行持有本国股市资产,并不出格。以日本央行为例,该行自2002年开始持有本国股票资产,并于2010年大幅增持ETF。截至2018年末,日本央行股票及ETF持有量占央行总资产约4.39%,占交易所总市值约3.7%。

张岸元还认为,如果按照日本央行对股票和ETF的持有比例测算,我国央行持有1.58-1.78万亿元的A股资产,不会对央行资产负债表和股市造成结构性影响,且更有利于A股在2019年实现健康平稳运行。

资料图(图片来源:摄图网)

第一个附和的声音来自野村控股。

野村控股亚洲研究部负责人Jim McCafferty也认为,中国人民银行可能在2019年开始购买中国国内股票:“中国将采取超越以往的措施来刺激股市。”

他指出,具体来说,政府可能会授权中国央行参与购买股票,强劲的股市表现在刺激国内消费方面将比新建铁路有效得多。McCafferty称,他认为市场可能从第二季开始复苏,因获利预估修正接近尾声,且新增资金开始采取行动。

中信证券今天发布的一篇研报,为已沸腾的“央行买A股”传闻火上浇油。

中信证券分析称,从日本央行进行股票资产购买的历史经验来看,中国央行未来购买股票ETF具备一定可行性:

·最直接的一个潜在作用是置换证金的持仓。相较证金,央行通过扩张资产负债表进行股票ETF购买的成本更低,可以减少不必要的交易。

·既可以作为稳定市场举措,也可以压低风险溢价,刺激直接融资市场。

·央行扩表直接购买ETF不存在信用乘数效应,流动性不会外溢,不会直接影响其他资产。

·可以学习日本设计“定向调控”式的ETF购买计划,鼓励企业在特定领域加大投资,包括固定资本、R&D等。

居民和机构投资股票,由交易所和中国证监会监管。而央行直接买股票,这是个监管难题。中国人民银行参事、前央行调查司司长、中欧陆家嘴国际金融研究院常务副院长盛松成认为:“这个问题没有人回答得了。”

1月9日,盛松成与东北证券首席宏观分析师沈新凤发表联署名文章,认为央行直接购买股票或者ETF的理由不成立。文章表示:

根据《中国人民银行法》第四章第二十三条规定,中国人民银行可以在公开市场上买卖国债、其他政府债券和金融债券及外汇。法无禁止即可为,理论上,中国人民银行法并没有明令禁止央行购买股票或股票ETF的行为。但是,从各个方面考虑,央行都没有必要直接购买股票。

第一,目前中国金融体系总体稳定,央行没有必要进入股票市场。

全世界主要经济体中,仅日本央行有购买股票或股票ETF的先例,其目的无外乎两个:金融稳定、货币宽松。截至目前,我国金融体系总体稳定,股票市场经历2018年的大幅下跌,已经进入底部区间,估值较低,股票市场总体上是健康的。

第二,央行购买股票容易加大股价波动性,很可能扰乱市场定价功能。

散户在我国股票市场的占比较高,容易追涨杀跌,加剧市场波动。央行直接参与购买股票,很可能扰乱市场的价格发现功能,如果出现跟风行为,反而会进一步加大股价的波动。若央行购买ETF,那么无论是指数型ETF还是板块型ETF,均没有很强的意义。

第三,央行货币政策工具箱里储备工具较多,目前仍应该坚持稳健的货币政策。

通过央行购买股票来施行货币政策不现实,容易使得市场将股票涨跌和央行货币政策绑架起来,这是不理性的。2019年中央经济工作会议以及央行工作会议均提出货币政策保持稳健,而非大水漫灌。而央行直接在二级市场购买股票无异于“直升机撒钱”。

第四,央行进入股票市场,将出现监管难题,并且容易影响央行货币政策的独立性。

第五,健康的股票市场决定于上市公司和证券市场制度改革。

资料图(图片来源:摄图网)

对于央行是否应该直接购买股票,中信证券内部也有分歧。中信证券固定收益首席分析师明明今天表示,中国央行效仿日本央行购买股票ETF的行为与中国国情不符:

从日本看,它经历了20年的通缩,并且是在金融危机爆发后,本土企业不愿意投资的情况下才选择了央行购买股票ETF的方式。从全世界的主权国家看,只有日本央行直接购买了本国股票,欧美国家或美国都没有选择这种方式。并且,现在事实证明央行直接购买股票弊大于利,导致市场流动性大幅降低。值得注意的是,当前日本的金融机构也希望日本央行能够退出本国股票市场。

中国与日本两国的国情相差非常大,中国央行远没有到开展QE的阶段。央行开展QE需要在实行零利率或近似零利率政策后,但中国目前离零利率政策还有很大“距离”。

中国人民大学副校长吴晓求在接受每日经济新闻(微信号:nbdnews)记者采访时也表示,央行投资股市是违反常识的,本质上来说,央行如果做这个事,就好比让一家新闻媒体去踢足球。

每日经济新闻(以下简称NBD)记者就“央行直接购买A股”采访了中国民生银行首席研究员温彬,温彬认为虽然在法律上无禁止性条款,但如果央行直接“入市”去干预资本市场,则属于非市场化的行为,不利于股票市场功能的发挥。

NBD:如果央行直接投资股市的话,有没有什么法律障碍?

温彬:根据中国人民银行法第四章业务的第五款,央行可以在公开市场上买卖国债和其他政府债券及外汇。可以看到,中国人民银行法并没有明确央行是否可以购买股票的或者是股票的ETF。因此,法律层面上来说,并没有明确的禁止性条款。

但是,从国际经验上来看,全球主要经济体的央行,在资产端一般都是通过公开市场的方式购买国债等金融债券,很少有直接“入市”购买股票的行为。当然,之所以现在被提出讨论,主要是因为日本央行存在类似操作。而美联储方面,其只是在2008年金融危机时,除购买国债及“两房”债券之外,直接购买了企业债券,目的是释放流动性,属于量化宽松的货币政策的其中一部分。从央行这个角度来说,购买企业债券已经是投资标的向前进了一步的体现。

那么,在我看来,如果央行购买股票,可能不一定有利于资本市场的稳定和发展。因为现阶段,全球对央行的货币政策存在一个争论,就是央行的货币政策要不要关注资产价格。因此,这么多年以来,一直奉行的圭臬就是央行的货币政策只关注这个通货膨胀。当然也有双目标制的,除通胀之外,还关注就业,这是以美联储为代表。如格林斯潘所说,资产是否存在泡沫,央行是无法事先判断的,只能是事后。所以,历史上,在资产泡沫、股市泡沫破灭的时候,也没有出现央行直接“入市”去购买股票的操作。

资料图(图片来源:摄图网)

其次,我认为第二个最大的问题是,如果央行真的“入市”,容易把央行的货币政策操作、货币政策目标同股市联系起来。如此一来,反而容易引起股市的不稳定。因为如果央行直接购买股票的话,无论是以什么样的形式,对市场都是一种风向标式的作用,可能影响资本市场的稳定,同时也不利于其货币政策目标的实现。

NBD:央行直接入市,与现在的中央证金公司购买股票有什么区别?

温彬:作为一个市场主体的中证金,同时也是一个平准基金,其可以借鉴国际经验,成为资本市场的稳定器。需要注意的是,中证金更多还是发挥市场化的作用。

但央行的角色不同,它是货币政策制定和实施的角色,如果直接“入市”去干预资本市场,则属于非市场化的行为,不利于股票市场功能的发挥。

“央行直接入市购买A股”的传闻,无非是说效仿日本央行直接购买股票。那么,日本央行为何要购买股票?购买了多少?对证券市场带来什么影响?

目前全世界,只有日本央行一家还在直接购买股票资产,且近两年来,日本央行对ETF的年增持金额达到顶峰。日本投资信托协会数据显示,截至2018年11月,日本ETF产品净资产总额36.21万亿日元,央行持有ETF资产余额占日本ETF总额的约64%。截至2018年末,日本央行持有ETF资产余额达到约23万亿日元,叠加持有的其他股票资产近1万亿日元,日本央行股票及ETF持有量占央行总资产约4.39%,占交易所总市值约3.7%。

中信证券研究部首席策略师秦培景团队认为:“当一国央行开始直接购买股票的时候,基本上很难退出了,只能把资产负债表越扩越大。”

日本央行历史上最初的股票购买计划是出于稳定金融市场目的。日本央行的股票资产购买计划始于2002年9月,持续2年,总额约2万亿日元,最初的目的是为了稳定股票市场。

东京,资料图(图片来源:摄图网)

金融危机后,2010年开始的ETF购买计划则被当作一种货币宽松工具,规模为每年4500亿日元,主要目的是刺激本土投资者的风险偏好,提高其所持有的股票占总金融资产的比重,降低权益资产的风险溢价,从而降低权益资本成本以刺激企业进行主动投资。2013年4月新任央行行长黑田东彦推出了QQE(定性和定量宽松),ETF购买被当作QQE的一部分政策举措,规模大幅提高至每年1万亿日元。

2015年12月至今实施旨在刺激企业固定资本和人力资本投资的ETF购买计划,部分ETF购买计划甚至被设计为“定向调控”模式。2016年7月,为了应对英国脱欧给经济带来的潜在的不确定性,日本央行进一步扩大ETF购买计划规模,并且改变了购买目标结构。将ETF购买总额提升至每年6万亿日元,相较之前的3.3万亿日元的购买规模几乎翻倍。

不过,有分析认为,虽然每次日本央行推出新的股票购买计划后,指数都出现了阶段性的底部,但很难归因为央行资产购买计划。

第一是,日本央行资产购买计划对股价的影响很难直接分离测算。

由于无法验证假如没有资产购买计划,日本股市的走势会如何,所以严格来说很难论证日本央行购买股票ETF是否对股票市场的趋势产生直接影响以及多大影响。不过仅从日经225指数的走势来看,除了2010年初次推出ETF购买计划,每一次央行推出新的股票购买计划后,指数都出现了阶段性的底部。

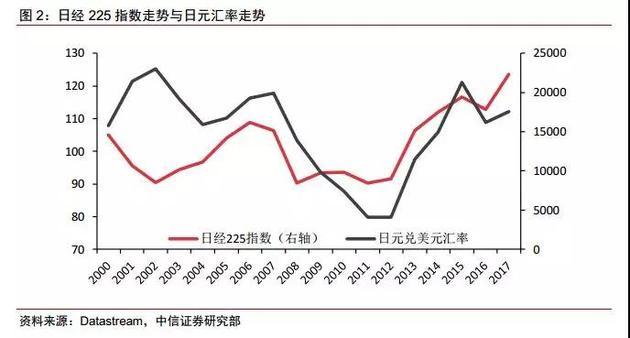

第二是,日本股票市场的表现和日元汇率以及美股的走势明显相关度更高,尤其是日元汇率。

日本股市的权重股多是业务遍布于海外的跨国企业,所以弱势的日元反而有助于提高报表盈利表现。2012年末,安倍当选日本首相,推出了一揽子刺激计划,之后QQE的推出彻底刺激了日元开始明显走弱。而日元的走弱反过来刺激了日本股市。因此近几年日本股票市场的上涨很难说就是归因为资产购买计划。

第三是,日本央行的资产购买计划的确扭曲了股票的定价体系,尤其是对小盘股产生了明显影响。

Nikkei225是一个股价加权的指数,小盘股权重偏高,日本央行大规模地购买Nikkei225相关ETF的做法直接影响到了样本股中市值偏小公司的股价。日本央行现在已经是超过40%的上市公司的前10大股东,尽管无法直接行使投票权,但是占比过高并不利于日本上市公司公司治理的改善。

第四是,已经开始直接影响市场投资者结构。

由于日本央行的资产购买计划促使信托银行的持股占比从2012年的18%上升至20%,同期海外投资者持股占比也在提高,从28.5%到30%,一般法人(非金融商业机构)持股从21%到22%。所以在日本央行开始购买ETF的这几年,并没有吸引更多的散户入场,散户反而是唯一一个持股比例下降的主体。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。