摩根大通分析指出,通过比较现阶段美股下跌幅度和历次衰退中标普的平均跌幅,美国股票市场的定价暗示美国经济未来12个月有60%的概率陷入衰退。

摩根大通分析师撰文指出,美国经济在未来的12个月里陷入衰退的概率高达60%。

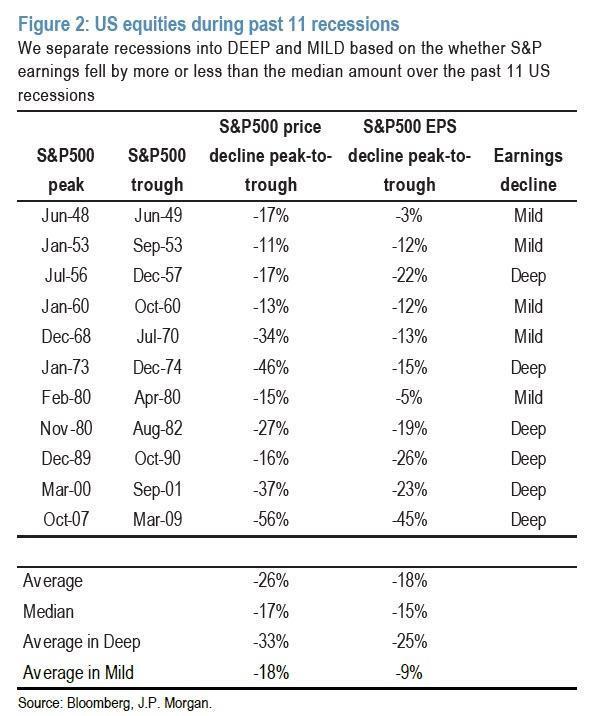

摩根大通策略分析师Nikolaos Panigirtzoglou指出,评估美国经济衰退程度最简单的方法是利用过去11次衰退中标准普尔500指数平均26%的跌幅。

到目前为止,标准普尔500指数已经从最高点下跌了16%,因此股票市场反映的是16/26=62%的平均衰退概率。

摩根大通指出的另一种通过股市计算衰退概率的方法是看企业收益。自1948年以来的美国经济衰退中,企业收益从高峰到低谷平均下降了18%。相比之下,股票价格下跌26%。这意味着在经济衰退期间,收益占股价下跌的70%左右。将这70%的跌幅应用到标准普尔500指数16%的跌幅上,就意味着市场11%的收益降幅。值得注意的是,在上次经济衰退期间,公司收益暴跌了45%。

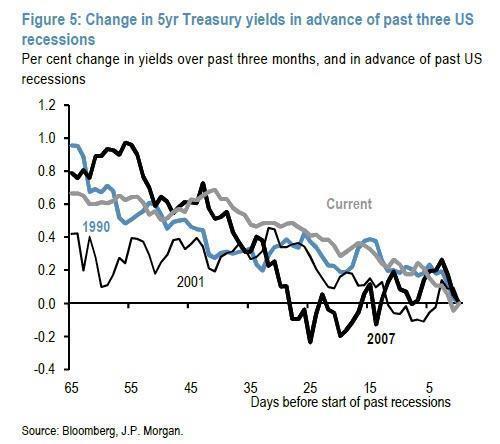

Panigirtzoglou认为国债市场(特别是5年期国债)也在传递类似的衰退信息:

过去三次美国经济衰退期间,五年期国债收益率平均下跌2.1%(从衰退开始前三个月的峰值到衰退期间的低谷)。相比之下,自11月初以来,5年期美国国债收益率下降了约70个基点。美国国债市场的定价表明,美国经济衰退的可能性约为三分之一。

当然,低水平的国债收益率意味着,国债收益率的下降幅度不可能像以往一些经济衰退时那样大(例如,在2007-09年的经济衰退中,5年期国债收益率下降了3.2%)。事实上,我们可以说,在后金融危机时代,美国中性利率较低,约为前几个周期的一半,5年期美国国债收益率应该会从2.1%的峰值水平下降一半,跌至前几个衰退期间的平均低点。

自11月初以来,5年期美国国债收益率下降了70个基点,这表明美国经济衰退的可能性为三分之二,而非三分之一。

华尔街见闻 许超