相对于传统的财险产品,网贷平台信保业务的保险费率较高,费用成本却较低。因为,在没有违约事件发生的前提下,可为经营这一业务的财险公司带来较为可观的利润。尤其是对于业务品种较单一的中小财险公司而言,利润贡献比更为突出。

每隔几天就有网贷平台违约或跑路倒闭,这在当下良莠不齐的国内第三方理财市场,已经不算是什么新鲜事。

一批批因此而被卷钱财、百万身家一夜散尽的投资客,讲述着各自背后的辛酸故事。除了普通的投资人,专业保险机构也因为网贷机构提供了信用保证保险业务(下称“信保业务”),而损失惨重。

上海证券报独家获悉,新年元旦一过,一些地方银保监局便拉响警报,对当地各财险公司下发通知敲警钟。明确在经营信保业务上“什么能做、什么不能做”,尤其是开展网贷平台信保业务、融资性信保业务时更要“擦亮眼睛看清楚”。

伴随商业信用发展而问世的创新型险种——信保业务,近年来呈现爆发式增长。其中,网贷平台信保业务尤其火爆。但随着相关市场、相关区域信用风险的增加,这一新型险种背后所隐匿的信用等相关风险,开始逐一浮出水面。

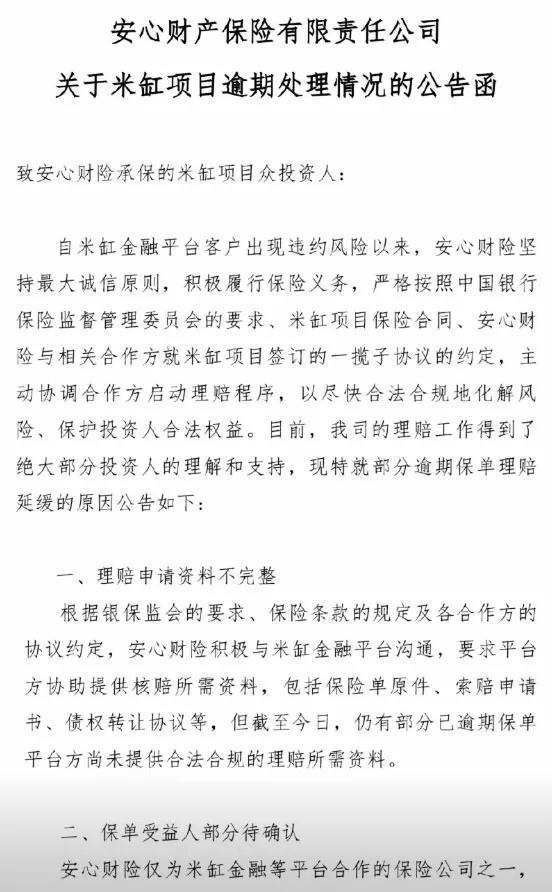

2018年12月3日,安心财险在其官方微博上发布了一则公告,事关米缸项目逾期处理情况的公告函。这家互联网保险公司卷入网贷平台违约漩涡的传闻,由此落下了“实锤”。

据投资人反映,从2018年8月开始,米缸金融出现大面积逾期。而原本应该承担赔付责任的安心财险,并没有在预估的理赔周期内给予赔付。安心财险在前述公告中,详述了部分逾期保单理赔延缓的原因。

安心财险并表示:一直在协调平台方提供理赔所需资料及数据,在收到合法合规的理赔所需资料及数据,并确认适格的保险受益人清单后,公司会严格按照保险合同的约定,对逾期资产承担赔付责任。

安心财险并不是唯一卷入网贷平台违约漩涡的保险公司。目前从业内获悉的消息显示,多家中小财险公司承保的网贷平台出现不同程度的违约情况,面临不小的赔付压力。个别偿付能力充足率本就“吃紧”的小险企,甚至面临短期的流动性压力,亟需补充资本金。

据业内人士透露,另有个别中大型财险公司也遇到了其他类型信保业务的赔付,规模数亿至数十亿。“不过中大型财险公司偿付能力较为充足,目前尚未对公司产生明显影响。”

所谓网贷平台信保业务,是指保险公司以P2P网贷平台为中介,为平台上的借款人(也包括线下业务合作方推送的借款人)和出资人双方提供保证保险服务的业务。其中,借款人为投保人,出资人为被保险人。

近年来,网络借贷业务的兴起,助推了网贷平台信保业务的爆发式增长。据业内人士介绍,“P2P+信保业务”盛极一时,一些P2P公司与财险公司签订合同,为出资客户提供信用履约保证保险服务,保障客户资金安全。

网贷平台信保业务的兴起,也与财险公司近年来寻求突围之路不无关系。在车险业务微利甚至无利可图的大环境下,中小财险公司近年来开始在创新上动脑筋。信保业务便成为他们的突破点,陆续有一些中小财险公司将业务重心向此倾斜,甚至还有大中型财险公司也开始试水。

相对于传统的财险产品,网贷平台信保业务的保险费率较高,费用成本却较低。因为,在没有违约事件发生的前提下,可为经营这一业务的财险公司带来较为可观的利润。尤其是对于业务品种较单一的中小财险公司而言,利润贡献比更为突出。

然而,随着部分中小财险公司对这一新型险种趋之若鹜,高利润背后的高风险逐渐被忽视。从国际上来看,信保业务是高风险业务,如果财险公司违背保险业的风险分散原则,把这类保单的风险过于集中在几家公司、几个项目上,一旦违约风险发生,相关风险便会传导至保险公司。

业内人士表示,随着相关市场、相关区域信用风险的增加,要严防相关风险传导至保险行业,进而成为风险的接棒者。

图片来源:摄图网

为避免风险的传导,除出台相关规范性文件之外,监管部门这两年来持续就信保业务开展摸排行动。在此基础上,上海证券报独家获悉,在近期曝出多家财险公司踩雷P2P违约的背景下,一些地方银保监局新年元旦一过,便专门下发相关通知。

一家中西部地区的银保监局近日下发了2019年第一号文件——《关于进一步加强信用保证保险业务经营管理有关事项的通知》(下称《通知》)。

《通知》表示,为进一步加强信用保证保险业务(出口信用保险和关税保证保险除外,以下简称信保业务)经营管理,防范金融交叉风险,牢牢守住不发生系统性风险的底线,按照相关办法等要求,结合该省实际,提出有关要求。

一、在2018年12月31日前没有接入中国人民银行征信系统的财险公司、自2019年1月1日起不得经营信保业务。

二、开展信保业务时,不得存在以下行为:

(一)承保投保人违法违规、规避监管等行为;

(二)承保不会实际发生的损失或已确定损失的业务;

(三)拆分保单期限或保险金额,承保与同一借贷合同项下融资期限或融资金额不相匹配的信保业务;

(四)使用未经审批或备案的保险产品,或通过保单特别约定或签订补充协议等形式,实质性改变经审批或备案的条款费率。实质性内容包括但不限于保险标的、保险责任、责任免除、保险费率、赔付方式、赔偿处理等。

三、开展网贷平台信保业务时,不得存在以下行为:

(一)与不符合互联网金融相关规定的网贷平台开展信保业务;

(二)汽车抵押类或房屋抵押类贷款保证保险业务,单户投保人的自留责任余额超过相关办法规定的限额。

四、保险公司应当建立符合审慎经营原则的业务制度、建立完善风险审核机制和管控措施:

(一)对履约义务人的信用调查,应当包括但不限于中国人民银行征信系统的征信调查,应将法院执行、税收征管、市场监管、安全生产、环境保护等重点领域的失信情况纳入征信管理,对公示的失信联合惩戒对象应当执行费率上限或拒绝承保。

(二)开展融资性信保业务的,保险公司对履约义务人、连带责任保证人或第三方所提供的反制措施,应当认真核验,确保抵质押品及担保凭证的合法性、真实性、有效性。

(三)开展网贷平台信保业务的,保险公司应当与业务合作方建立风险共担机制,由业务合作方提供反担保措施。开展汽车抵押类或房屋抵押类贷款保证保险业务的,必须按规定进行抵质押登记,加强抵质押物的管理,建立抵质押物处置的有效渠道,提高对抵质押物的处置能力。

(四)保险赔偿或给付后,追偿管理措施应有效到位,应当及时在中国人民银行征信系统中对发生赔付案件的履约义务人信用情况进行登记;应当及时对追偿权进行诉讼请求,不得随意放弃。

五、保险公司原则上不得跨省开展融资性信保业务。确需开展的,应当事前向保险机构所在地和业务发生地的银行保险监管部门报告。

六、保险公司应当按照相关办法规定,首次开办、暂停、停办或复办信保业务时,应在5个工作日内向当地银保监局报告。经营信保业务的保险公司应于每年4月底之前,向当地银保监局报告上一年度信保业务经营情况。

警报已经拉响,全行业防控布局,时不我待。