继中石化遭遇石油交易“黑天鹅”后,又有上市公司“栽”在商品期货上。有家公司“栽”在棉花期货上,但是同行华孚时尚却在棉花期货上赚了大钱。

每经记者|刘海军 每经编辑|吴永久

图片来源:摄图网

又是套期保值惹的祸?

继中石化遭遇石油交易“黑天鹅”后,又有上市公司“栽”在商品期货上。

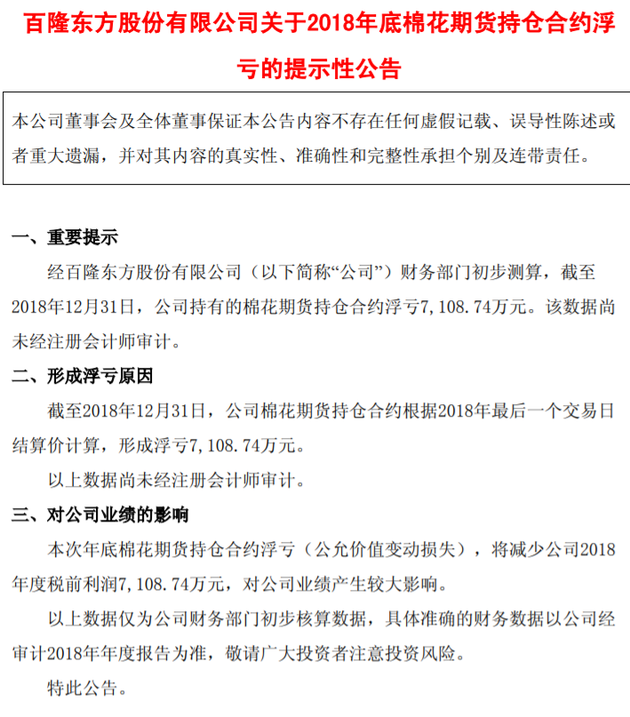

1月2日晚间,上市公司百隆东方公告称,截至去年底,公司持有的棉花期货持仓合约浮亏7108.74万元,对公司业绩产生较大影响。

令火山君(微信公众号:huoshan5188)感到困惑的是,都在玩棉花期货,百隆东方的同行却大赚了。

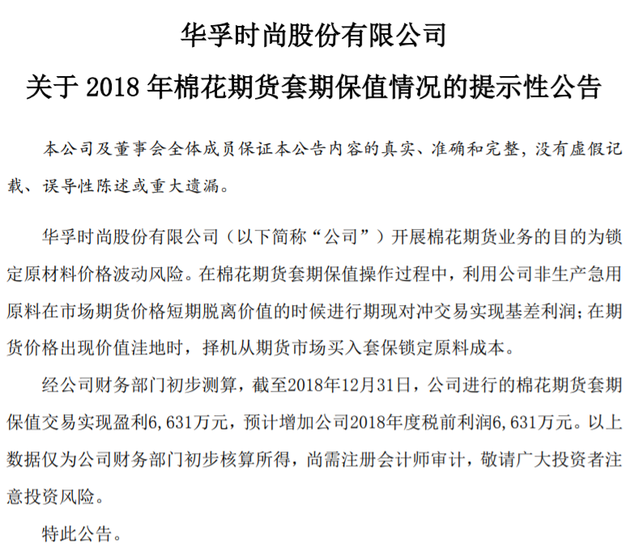

1月3日晚间,上市公司华孚时尚公告,经公司初步测算,截至2018年12月31日,公司进行的棉花期货套期保值交易实现盈利6,631万元,预计增加公司2018年度税前利润6,631万元。

背后的原因究竟是啥?

今日晚间,华孚时尚发布了关于2018 年棉花期货套期保值情况的提示性公告,公告称,截至2018年12月31日,公司进行的棉花期货套期保值交易实现盈利6631万元,预计增加公司2018年度税前利润6631万元。

通过期货套保是很多企业减少价格波动带来影响的手段。华孚时尚在棉花期货上赚了大钱,而也有的公司却“栽”在棉花期货上了。

百隆东方昨晚公告,截至2018年12月31日,公司棉花期货持仓合约根据2018年最后一个交易日结算价计算,形成浮亏7108.74万元。本次年底棉花期货持仓合约浮亏(公允价值变动损失),将减少公司2018年度税前利润7108.74万元,对公司业绩产生较大影响。

今日,百隆东方股价受此影响,早盘盘中触及跌停,收盘时跌4.67%。

百隆东方是一家集研发、生产、销售色纺纱于一体的企业。2018年前三季度,百隆东方实现营业收入45.6亿元,同比下降0.15%;净利润4.65亿元,同比增长20.15%。上述逾7100万元浮亏,占百隆东方2018年前三季度净利润约15%,目前公司未有对2018年年度业绩进行预告。

天风证券认为,根据百隆东方2018年三季报可知,公司2018Q3公允价值变动损益约为-3,741 万元,2018Q1~3约为-2,734万元,所以预计2018Q4边际亏损约为4000万元,考虑到税收影响后,我们预计对2018年全年业绩下调约为3000~4000万元。从经营端来看,我们认为实际损失有望更低。

首先从中长期来看,浮亏不代表真正亏损,贴水情况下公司可以持有至交割。截至2019年1月2日收盘,郑棉主力合约 1905 报收 14890元/吨,328 国棉现货价格指数为 15465 元/吨,期货贴水。由于棉花为公司主要生产原料,公司可以长期持有期货,直至现货交割,实际亏损将小于浮亏。

其次,期货的“浮亏”有望在生产部门中以棉花现货成本降低的方式进行部分补偿。公司在会计处理上或把期货部门和生产部门分开,导致期棉合约价格下跌的过程中期货部门出现浮亏。若公司套保得当,期货的“浮亏”有望在生产部门中以棉花现货成本降低的方式进行部分补偿。

第三,2019年期棉单边下跌的可能性不大。从棉花供求的中长期逻辑来看,国际棉花仍有约100万吨的需求缺口,而国内国储棉约为300万吨以下,处于低位,供需格局向好;同时根据棉花生长周期,大量新棉上市的时点已过,2019年春季开工后需求有望再度提升;综上我们预计2019年期棉单边下跌的可能性不大。

资料显示,目前全球约90%色纺纱产能集中在中国,中国目前色纺纱总产能约为600~700 万锭,其中中高端色纺纱产能约 420万锭。截至2017年,百隆东方产能约为125万锭,华孚时尚产能约167万锭,两家公司共计占国内色纺纱总产能的约 40%左右。

百隆东方近年来一直在棉花期货上有投资。数据显示,公司棉花期货在2016年实现浮盈1379.04万元;2017年,公司棉花期货浮亏9.02万元;2018年上半年,公司棉花期货浮亏197.95万元。

对于此次浮亏,百隆东方董秘华敬东今日在接受媒体采访时表示,因为期货有对手盘,目前不方便公开持仓数量,但上半年董事会授权10万吨的交易量,公司持有数远远低于上限,同时公司一年棉花用量超过30万吨,(浮亏)相对于对公司的经营没有大的影响,暂时在可控范围内。

早在去年5月31日,百隆东方表示:“当前随着国储棉库存逐步下降,公司预计未来境内外棉花市场价格波动将加大。与此同时,近年来公司生产规模不断扩大,对原材料棉花需求亦不断加大,为防止因棉花价格大幅波动而影响公司业绩,公司决定于2018年度开展棉花期货套期保值操作。公司开展期货套期保值业务,只限于从事公司生产所需原材料棉花期货交易,是为利用期货市场套期保值功能,不做投机性、套利性期货交易操作,减少因原材料价格波动对公司正常经营带来不利影响。”

而在2018年,郑棉期货主力合约价格走了一趟过山车。郑棉期货主力合约价格在2018年6月初突破了19000元/吨,随后大幅下跌,至去年12月时跌到了14650元/吨左右,跌幅高达20%。

据了解,百隆东方的棉花成本占生产成本比重为70%,棉花期货的价格波动对公司影响相当巨大。

光大期货分析指出,去年下半年棉花价格下跌的主要原因可以归纳为一是中美贸易摩擦后,双方加征关税的产品涉及到棉花和部分纺织品,导致下游出口订单差;二是去年仓单压力,2018年是棉花上市后仓单压力最大的一年,尤其是10月份新棉上市后,老仓单流出速度慢,新仓单生成速度快,仓单总量不断创新高,而企业采购意愿在订单下滑的情况下减弱。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。