据券商中国报道,2018年并购重组交易金额合计为2.27万亿元。中信证券、华泰联合证券、中金公司、中信建投证券位居前四。中小券商排名竞争持续激烈,并购重组财务顾问业务交易金额排名较去年全年提升的有24家,另有19家财务顾问排名下降。

图片来源:摄图网

在监管对上市公司并购重组松绑的情况下,券商并购重组财务顾问业务表现如何?

2018年来,证监会对上市公司并购重组进行了松绑和支持政策,并推出“小额快速”审核通道,超过90%的并购重组交易已无需由证监会审核。2018年10月份之后,并购重组项目审核数量迅速增长,证监会副主席李超日前表示,去年前11个月,并购重组交易金额合计2.3万亿元,同比增长42%。

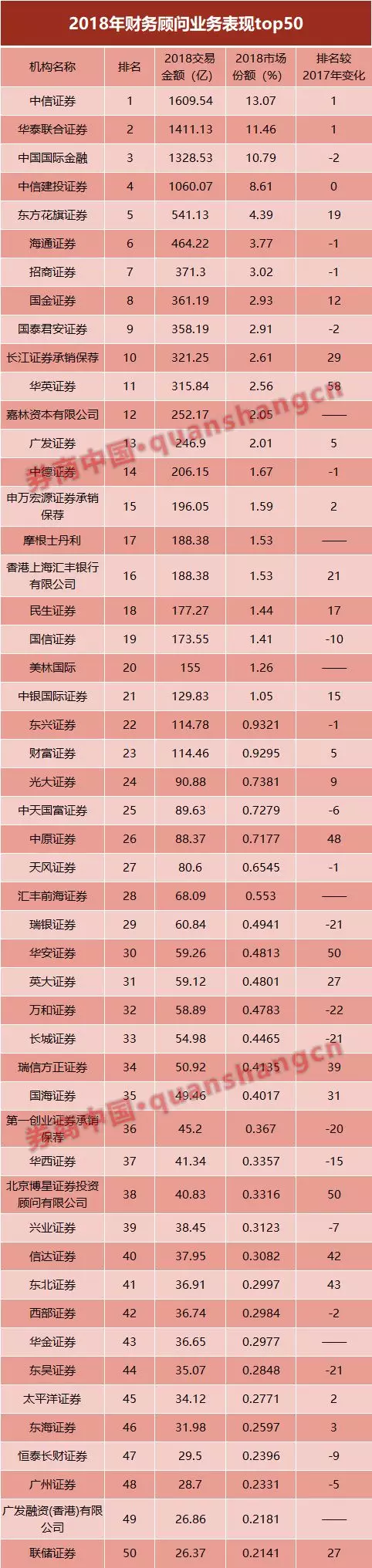

券商中国记者通过wind查询,2018年并购重组交易金额合计为2.27万亿元。中信证券、华泰联合证券、中金公司、中信建投证券位居前四,2018年财务顾问业务交易金额都超过1000亿元,拿下43.93%份额。

中小券商排名竞争持续激烈,记者统计发现,并购重组财务顾问业务交易金额排名较去年全年提升的有24家,另有19家财务顾问排名下降。

据媒体报道,证监会副主席李超日前表示,2018年证监会推出了“小额快速”审核机制,超过90%的并购重组交易已无需由证监会审核。2018年前11个月,并购重组交易金额合计2.3万亿元,同比增长42%。券商中国记者通过wind查询,2018年并购重组交易金额合计为2.27万亿元。

Wind数据显示,2018年,财务顾问业务交易金额前十的券商分割了并购市场超六成的市场份额,其中前五名券商就占据了48.32%的市场份额。

中信证券、华泰联合证券、中金公司、中信建投证券位居前四,2018年财务顾问业务交易金额都超过1000亿元。不过排名与2017年相比略微变化,中信证券和华泰联合证券分别上升一名,2017年排名榜首的中金公司在2018年位居第三名,中信建投证券名次保持第四位,但交易金额有所提升。

中信证券独揽13.07%的市场份额,以1609.54亿元的交易金额位居第一名,不过交易金额比2017年下滑了12.13%;华泰联合证券分食11.46%的市场份额,1411.13亿元的交易金额比2017年增加11.95%;中金公司2018年财务顾问交易金额为1328.53亿元,较2017年同期金额腰斩;中信建投证券的交易金额比2017年微增6.13%,超过千亿大关,名次未变。

2018年,财务顾问业务排名前五十名的中介共有1.16万亿元的交易金额,占据94.39%的市场份额;2017年,排名前五十名的中介共有1.44万亿的交易金额,占据97.92%的市场份额。

券商并购重组财务顾问业务竞争持续激烈,2018年排位经历大洗牌。券商中国记者统计发现,并购重组财务顾问业务交易金额排名较2017年全年提升的有24家中介机构,其中排名提升20名以上的就有12家。

多家中小券商交易金额和名次提升明显。华英证券并购重组交易金额从7亿元提升至2018年的315.84亿,排名从2017年的第69名提升到11名,排名提升了58位;华安证券从2017年的80名提升到30名,2018年并购重组交易金额有59.26亿元;中原证券从2017年的74名提升到2018年的26名,2018年交易金额有88.37亿元。

另外值得一提的是,摩根士丹利和美林国际两家外资券商,2017年并未参与中国并购,2018年的交易金额分别有188.38亿元和155亿元人民币,排名分别为17和20名。

东方花旗证券堪称最大的“黑马”,从2017年全年的第24位一跃居于第5位,2018年以541.13亿元的并购重组交易金额占据了4.39%的市场份额,这比其2017年全年的并购重组交易金额增加了319.45%。

排名下降的并购重组财务顾问中介有19家,有5家券商的排名下降超10位(含10),分别是万和证券、瑞银证券、长城证券、东吴证券以及第一创业承销保荐,其中瑞银证券2018年的并购重组财务顾问业务交易金额为60.84亿元,同比下滑了85%,排名下降21位;第一创业承销保荐2018年该业务交易金额为45.2亿元,同比下滑80%,排名下降20位。

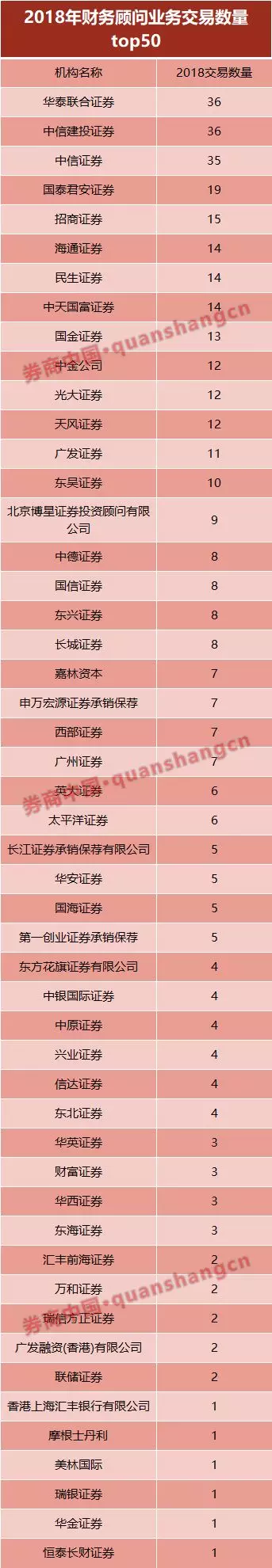

从2018年上市公司并购重组项目数量来看,共有29家券商拿到超过5个(含5个)并购重组项目。其中,华泰联合证券和中信建投证券并购交易项目数量最多,达36宗。

一共有14家券商承做的并购重组项目超过10个(含10个),中信证券紧随华泰联合证券和中信建投之后,拥有35个项目;国泰君安有19个项目,招商证券有15个项目,海通、民生、中天国富证券等分别有14个项目。

有17个项目的交易价值超过150亿元人民币,其中,中信建投证券担任前锋股份购买北汽新能源100%股权项目的独立财务顾问,交易总价值为288.50亿元,目前已完成;东方花旗证券担任万华化学集团吸收合并万华化工100%股权项目的财务顾问,交易总价值522.18亿元,目前已获证监会核准。

作为企业产业升级和产业链延伸的重要手段,上市公司通过市场化并购重组提升资本配置效率,不断做优做强,并实现转型升级。分行业来看,2018年并购重组交易金额排名靠前的有工业、可选消费、材料、金融业等。

2018年,证监会并购重组委共审核了144起上市公司重组申请,其中有122家通过,17家未获通过,即,2018年并购重组审核过会率为84.72%。

一个明显的特点是,2018年并购重组审核通过率明显高于IPO审核通过率。不过,与2017年同期相比,审核项目和通过率均有下降。2017年,一共有176家企业的并购重组项目经证监会审核,其中161个项目通过,过会率为91.48%。

17起未获证监会审核通过的重组项目中,持续盈利能力存疑是主因,包括神州数码、中粮地产(集团)、长城影视、中环股份等等。比如深圳市远望谷信息技术股份有限公司购买资产方案被否为例,并购重组委给出的理由是“申请材料关于标的公司预测收入及业绩实现的可持续性披露不充分”。

券商中国记者梳理发现,2018年4月至8月份每月审核数量均低于10单,9月份之后每月审核数量大幅增加。比如10月份审核数量为20单,通过率85%;11月份审核数量为19单,通过率100%;12月份审核数量为21单,通过率76.19%。

2018年9月份以来并购重组审核数量迅速增长,这与证监会相关松绑和支持政策措施密切相关。除了小额快速审核机制,10月底,证监会发布声明指出,要创造条件鼓励上市公司开展回购与并购重组;11月1日,证监会宣布试点定向可转债并购支持上市公司发展,丰富并购重组融资渠道;11月9日,证监会修订发布《发行监管问答——关于引导规范上市公司融资行为的监管要求》时,明确使用募集资金补充流动资金和偿还债务的监管要求,即通过配股、发行优先股或董事会确定发行对象的非公开发行股票方式募集资金的,可以将募集资金全部用于补充流动资金和偿还债务;通过其他方式募集资金的,用于补充流动资金和偿还债务的比例不得超过募集资金总额的30%。并对再融资时间间隔的限制做出调整。

来源:券商中国(ID:quanshangcn) 记者:张婷婷