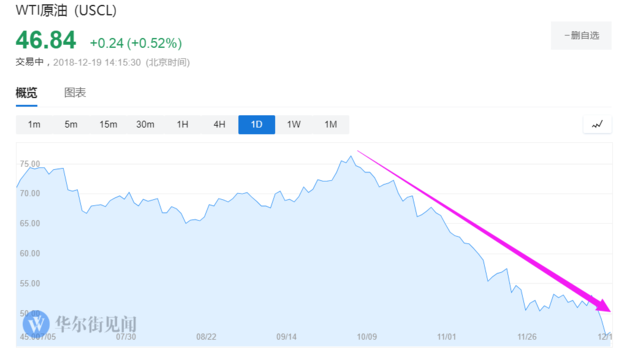

随着昨日暴跌逾7%,WTI油价较10月初的四年最高位大跌近40%。自11月初以来,WTI油价已出现四次单日跌幅超过6%的惨烈行情,目前投机性多仓降至两年多最低水平。

打开国际原油期货的行情图,你会发现其走势令人震惊:

从10月3日的四年最高点计算,WTI原油期货已高位下挫约40%。

原油近期呈现明显颓势。过去两个月,“暴跌”频繁出现。自从11月初以来,WTI油价已经出现四次单日跌幅超过6%的情况。自从本周一出现14个月以来首次跌破50美元之后,WTI油价昨日更是跌超7%。布伦特原油昨日跌幅达5.62%,创14个月新低。

油价的暴跌也让能源产业的上市公司遭了秧。周二,伴随着油价大跌,标普500能源板块跌去2.3%,对大盘指数构成沉重拖累。标普500指数从10月初至今已跌了13%,本季度的糟糕表现有可能是2011年以来最糟糕的。

能源类债券的表现也不佳。进入本月以来,没有一家能源公司成功发行高收益率企业债。

事实上,正如华尔街见闻此前提及,12月至今,整个美国债券市场没有一家单一公司能够成功发行新的高收益率债券,也就是业内俗称的“垃圾债”。如果下半月这种情况延续下去,将创出2008年11月以来首个单一公司垃圾债单月零发行记录。

油价大跌的主要原因仍集中在基本面上,供应端和需求端都承受着压力。投资者越来越担心潜在的全球经济增长放缓会对燃料需求造成压力,而主要石油出口国却未能缓解市场对于供过于求的担忧。

需求端的前景看起来黯淡不明。华尔街日报援引Globalt Investments高级投资组合经理Thomas Martin的话称:“我们看到主要需求国经济增长放缓,特别是中国,这可能阻碍需求增长。在当前这种供应形势下,这实际上意味着油价遭受冲击。

Thomas Martin建议投资者低配能源类股票。

为了提振油价,产油国拿出了从生产端压缩供应的计划。OPEC本月早些时候表示,成员国和其他一些产油国同意抑制产量,幅度为120万桶/天,该计划将从2019年1月开始实施。但从目前来看,这似乎并没有对油价走高提供帮助。

路透社称,投资者表示,计划中的减产可能不足以抵消正在大增的美国原油产量。美国一周原油产量升至超过1170万桶/日,今年有望成为全球最大原油生产国。

从技术面角度,能源业对冲基金Again Capital创始合伙人John Kilduff分析称,WTI油价收盘跌破50美元非常重要,激发出市场消极情绪。他认为,WTI油价可能跌向2017年最低谷的区域,即接近42美元/桶。

华尔街见闻此前在展望2019系列文中表示,当前分析人士对原油明年价格前景的观点发生了严重分歧。

瑞银认为,美国原油库存和供给的上升,令四季度油价相互下跌,但美国的产量已经达到了纪录高位,俄罗斯的产量也是苏联解体以来的高位,市场的谨慎情绪应该已经到头了。

高盛也认为超跌后的原油已经同金属一道,加入到跌破成本价的行列中。而在短时间内没有经济衰退的情况下,高盛认为油价短期会上行。

不过对于12月达成减产后的油价走势,摩根士丹利就有些谨慎。该行指出,目前供过于求的主要是轻质油,而减产难以解决这一问题;而且,减产在市场不平衡时较为有效,但再平衡已经实现时,减产可能会暂时稳定下滑中的油价,但中期影响就还未得知。

花旗看衰减产抬价能力的原因也正是这一点。花旗指出,减产“几乎肯定是”确定了下一轮抛售,因为“OPEC+越是想要压缩市场供给来支撑价格,他们就越是给了美国页岩油商机会”。花旗认为2019年布油会跌到60美元。

CFTC上周五公布的持仓报告显示,对冲基金将WTI原油多仓削减至逾两年最低水平。12月11日止当周,WTI原油期货和期权投机性多仓减少12624张,至132149张,创2016年8月来最低。

来源:华尔街见闻 作者:祁月