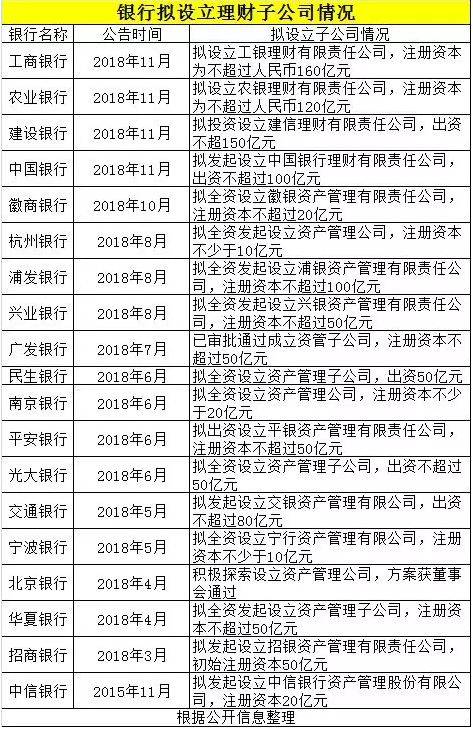

截至今日,在理财子公司的布局上,四大行已全数到齐,合计出资不超过530亿元。加上已经宣布设立理财子公司的招商银行、北京银行、交通银行、广发银行、浦发银行等15家商业银行,合计最高出资资本金已经达1140亿。不少公募担心,银行理财子公司是否会对公募造成冲击?

每经编辑|余冬梅

图片来源:摄图网

工商银行11月26日晚间公告称,拟出资160亿元设立全资子公司工银理财。同日,农业银行也发布了公告,拟不超过120亿元设立农银理财。此前中国银行和建设银行均计划斥巨资设立理财子公司。

中国银行是“工农中建”四大行中率先设立理财子公司的一家。中国银行早于11月15日晚间公告,拟出资不超过100亿元发起设立中国银行理财有限责任公司。此后,11月16日,建设银行也发布公告称,该行拟设立建信理财有限责任公司,注册资本不超过人民币150亿元,为该行全资子公司,注册地拟为广东省深圳市。

至此,中行、建行、农行、工行四大行都发起设立理财子公司,合计出资不超过530亿元。加上已经宣布设立理财子公司的招商银行、北京银行、交通银行、广发银行、浦发银行等15家商业银行,合计最高出资资本金已经达1140亿。

据中国基金报不完全统计,已经有19家银行公告要设立理财子公司,包括中信银行、招商银行、华夏银行、北京银行、宁波银行、交通银行、光大银行、平安银行、南京银行、民生银行、广发银行、兴业银行、浦发银行、杭州银行、徽商银行、中国银行、建设银行、农业银行、工商银行。四大行加上其它商业银行,合计最高出资资本金已经达到1140亿元。

其中,中信银行、光大银行、浦发银行早在2015年就已陆续通过设立资管子公司的董事会决议,但迟迟未能获批落定。今年6月、8月,光大银行、浦发银行再次公告拟设立子公司。

业内表示,随着《商业银行理财子公司管理办法(征求意见稿)》的落地,允许子公司发行的公募理财产品直接投资股票等利好,未来给予理财子公司新时代到来,给予市场很大想象空间。

随着各大银行落子理财子公司,这些背靠银行资源、没有销售门槛、具备固收业务优势、投资范围广泛的新兴资管机构,是否会对公募造成冲击?

银行理财子公司“狼来了”,业内人士认为,银行理财子公司设立后,可能会在投资、销售等领域对公募基金造成较大压力。

某国有大行总行资产托管部副总经理表示,银行在货币、债券等固定收益领域具备传统优势。银行理财子公司设立后,银行更有可能将其在固收领域的这种优势移植到理财子公司去,而不再委托给基金公司,这可能对公募固收业务带来替代性的效应。

而这个替代性效应,正是公募所担心的。

图片来源:视觉中国

银行理财子公司新规进一步允许理财子公司发行的公募理财产品直接投资股票,且不设置理财产品销售起点金额。

北京一家中型基金公司董事长认为,在投资范围和销售门槛几无差异的情形下,银行理财子公司入局,与公募业务“短兵相接”,在渠道、资金等方面都更具优势的银行理财子公司很明显会在固收业务上对公募形成竞争优势。

国务院发展研究中心金融所副所长、研究员陈道富也认为,资管新规要求所有资管产品按照净值化管理,虽然公募基金已经在净值化管理方面非常严格,但受制于投资和销售拓展能力,公募基金的主动管理规模停滞,下降较快的还有银行等相关的通道业务。而银行理财子公司很容易在类货币基金、部分债券基金方面显示出竞争力,从而对公募形成足够的替代能力。

在固收业务上具备优势,但在权益投资层面银行理财子公司不得不承认自己的短板。

上述国有大行总行资产托管部副总经理坦言,“银行30万亿的理财规模,不可能完全平移到银行理财子公司去,权益投研团队也不可能在短时间内一蹴而就。因此,在理财子公司发展初期,还需要在自身不擅长的权益投资领域继续与基金公司保持合作。”

而在基金销售上,一直以来基金公司高度依赖银行销售渠道已是事实,不少公募人士担心银行理财子公司成立后,银行在公募理财产品的销售上会受到“厚此薄彼”的对待。

北京某公募基金销售人士坦言,“银行理财子公司新规要求,理财子公司的产品可以通过银行代销,也可以通过银保监会认可的其他机构代销。对于银行而言,他们未来代销的公募理财产品,既有公募基金的,也有银行理财子公司的,投资门槛也都相同,银行自然会考虑在销售热门档期安排自家理财子公司的产品,公募基金则有可能受到冷落,这对过分依赖银行渠道销售的公募是非常不利。”

不过,银行理财子公司在未来运营上也可能会出现中间费率较高的问题,这也是银行的相对劣势所在。

上述国有大行总行资产托管部副总经理表示,银行需要覆盖实体门店、人员和服务等多方面的成本,在公募理财产品的中间费率上很可能会提得很高,未来怎样降低费率、提高投资收益,银行也需要认清形势,适应形势的发展。

图片来源:摄图网

虽然资管新规后银行理财子公司纷纷成立,市场格局将会发生一定变化,但多位业内人士认为,银行和基金公司都需要发挥各自优势,找到自己的定位和生存法则,相互合作才能共同发展。

上述国有大行总行资产托管部副总经理称,未来银行和公募还是要走差异化发展道路,大家都做自己擅长的领域;第二个是要融合,未来投资顾问的模式还会长期存在。他还表示,市场最终看的不是出身,而是看谁的产品给投资人带来更好的收益、更安全的投资回报和体验,满足他们在养老、子女教育、医疗、消费升级等方面的需求。虽然银行在固收领域有优势,但不少大型公募基金在固收领域同样已经形成了各具特色的优势,如南方、易方达、汇添富等基金公司。“未来资管行业将共同面对养老市场,希望银行基金一起参与到养老金领域,一起探索如何服务养老金,共同合作做好增量市场。”

沪上某商业银行总行财富管理事业部公募基金团队负责人也表示,随着资管新规的落地,净值型产品会成为主流产品,部分特色突出、风格化的公募基金也会更受银行的青睐,发行这类产品的公募基金将有更大机会占领细分市场,银行也愿意与在某一细分领域具备优势的公募继续合作,服务自己的理财客户。

在陈道富看来,未来银行很可能会通过FOF、MOM等形式去做好资产配置,银行与其花费巨大气力培养自身的投资管理能力,不如去养成基金的评价能力。

陈道富称,“资管新规后,基金行业目前到了非常重要的发展时期,这也是一个非常困难且逐渐发生分化的时期。只有努力提升公募基金的主动投资能力,凸显出优秀投资管理能力,并有效地维护和培育客户,才能让公募行业发展得越来越好。”

每日经济新闻综合公开消息、中国基金报、证券时报。

1本文为《每日经济新闻》原创作品。

2 未经《每日经济新闻》授权,不得以任何方式加以使用,包括但不限于转载、摘编、复制或建立镜像等,违者必究。